盛文兵:黄金震荡修正延续,关注下周重磅数据和讲话

黄金本周维持宽幅震荡,冲高至1973.59后回落,收报于1950.3,涨幅0.56%;整体上来看还是处于对7月份大涨后的修正过程中。到目前为止,这个修正已经超过一个半月了,随着时间的推移,黄金很可有可能产生突破,但是具体要向那个方向突破,还要看基本面的情况。

本周四凌晨2点,美联储公布利率决议,经济预测和点阵图。美联储当前利率将保持至少到2023年,在此期间通胀率不会升穿2%;鲍威尔在之后新闻发布会上表示,美联储“有信心,且坚定不移地致力于”让通胀消费升穿2%,但这需要时间。美联储预计今年经济萎缩3.7%,6月预计萎缩6.5%。预计到年底,失业率将降至7.6%,8月失业率为8.4%;在政策声明中,美联储还开始从稳定金融市场转向刺激经济,美联储表示,将至少保持目前每月1200亿美元的公债购买步伐,这一目标在一定程度上是为了确保维持未来“宽松的”金融环境。

美国民主党和共和党就临时支出法案达成协议,以避免美国政府在新财年停摆。

需要投资者注意的是,在本周9月18日全球最大的黄金ETF持仓增加12.85吨,这是7月份以来的最大的一天增持,其中意味耐人寻味,当前净持仓量为1259.84吨。

整体来看,本周除了美联储利率决议对市场造成较大影响之外,其他数据相对平淡。下周市场将迎来欧美多国9月制造业初值数,以及美联储主席和美国财长在众议院就半年的做证词,另外,美联储官员,夸尔斯,埃文斯,罗森格伦,布拉德,戴利等多位官员将发表对经济的看法。这些风险事件需要投资者重点关注。

原油本周大涨超10%,最高上涨至41.72美元/桶,收报于41.15美元/桶。

在周四召开的欧佩克+产油国部长级会议上,欧佩克+对第二波疫情表述担忧。认为第二波疫情对石油需求构成风险,同时强调完全遵循石油减产和补偿过剩生产,要求产量超过石油配额的国家在9月25日前提交补偿计划。对于作弊国家的补偿减产时间延长至12月份,欧佩克仍旧致力于完全减产。

在之后召开的新闻发布会上,沙特能源大臣警告交易商不要在油市大举押注,油市投机客将受到“地狱般的”伤害。他称将努力让市场“无法预料”,任何认为他们会从我这里得到有关我们下一步行动信息的人,绝对是在做梦,我将确保无论谁在这个市场上投机,都会受到地狱般的伤害。欧佩克+将采取一种积极和预防性的立场来应对油市的挑战。对于那些想做空油市的人,他直接警告称,“来吧,放马过来吧”。如果油市因需求疲软和新冠病例攀升而恶化,欧佩克+可能会在10月召开特别会议。

此外,本周公布的美国上周原油库存EIA原油库存意外减少438.9万桶至4.96亿桶,减少0.9%;美国上周原油出口减少34.9万桶/日至259.5万桶/日。美国汽油库存变化值连续6周录得下滑。

周五,利比亚再次出现原油出口的“乌龙”事件。利比亚国民军首领表示军队已经决定恢复石油出口,包括利比亚副总理表示,利比亚将立即恢复石油生产。但是之后不久,利比亚总理拒绝了利比亚国民军首领重启石油出口的协议。

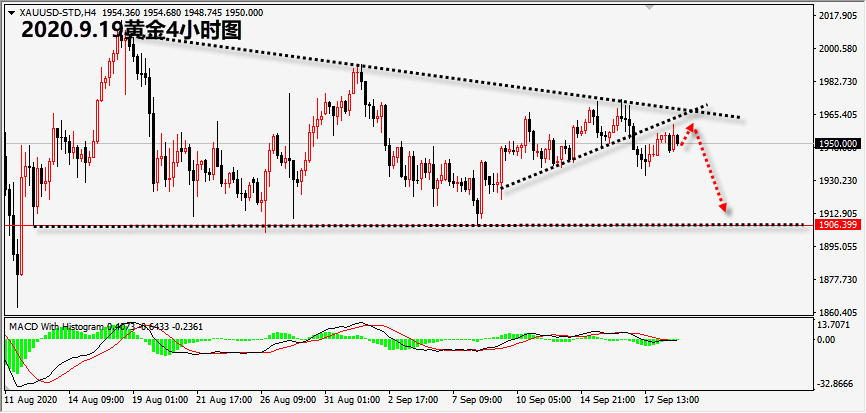

黄金

黄金从8月7日开始回撤展开调整修正7月份的大涨行情后,到目前为止已经有一个半月的时间。波动的空间周内是越来越小,这可能也预示修正接近尾声的可能。但是在位启动下一波行情之前,这种修正可能还将持续。另外,打破当前的震荡行,必须要有基本面的配合。在美联储利率决议之后,下周市场将迎来美联储主席鲍威尔和美国财长在众议院作证词报告,此外,欧美多过9月制造业初值数据,以及美联储多位官员将发表讲话,这些因素能够打破当前的震荡格局,需要特别的关注。

黄金从形态来看,目前金价还是处于三角区间震荡范围之内,震荡的空间是越来越小,目前上方的高点以及回落到1972附近,下方的重要支出区域1910一线的仍然是强支持区域。在整体区间未打破之前,暂时只能按照区间震荡对待。下周在三角形上边沿区域参与空头,下边沿不破考虑参与多头,先看震荡,周内突破后再从新调整思路。压力位:1960,1972,1989,支持位:1932,1920,1906

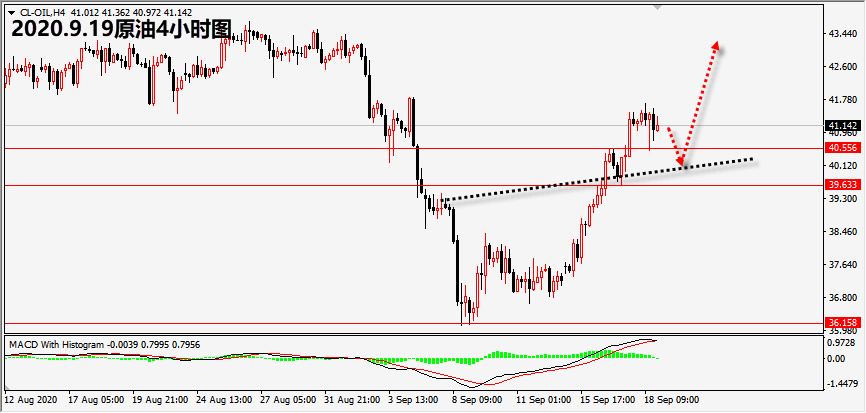

原油

欧佩克+产油国部长级会议表明,欧佩克对于减产和严格执行减产的决定不会动摇,对于稳定油市的态度是坚决的。特别是沙特方面,直接向原油空头的投机客发出“警告”。欧佩克会议打消了市场之前认为欧佩克会在供给方面出现松动的可能。另外,原油库意外大幅的减少也支持了油价的走强。

原油本周大涨超10%,油价重新站上40美元上方,说明多头向上的态势非常的强劲。油价再次回升到之前的两个月的震荡区间。欧佩克坚定的减产,以及随着疫苗的生产,经济复苏将支持油价走高。因此,下周仍然考虑逢低参与原油的多头。压力位:41.8,42.8,43.6,支持位:40.5,39.6,38.8

(声明:以上分析仅代表笔者个人观点,不构成具体操作,据此操作,盈亏自负,投资有风险,入市需谨慎。)

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。