海达光能IPO终止:华英证券保荐,第一大客户曾贡献六成收入

瑞财经 王敏 近日,上交所发布关于终止对无锡海达光能股份有限公司(以下简称“海达光能”)首次公开发行股票并在主板上市审核的决定。

日前,海达光能和保荐人华英证券股份有限公司向上交所提交了《无锡海达光能股份有限公司关于撤回首次公开发行股票并在主板上市申请文件的申请》和《华英证券股份有限公司关于撤回无锡海达光能股份有限公司首次公开发行股票并在主板上市申请文件的申请》,申请撤回申请文件。根据有关规定,上交所决定终止对海达光能首次公开发行股票并在主板上市的审核。

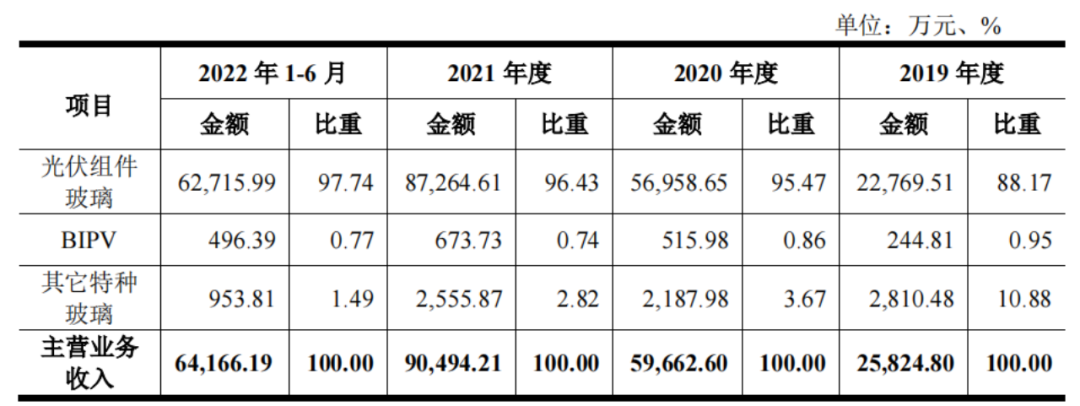

招股书显示,海达光能主营业务为光伏组件玻璃、光伏建筑一体化用玻璃(BIPV)及其它特种玻璃的研发、生产及销售。

2019年-2022年上半年,海达光能实现主营业务收入分别2.58亿元、5.97亿元、9.05亿元及6.42亿元,持续增长。

收入结构中,光伏组件玻璃占比由2019年的88.17%提升至2022年上半年的97.74%,是公司经营业绩增长的核心驱动力。

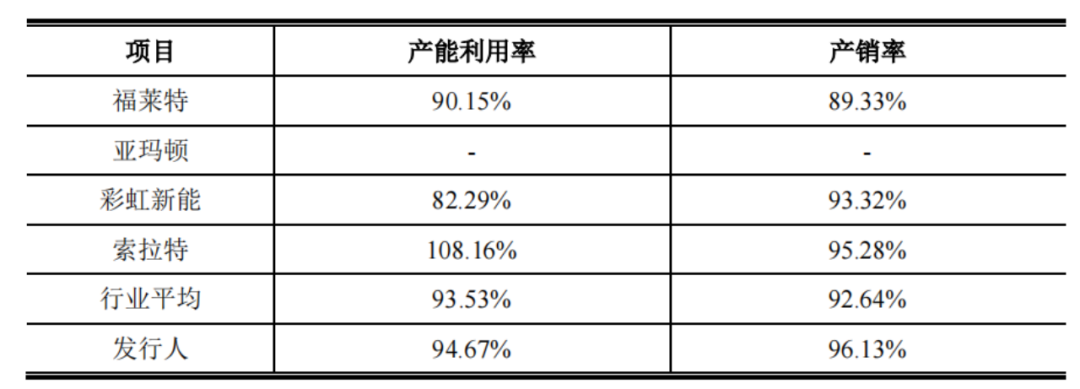

与同行业可比公司相比,海达光能在产能利用率和产销率方面占据优势。2021年,公司产能利用率、产销率分别为94.67%、96.13%,而同行均值分别为93.53%、92.64%。

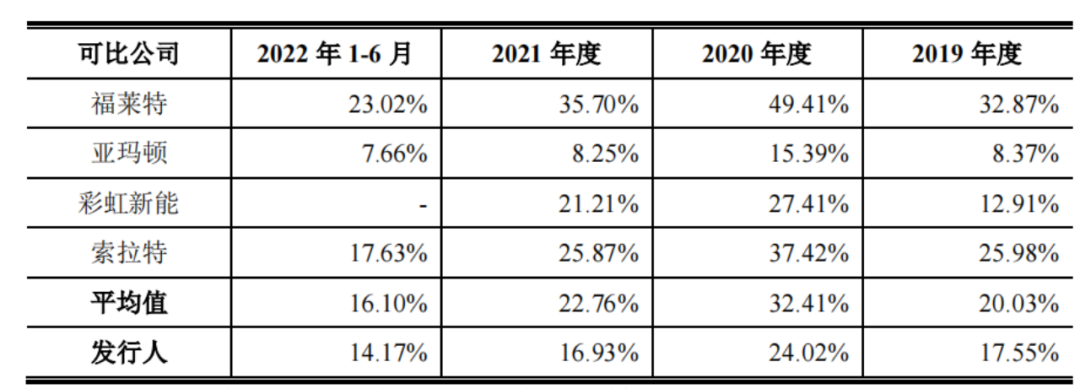

而在毛利率方面,海达光能稍为逊色。报告期内,公司毛利率分别为20.91%、24.82%、17.61%及14.74%,整体呈下滑趋势。就光伏组件毛利率而言,海达光能各期分别为17.55%、24.02%、16.93%和 14.17%,均低于同行业可比公司毛利率均值。

对于毛利率的大幅波动,海达光能解释称,2020年主要是公司的自营光伏组件玻璃毛利率受到短期需求激增的刺激而增长,但是这种短期因素的影响不具有持续性。

海达光能还表示,除亚玛顿外,其他可比企业都有从事上游的玻璃原片生产业务,毛利率为光伏玻璃原片生产环节与深加工环节的综合结果,这些企业产业链较长,毛利率相对较高。而海达光能则专注于玻璃深加工领域,并且基于对光伏行业发展的认知和判断,公司选择深耕光伏玻璃深加工业务。

也就是说,海达光能仍将以低毛利率模式为主,理由是深加工环节的加工利润空间较为固定,盈利能力相对更稳定;而原材料、能耗价格波动等因素会对玻璃原片生产企业盈利能力产生较大影响。

海达光能成立20多年来,形成了16项发明专利、34项实用新型专利的知识产权体系,取得了高新技术企业资质,是国家标准《建筑光伏组件用镀膜玻璃》(GB/T 41314-2022)起草单位之一。

凭借持续的研发创新能力、稳定可靠的产品品质以及快速响应的服务能力,公司产品在客户群体中享有较高的美誉度,并与下游知名客户建立了良好的业务合作关系。

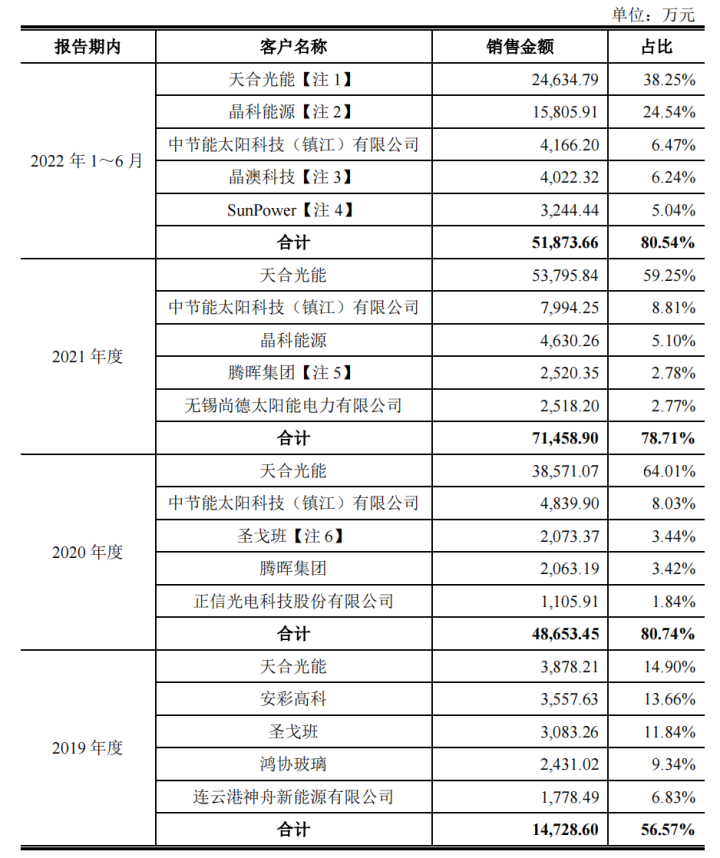

公司主要客户为晶科能源、中节能、SunPower 等国内外光伏组件龙头企业,与同行业可比公司客户集中度类似,下游光伏组件行业集中度较高导致了公司客户相对集中。

报告期内,公司向前五大客户销售金额占当期营业收入的比例分别为56.57%、80.74%、78.71%和 80.54%。其中,向第一大客户销售占比分别达14.9%、64.01%、59.25%及38.25%。

此外,公司主要供应商集中也较高。报告期内,公司向前五大供应商采购金额占当期采购总额的比例分别为68.31%、59.79%、61.89%和 61.49%。

报告期内,公司第一大供应商为唐山金信新能源公司(下称“金信新能源”)及其关联企业(包括广协科技和金信太阳能),公开资料显示金信新能源为失信被执行人。报告期各期,海达光能对其采购占比为41.84%、37.92%、30.22%和29.05%,采购原材料价格总体低于向其他供应商采购价格,价差幅度在6.27%至15.29%。

这一情况引起监管部门的注意,上交所要求海达光能说明,金信新能源各相关主体目前的经营情况,在知悉金信新能源为失信被执行人的情况下,公司选择与其深入合作的原因及主要考虑;分析在与金信新能源及其关联方的各项合作中,是否存在其他主体为公司承担成本费用或利益输送的情形。

相关公司:海达光能,华英证券

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。