资产混乱!市场经济的通缩期真的到了吗?

这并不是一个细思极恐的想法, 更是我在经历过近期资产表现的同时,衍生出来的矛盾,经济的热度和存在本来就是一个矛盾的事实,但身为投资三观矫正的你或者我来说,如何在当前市场环境中敏锐的察觉到变化,并且得到很好的分配结果才是主要。

不过在5月1劳动节前夕,我们国内江苏淮安地区的一所小学做了一件我认为非常对的事情:

众所周知,我个人是非常喜欢侦探系列题材的,而淮安一所小学之所以这么做,也是为了弥补亲情,让大多数平常无空陪同自己孩子的家长和孩子一起收看,想想我小时候,如果学校能有这个举措我就开心死了,不过伴随着学校开学,很多家长“如释重负”的感觉,毕竟对于我国逐步开放商业活动和就业市场,我们也面临前所未有的忙。

希望在座的每一位父母都不要被工作和投资占用太多的时间,对于沉寂这么久后开学的孩子来说,压力真的不比我们在座的每一位小。

说起来资产混乱,这确实是当下投资环境给我带来最大的感官,而我所说的资产,并不只是贵金属和能源资产,股票市场也面临着大动荡:

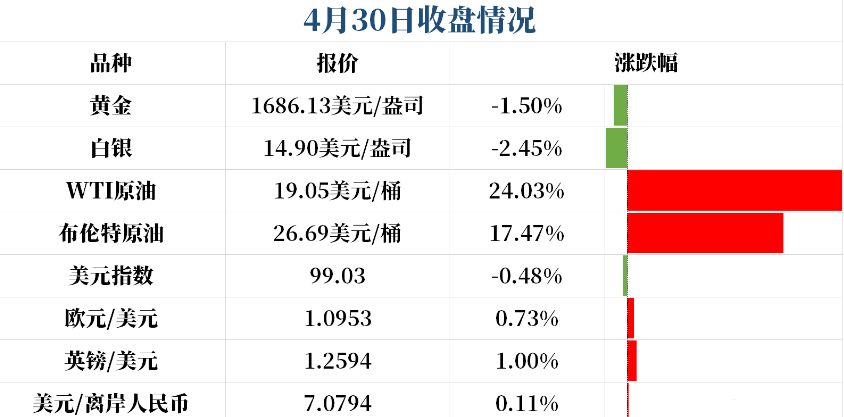

这是就国际市场4月30号收盘的涨跌表现,毕竟当天牵扯到月线的收线,从一个月的资产表现来说,自然美国股市是最积极的,虽然上述没有标明,但在前夕我就市场剖析的时候也跟大家说过,5月初基本就是美国进入经济重启的第二阶段,这个消息足以对当前美国股市注入飙升的资金预期,而市场确实也是这么做的。

即使处在混乱初期,这也与新冠影响脱离不了干系,原油这个众议纷纷的资产,也正如我29号给你们的预估一样,好像获得了某种见底的信号逐步拉升,而当天以24%左右的幅度拉升也是成功当上了市场之星,而这也刚好与之前我所给的20初步回升位置也打了个很好的配合,所以说,市场的风向在变化,你就更应该敏锐的察觉到,而不是顽固不化。

但是伴随着油价的回升,通缩和通胀这种概念出现了倒挂的情况:

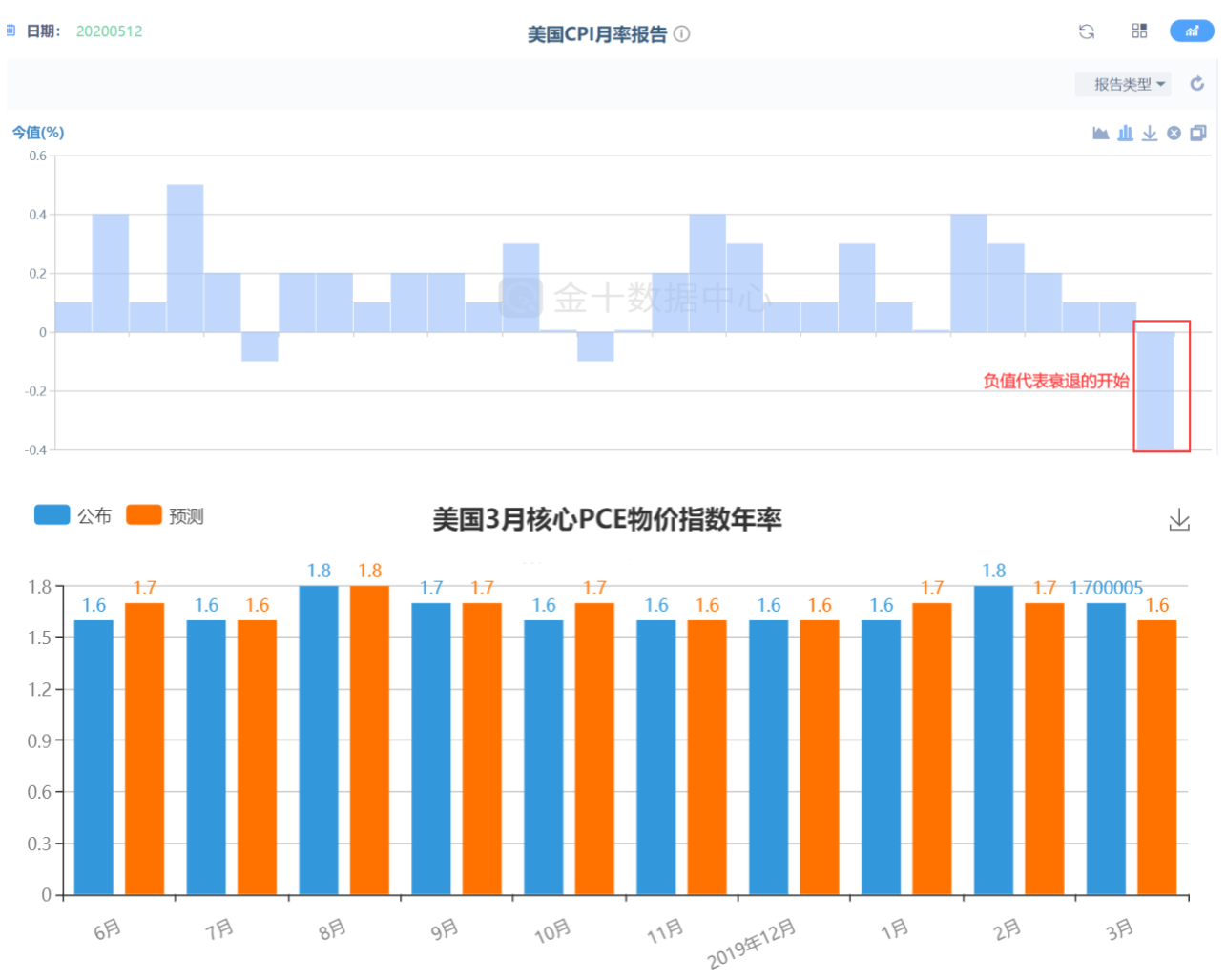

我相信大家对于通胀和通缩还是有一定的认识的,而正是这两个概念,只要能确定其中一个风向,那么对于自己接下来的资产规划就会有一个清晰的认知,以美国为例,CPI录得负值也更加突出了工业生产信心不足,即使在这个负值时期,居民会得到很大的购买优惠,但供应信心在当前环境下确实出现严重下滑。

那么负值的CPI,更为未来美国通胀的恶化提前打开了信号,随之而来的,也正是美国经济衰退的开始...

但是PCE呢?作为物价指数,在当前环境下竟然完全保持健康,甚至本周四公布的数据更是录得了比前值还要高的表现,可能你会立马怀疑:这只是3月份的数据,4月份的肯定糟糕。是,从这个原理出发考虑,确实如此,但是市场的风向往哪里走才是最关键的,在当时避险资产直接遭到了大量的抛售,国际白银的跌幅一度超过黄金,而为何数据能够如此健康,也是跟美联储释放流动性和PEPP扶持计划的同时,增强了企业和商业的复苏信心。

所以从韧性角度出发,CPI很可能在经济复苏期得到反弹时,美国通胀率也会逐步回升,这也就是为什么物价有时候比CPI更具有说服力的原因!

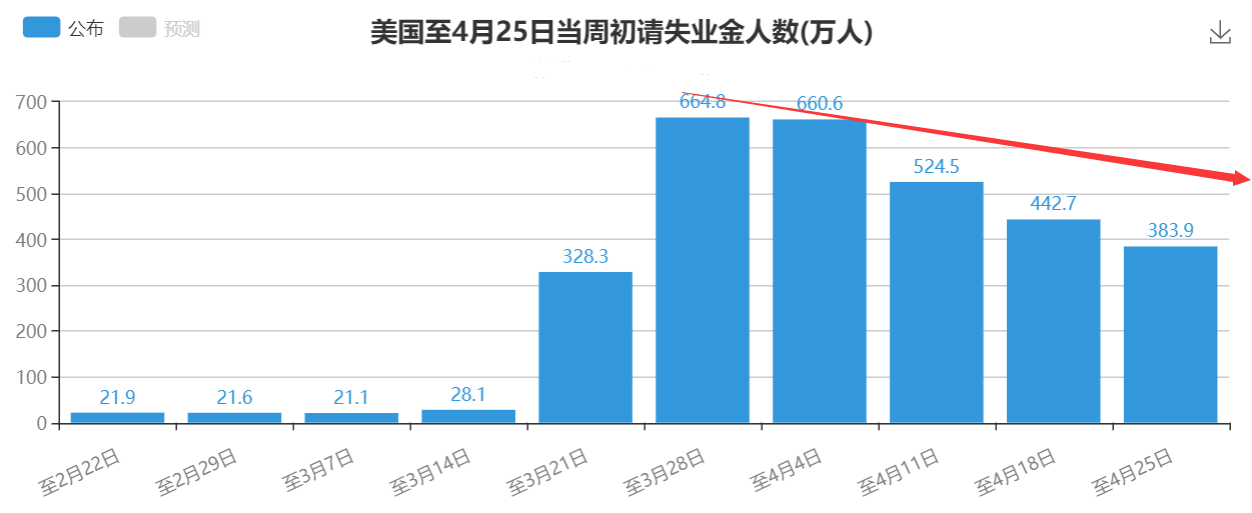

但远不如此,资产的蝴蝶效应简直太紧密了,再来看一下就业市场的表现,简直与我上周给的预估大致相同:

百万级别的回落,从600多万开始,几乎每周都在得到缓解,之前我就跟大家说明过初请的真实性,不要总是在意它具体公布的数值对比预期是利多还是利空,这是没有用的,我也在直播当中跟大家陪伴过初请波动,都是在高于预期利多的面前走下跌。

数据糟糕在大环境下是肯定的,经历过两轮经济萧条以后市场的敏锐程度早就大于前期,也都提前走了消化,不然国际金价更不会突破1700点以上,很多人对非农有着很大的期待,比如两位数的失业率和4位数的就业人数减少,但是你也要同时清楚,这个事实市场是否早已接受?

这也正是我为什么近期不愿意买入贵金属的原因,给你们看个更混乱的资产增持表现:

在做过以上的说明以后,我不得不去承认数据是不会骗人的,而黄金ETF的持仓表现一直在增加,多头头寸规模已经大于实际的COMEX期金,而这一切的繁荣景象在我看来只是表面上的,你们应该也清楚,期金是需要实物黄金进行支撑交割的,但现货市场头寸已经明显大于实物需求,这也会进一步的拉大价差和成本,而这种情况又能持续多久呢?

增持不等同于上涨,减持就不一样了!

下方白银ETF遭到连续四天的减持,我在之前给大家做过关于白银与通胀期和萧条期的表现说明,有印象的应该清楚,白银想要得到实质性的上涨和买入机会,起码得要等到市场流动性过剩,通胀逐步回升时展开,而当前同为贵金属,黄金增持,白银减持,也更说明了市场当前对避险资产的需求发生了怀疑。

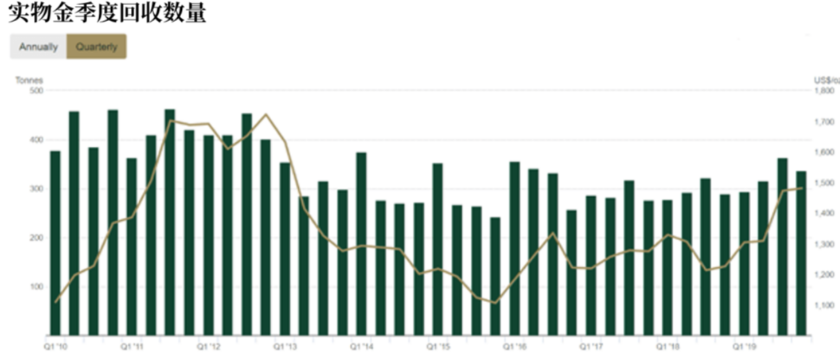

流通性这么差,难道就只是实物黄金的产出意愿不强吗?并不是!

众所周知,增持不管是散户还是机构,都是会对当前资产的价格造成拉升现象的,就是因为投资方认为当前的价格并不具有非得卖出的诱惑力,但对比上方我跟你们说过的市场重点,类似通胀回升(油价的逐步回暖也会对加拿大、美国等发达国家通胀回升有利),经济重启阶段、就业市场的回暖,都以预期和事实双重层面表现出了风险新引力的扩大程度。

但新冠的影响,造成了很多回收黄金商家并没有开展业务,在这之前,泰国和印度也是出现了很多卖黄金的现象,可能你们其中有些人会说这种东西没用,但对比2011与13年左右的多头头寸规模,再加上现在风险回暖的新引力,市场重新选择资金出口的意愿较强,VIX恐慌指数也在逐步下滑,回收量会在接下来几个月得到飙升。

到时候,黄金会怎么样?

也顺便能够回应大多数投资者:“黄金到底还能涨吗?”

有事实,我才能够顺理成章的把握对资产变化的动向给你说清楚,作为一个理财顾问来说,这也是日常对聘用自己的投资者所做的事情。

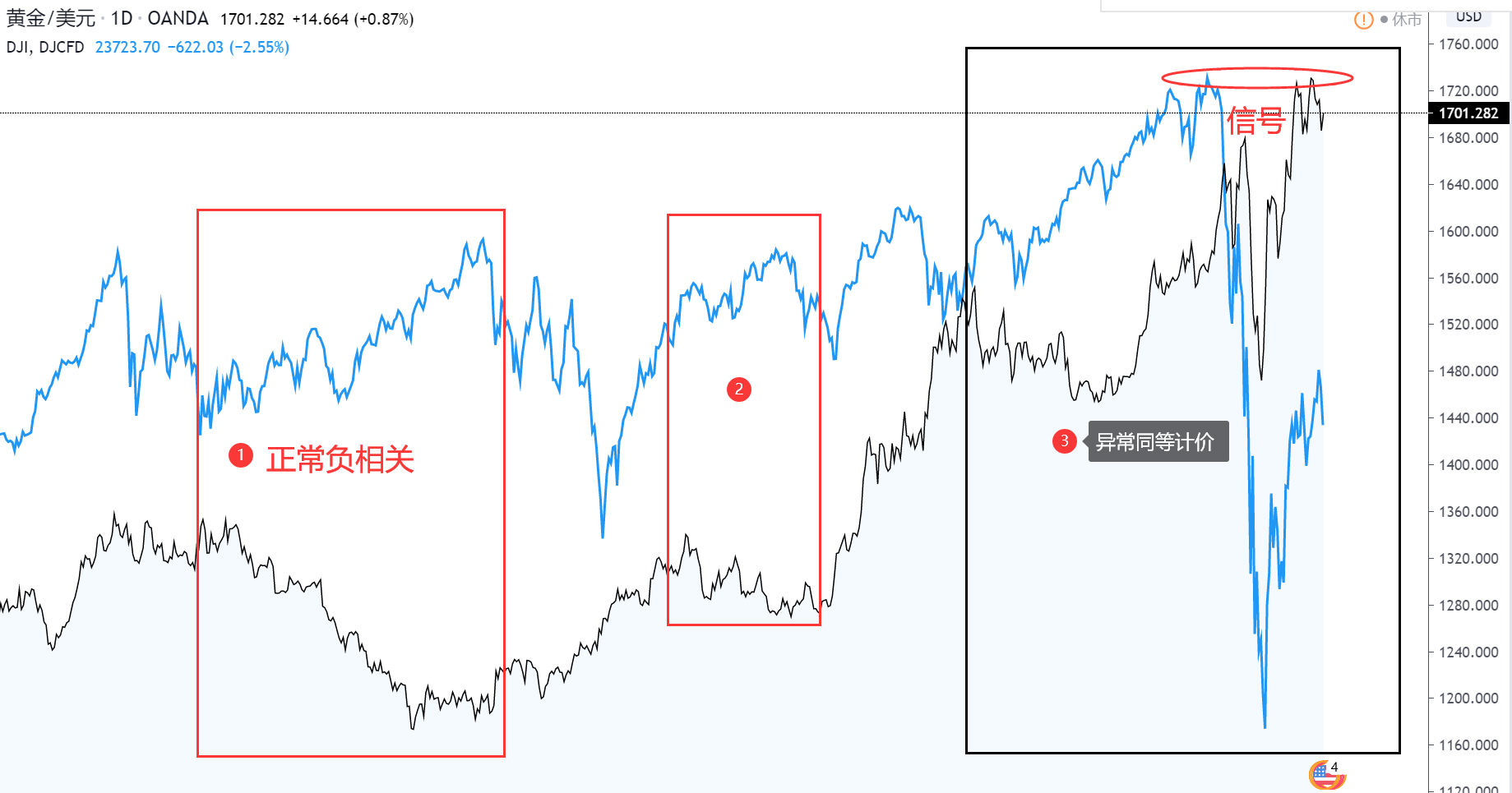

注意了,在国际金价的表现上,我又添加了道琼斯指数,为什么要这么做?这样你才能够有一个鲜明的了解,对于大多数基本投资者来说,避险资产和风险资产都属于负相关,但这种现象在现在已经不复存在了,对比前期的表现来看的确如此,我也有在图表里给你们标注出来(小波动就忽略不计了)。

在当前阶段,也就是新冠的影响下,风险资产与黄金发生了巧妙的同相关联系,这也足以说明当前市场的恐慌程度,对资产的计价都不敢等同,这也为什么日元是我一直青睐的产品,正因为在这个时期,它显得相对来说更“便宜”,很多人在意金价和交易的时期,但现在有一个信号很明显,就是黄金已经处于在美国股市前期牛市高点了,而道琼斯恰巧的触底前期黄金熊市低点后开启了反弹,我们从这种相似程度表现来说,也不是一个很好的买入信号!

从比率和长期投资眼光来考虑,白银是在接下来流动性有略微过剩时期优先考虑的资产之一,而美国股市回升60%也正说明了黄金的回撤比率,由于风险资产的计价有预期嫌疑,未来大动荡期将会延续2个月左右,这也会对当前溢价较重的资产进行头寸缩减打击,也正是黄金。

你考虑好自己接下来的分配了吗?

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。