相比业绩双增,我们更关注哈尔滨银行“质”的提升

对于银行而言,质的提升远远重于量的增长,构建牢固的基础以谋求可持续发展才是核心。

文/每日财报 仲宇

哈尔滨银行于1997年7月成立,2014年3月在香港联交所上市,为国内东北地区第一家上市银行,在英国《银行家》发布的全球银行1000强榜单上位列第183名。自2022年7月管理层调整后,在新班子的带领下哈尔滨银行实现了其“振兴创业”的良好开局,集团规模、质量、结构、效益呈现出稳中有进的良好态势。2024年上半年,哈尔滨银行营业收入和利润分别同比增长8.17%和29.54%。

规模效益显著,双轮助力净息大增

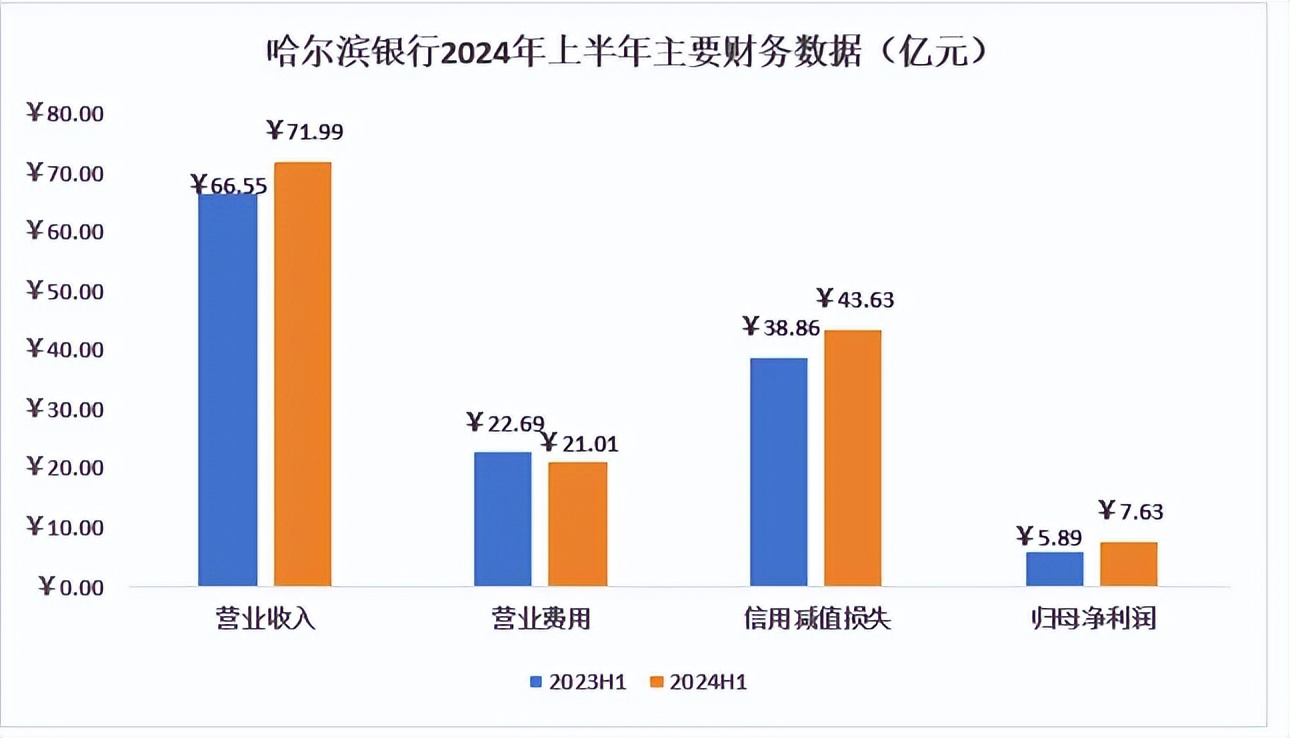

银行业承载着服务于实体、维护经济平稳运行的重任,自2023年以来,在政策调控下宏观利率下行,银行业在让利于实体等引导下普遍面临利差走弱的压力,进而导致多数银行在传统业务上出现业绩失速,哈尔滨银行是少数增长的优等生之一,财报显示,哈行2024年上半年营业收入为71.99亿元,同比增长8.17%。

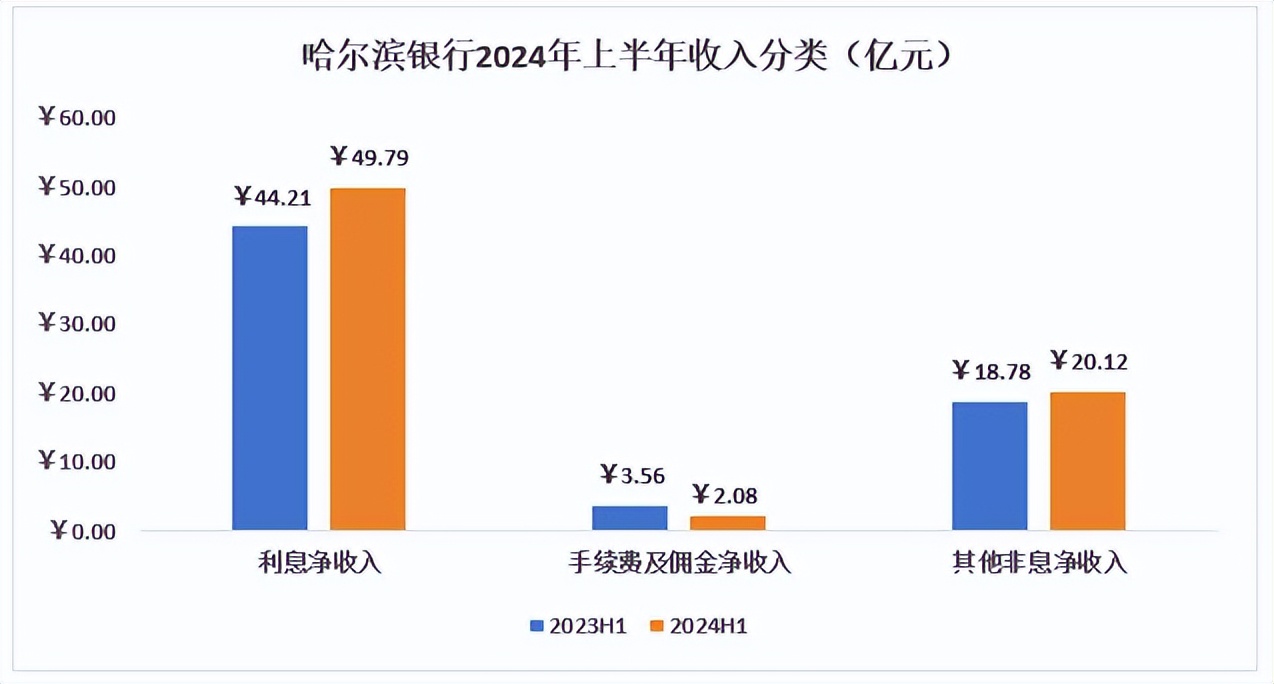

“利息净收入”业务是哈尔滨银行的主要收入来源,占营收比重为69.16%;2024年上半年同比增长12.62%至49.79亿元,虽然利差同比收窄0.02个百分点至1.45%,但显著的规模效应和业务结构的优化为哈行带来强劲的驱动力。据财报显示,哈行上半年生息资产同比增长11.87%至7344.08亿元,计息负债同比增长11.72%至7601.14亿元,资产配置率(即生息资产/计息负债)同比提升0.13个百分点至96.62%,更为重要的是,在剔除利率影响后规模因素为哈行带来9.45亿元的增量净收入,21.37%的同比增速显著高于规模增速,体现出优秀的边际增长效益。

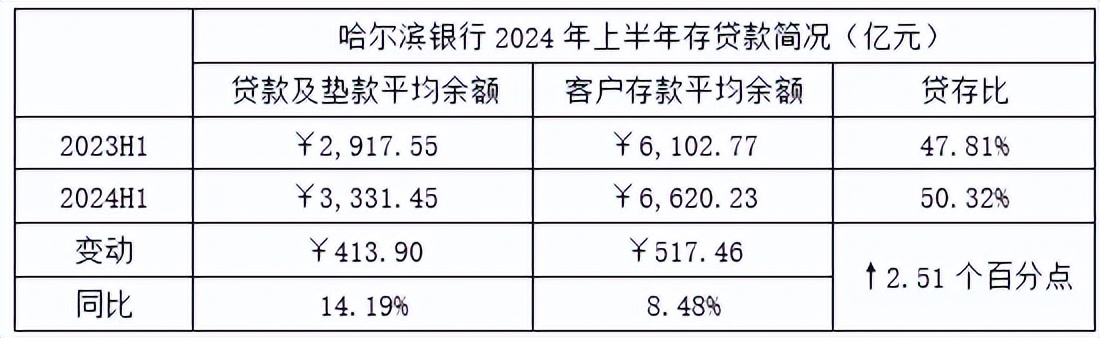

(1)贷款业务:根据财报显示,2024年上半年哈尔滨银行「贷款及垫款」平均余额同比增长14.19%至3331.45亿元,虽然在“让利于实体”等政策引导下使得平均收益率同比减少0.69个百分点至4.99%,但规模推动下收入仍维持正增长,录得82.68亿元,占利息收入比重为54.38%;对应的「客户存款」平均余额同比增长8.48%至6620.23亿元,成本有效压缩下平均成本率同比减少0.21个百分点至2.7%;聚焦主业和响应支持实体发展政策下,哈行上半年贷存比同比提升2.51个百分点至50.32%。

(2)投资业务:根据财报显示,2024年上半年哈尔滨银行「证券投资」平均余额同比增长24.76%至2777.43亿元,在“资产荒”的大背景下管理层积极盘活资产并加大力度提升优质资产配置,投资资产占生息资产比重同比提升3.91个百分点至37.82%,为哈行带来50.37亿元的利息收入,同比增幅为14.09%。

“非息净收入”业务整体表现稳健,2024年上半年收入22.2亿元,其中“手续费及佣金净收入”实现2.08亿元收入,表现承压主要是“代理”手续费受保险业“报行合一”政策影响所致,对整个银行业影响一致;而在优秀的投资能力支撑下,投资净收益同比大幅增长301.8%至6.65亿元。

利润增长喜人,潜在风险下行

在边际效益支撑下,规模增长为哈尔滨银行带来8.17%的营收同比增长,“开源”的同时在降本增效的“节流”措施下,2024年上半年哈行营业费用总额同比减少7.4%至21.01亿元,收入的增长与费用的减少产生跷跷板效应,使得成本收入比大幅下降4.97个百分点至27.27%;在战略定力下,哈尔滨银行2024年上半年实现7.63亿元的归母净利润,同比大幅增长29.54%,半年利润已经超过去年全年。

在行业普遍承压之下,一些银行会通过“黑匣子”平滑利润,但哈行却恰恰相反,在收入实现增长的同时加大对潜在风险资产的管控,上半年计提43.63亿元的信用减值损失,同比增长12.27%;与此同时,在不良率持稳和结构优化之下,哈行进一步提高拨备覆盖率,同比提升1.24个百分点至198.62%。

整体上,上半年哈行录得收入、利润双增且利润增速远高于收入增速,实现如此的高质量增长并不容易,背后是哈行整体战略和执行力的体现;对于银行而言,质的提升远远重于量的增长,构建牢固的基础以谋求可持续发展才是核心,在这一点上,通过哈尔滨银行上半年个人贷款业务的发展便可体现。

根据财报显示,哈行2024年上半年零售客户1477.38万户,较年初增加12.62万户,个人贷款平均余额为1148.16亿元,同比减少29.85亿元或2.53%,贷款利率同比减少0.34个百分点至6.44%;乍一看零售贷款业务承压,而从细节上看则是哈行主动介入以质换量的结果:从贷款分类上看,哈行零售贷款主要分为“小企业自然人贷款”、“个人消费贷款”和“农户贷款”三类,截至上半年三类贷款金额分别为232.2亿元、779.38亿元和150.06亿元,分别较期初-0.43%、-3.7%和+4.95%,即减少的主要是“个人消费贷款”;而从不良率上看,“小企业自然人贷款”和“个人消费贷款”的不良贷款比率均较去年提升,而“农户贷款”则有所下降——即,在当前整体经济增长疲软的大背景下基于对未来的风险判断,哈行将资金分配到不良率远低于其他两类的“农户贷款”,既响应国家惠农政策,又能够压缩潜在风险。

简言之,“风险管理创造价值”是哈尔滨银行的核心理念,这也是其能够在行业普遍承压之下实现业绩增长的同时兼顾未来风险敞口以筑牢发展根基的原因,是其实现“振兴创业”良好开局的法宝,是其未来实现高质量、可持续发展的强力背书。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。