张轩昊:美联储官员:下次仍可能加息75基点!现货黄金回调有限

1.市场消息面:

上周,美联储宣布加息75基点。上周四公布的数据则显示,美国二季度GDP负增长。这令市场更加担忧,美联储激进的加息或导致美国经济陷入衰退。不过,通胀仍然维持高位,美联储下一步的货币政策备受关注。

美东时间周日(7月31日),明尼阿波利斯联储主席、2023年票委卡什卡利(Neel Kashkari)表示,美联储致力于采取必要措施降低通胀,以实现2%的长期通胀目标,目前这个目标还很遥远。他还认为,市场押注美联储接下来将放缓加息的预期“太过超前”。

卡什卡利表示,现在明确9月份加息幅度为时过早,但下次会议加息50个基点“似乎是合理的”。但是,当前通胀数据糟糕得“令人惊讶”,如果核心通胀持续走高,可能会需要升息75个基点。

2.黄金技术面分析:

上周受美联储如预期加息、美联储主席鲍威尔言论偏鸽以及美GDP数据萎缩影响,美元回落调整,带动黄金进一步回弹,高点测压至预期的1770附近未破,周线再收一阳,冲破5周均线,按周线预期,本周黄金或再有延续性回弹,但空间有限,上方着重关注10周均线1790压力,这也是可能是周线级别的关键压制位。

![Z3IWN`6S2YTFMO}Z5FLX]77.png Z3IWN`6S2YTFMO}Z5FLX]77.png](http://mpimg.cnfol.com/article/202208/01/1659331954479801.png)

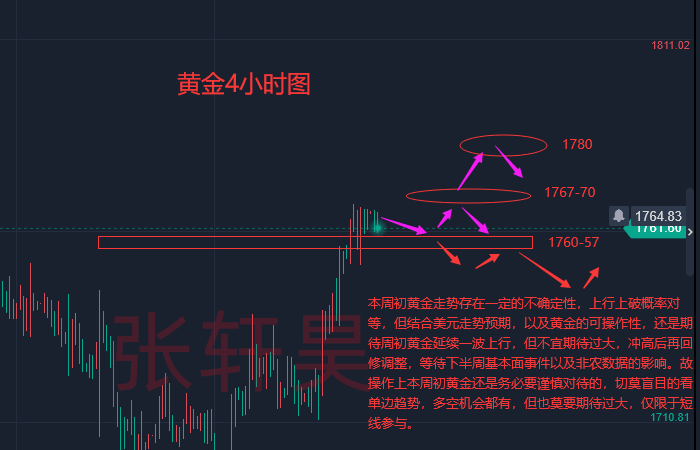

日线结构上,黄金的运行步调相对稳健一些,上周后半周如预期的连续三日收阳,测压至预期区域1770-80下方未破,理论上本周行情可能会有一定的延续,但1770-80区域依然可能会成为短线的压制,且日线级别指标也出现超买信号,本周预期短线延续一波冲高,进入1770-80区域后,面临技术性承压回修的概率会加大,所以本周可先延续看黄金的回弹,但幅度不要期待过大,周期更莫要期待过长,离预期目标越近,短线变盘的风险也会越大。

小时图上,经过上周后半周的连续回弹,短线触及1770附近未破,技术上已经出现一定的回修动作,但最终还是选择了居高震荡,目前也基本围绕在1760上方震荡运行。按照小时图结构,如果周初黄金一直在1760附近横盘震荡消化,那么很有可能会再出现一波回弹,届时进入预期的压力带1770-80区域,而如果周初行情出现回撤调整也是符合技术需要的,下方可关注1750附近支撑测试,如果跌回其下,则或将预示短线上涨趋势暂告段落。

本周初黄金走势存在一定的不确定性,上行上破概率对等,但结合美元走势预期,以及黄金的可操作性,还是期待周初黄金延续一波上行,但不宜期待过大,冲高后再回修调整,等待下半周基本面事件以及非农数据的影响。故操作上本周初黄金还是务必要谨慎对待的,切莫盲目的看单边趋势,多空机会都有,但也莫要期待过大,仅限于短线参与。

黄金操作策略:

①周初激进可在回撤1760-57区域再尝试一波轻仓短多,带止损1755,目标看1763-65区域即先改保本止损,测压1767-70区域减仓,保留部分持单看能否测压1775-80区域再做最终减离。

②周初行情如果跌回1757以下震荡,那么下方再关注1752-50附近支撑争夺,届时根据实际情况再考虑短多尝试。

③如果周初行情出现一波回弹,上方测压至1770、1780附近有受阻表现时,激进可尝试搏短空,具体策略有待实盘根据实际情况再做调整。

3.原油技术面分析:

美油上周虽也震荡回弹,但多空依旧频繁转换,日线级别阴阳K线交错出现即是当前多空频繁转换的最好证明,这样的现象也足以证明当前多空双方是无序无方向的,不确定的风险自然很大,且操作难度风险也极大。此外日线级别结构上看,美油主体也还是震荡状态,只是震荡区间放大,这也更增加未来走势的不确定风险。鉴于当前美油依旧多空频繁转换,没有明确方向的状态,本周还是对美油持观望态度为宜,既然没有方向,就不要强迫去参与。技术点位可继续关注20日线98.5附近压力,主压则继续关注100整数位争夺,下方关注5、10日线97.5附近争夺,主要支撑看短线趋势线96附近。

4.【今日重点关注的财经数据与事件】2022年8月1日 周一

① 09:45 中国7月财新制造业PMI

② 15:50 法国7月制造业PMI终值

③ 15:55 德国7月制造业PMI终值

④ 16:00 欧元区7月制造业PMI终值

⑤ 16:30 英国7月制造业PMI

⑥ 17:00 欧元区6月失业率

⑦ 21:45 美国7月Markit制造业PMI终值

⑧ 22:00 美国7月ISM制造业PMI

⑨ 22:00 美国6月营建支出月率

投资有风险,入市需谨慎,建议仅供参考;本文张轩昊原创,用心写好每一篇分析,传递有价值的投资理念。如有雷同纯属抄袭,读者请擦亮眼甄别,尊重原创!

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。