中国平安凭什么穿越周期?

作者:云潭,编辑:小市妹

放眼全球金融史,打造一个综合金融集团,都是极为困难和罕见的。

从1988年起步,30多年坚定前行,中国平安逐步成长为世界级的综合金融标杆,如今中国平安又迈向“综合金融+医疗养老”的战略新高地。

这些变革都可以在刚刚发布的2023年财报中一窥端倪。可以说,2023年,就是中国平安战略蝶变的关键一年。

【蝶变生长】

3月底开始,上市公司陆续交出上一年度的业绩答卷。

中国平安于3月21日晚披露2023年年报。2023年,公司实现营收9137.89亿元,同比增长3.8%(调整后口径),归属于母公司股东的营运利润1179.89亿元,最核心的寿险及健康险、财险以及银行三大板块贡献了1409.13亿元的营运利润,寿险及健康险剔除一次性因素同比增长0.6%,体现出强大的韧性。

作为以寿险为基本盘的综合金融集团,观察内含价值这一指标要比收入和利润更加重要。因为寿险业务的收入与支出不同步,使得寿险公司的盈利存在滞后。

内含价值要通过净资产的增长和有效业务价值的增长来实现,而新业务价值(NBV)代表着保险企业新增的利润,决定了内含价值的成长性。

值得一提的是,2023年,中国平安寿险业务重回升势,寿险及健康险业务(可比口径)新业务价值增长高达36.2%,代理人人均产能增速高达90%,这一成绩在业内“遥遥领先”,代理人渠道新业务价值增长40.3%,新业务价值达成310.8亿元。

中国平安副总经理付欣在业绩发布会上表示,这得益于过去三年扎实的改革,营销模式、渠道模式的变革,效果十分显著。可以看出,最核心的寿险业务摒弃过往的人海战术,呈现高质量发展的态势。

而且,截至2023年年底,寿险合同服务边际(CSM)超过7684亿元,合同服务边际可以近似理解为“利润水库”,它是未来利润释放的坚实基础。

这背后,离不开平安30多年笃定践行的综合金融战略,以及长期深耕大健康领域的助力。

▲来源:中国平安2023年财报

翻阅2023年财报,其中综合金融被提及了88次,医疗康养等共提及98次,足见两大战略对中国平安的重要性。

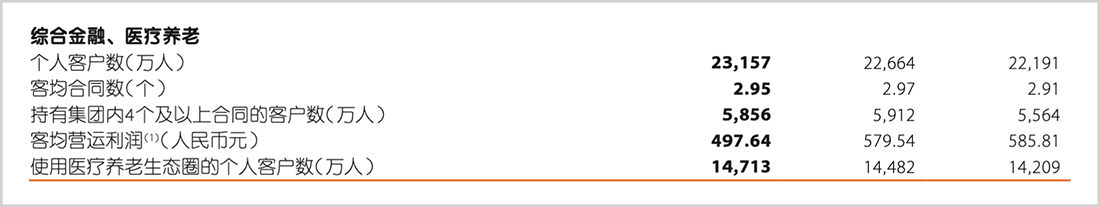

“综合金融+医疗养老”战略协同推进下,中国平安对客户拥有巨大的黏性。2023年底,集团客户数达到2.32亿,相当于每6个中国人中就有一个正在使用平安的产品和服务。

▲来源:中国平安2023年财报

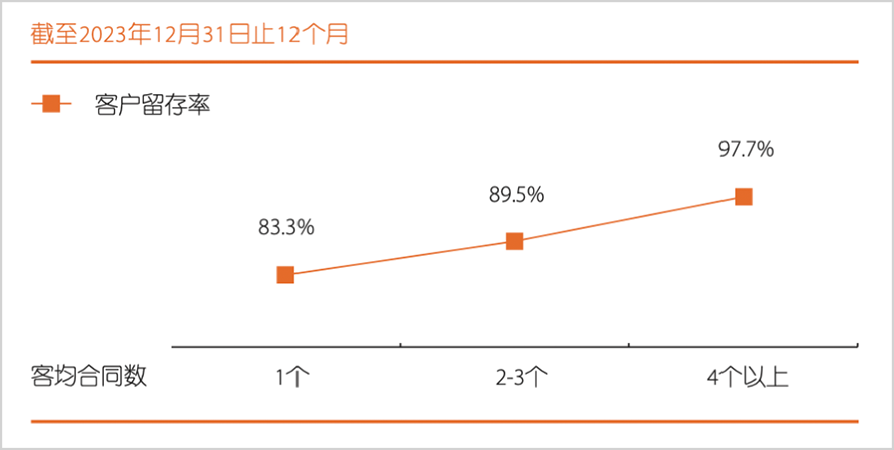

而且,持有4个及以上合同的客户占比25.3%、合同数越多,留存率越高,拥有4个及以上合同的客户留存率高达97.7%。

2.32亿的客户中有64%同时使用了医疗养老生态圈提供的服务,享有医疗服务权益的客户占到寿险新业务价值的73%。

其客均合同数约3.37个、客均AUM达5.59万元,分别为不使用医疗养老生态圈服务的个人客户的1.6倍、3.5倍,可见两大生态不仅实现了融合赋能,更能提升价值含量。

在投资端,平安亦有不俗的表现。

根据财报数据,中国平安的保险资金投资组合规模已经突破4.72万亿元,如此庞大的资金体量,想要在市场上跑出超额收益,并不容易。

2023年,中国平安保险资金投资组合实现综合投资收益率3.6%,同比上升0.9个百分点。

拉长时间来看,过去10年来,中国平安的平均综合投资收益率5.4%,超过内含价值长期投资回报率假设,充分体现出“大钱长投”穿越周期的投资实力。

平安集团联席首席执行官郭晓涛在业绩发布会上表示:“大家更关心的不是往后看,而是往前看。中国平安的综合金融+医疗养老战略始终如一,十分清晰,主营业务稳健,加上强硬的执行力,平安未来会给资本市场带来价值回报。”

【被低估的金融旗舰】

保险公司的财报堪称最难读懂的财务报表,资本市场对其估值的评价标准也各有不同。

况且中国平安业务广泛,既有保险、银行等金融全牌照,又有多种健康生态服务。在整体宏观经济调整期,中国平安的估值受到多种因素影响,目前估值低于行业平均水平和部分同业。

以3月21日的收盘价来看,中国平安(A股)市盈率远低于中国人寿,PB则仅有0.85,在所有上市的大型保险公司中处于末位。

中国平安H股市盈率则仅7倍出头,要知道同在港股的友邦保险PE高达22倍,PB超过2倍,而中国平安2023年的利润是后者的3倍有余,新业务价值也要高于后者,两者市值却基本相当,这显然不合常理。

从历史角度来看,中国平安无论是PE还是PEV(市值/内含价值)都处于十年来百分位的最低区间。

另外,资本市场普遍用内含价值来对寿险公司进行估值,因寿险是平安的基本盘,所以过往市场普遍盯着这一指标,但仅用内含价值无法综合判断一家综合金融集团的真正价值。过于片面单一的指标,导致中国平安估值较低。

平安提出用客户数、客均合同、客均利润三个关键指标衡量综合金融模式的盈利能力。不可否认,受大环境影响,一些指标出现调整,但将时间拉长来看,这几项关键指标均平稳增长,印证中国平安价值创造能力的不断提升。

平安的个人客户数近十年增长近三倍,2023年的客户数是2015年的2.1倍,客均合同2.95个,2015年的1.5倍,客均利润498元,是2015年的近2倍。

证监会换帅后,对上市公司分红,回馈投资者,增加对投资者的回报高度重视。

中国平安上市以来分红慷慨,A+H股累计分红超过3000亿元,A股分红更是融资的数倍。

2023年中国平安更加慷慨,分红支付率高达37.3%(按营运利润计算),分红总额连续12年增长。期末股息为每股1.5元,叠加中期分红0.93元,全年分红达2.43元,股息率达到5.8%,对于长期投资者而言,具备很强的吸引力。

目前,中国平安股价远低于内含价值,在震荡市中,高现金分红和低估值属性的吸引力不断凸显。

考虑到目前股价低估,此时布局,可以获得资本溢价,又可以获得不错的分红,当下的中国平安迎来一个投资的黄金坑。

【富国银行+联合健康】

在进入第四个十年的发展时刻,平安将综合金融和医疗养老两大模式相互融合,打造出国际领先的综合金融及医疗养老服务集团。

放眼全球,中国平安的业务组合以及业务板块的综合性,俨然是“富国银行+联合健康”的升级版。

联合健康是美国最大的健康险公司,公司由健康险和药品福利管理两大板块组成,是美国国家级的健康管理公司。

富国银行则是从加州成长起来的综合性大型商业银行,靠着出色的零售业务和小微企业服务,俘获了巴菲特的青睐。

中国平安业务模式类似“富国银行+联合健康”,而且中国平安不仅有银行,也涉足保险、证券、信托、投资等等牌照;医疗健康服务方面,不仅有健康保险、人寿保险,还设立了“到线、到店、到家”的服务体系,加上AI科技赋能,中国平安更像是两大企业的升级版。

需要注意的是,中国平安并非是简单的将多个业务组合拼装起来,而是形成多业态的化学反应,实现有机增长。

过往十年,许多企业都想构建一个综合金融平台,但多牌照经营并非易事。综合金融不是简单的产品和服务堆砌,而是交叉赋能和协同作战能力的提升。

随着老龄化程度的加深,到2030年中国60岁及以上人口预计将超过4亿人,养老产业市场规模可达13万亿元,这一潜力无穷的市场大有可为。

平安长期以来深耕医疗健康和养老业务版图,致力于打造中国版“管理式医疗”。平安的医疗养老生态圈既创造了更高的独立的直接价值,也通过差异化的“产品+服务”赋能金融主业。2023年,医疗健康相关付费企业客户超5.6万家,平安健康过去12个月付费用户数近4000万,实现健康险保费收入超1400亿元。

▲来源:中国平安2023年财报

而且,如上文所述,医疗养老的价值创造力远高于其他个人业务。与此同时,高净值老年客群也是集团寿险、理财、财富传承、私行业务、信托等等产品的潜在客户。

相比美国,中国人口是其4倍,经济增速更快,综合金融以及医疗大健康市场潜力更大。

目前,联合健康PE达到20倍,PB也有5.12倍;富国银行PE有11倍,PB1.21倍,而中国平安A股PE不到9倍,PB仅0.8,股价跌破净资产,H股估值更低。

相比美股两家企业,中国平安深具生命力,但估值更低,显然具备更大的价值成长空间。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。