牛市陷阱:19.6%指数涨幅背后的残酷真相

一、4000点上的困惑

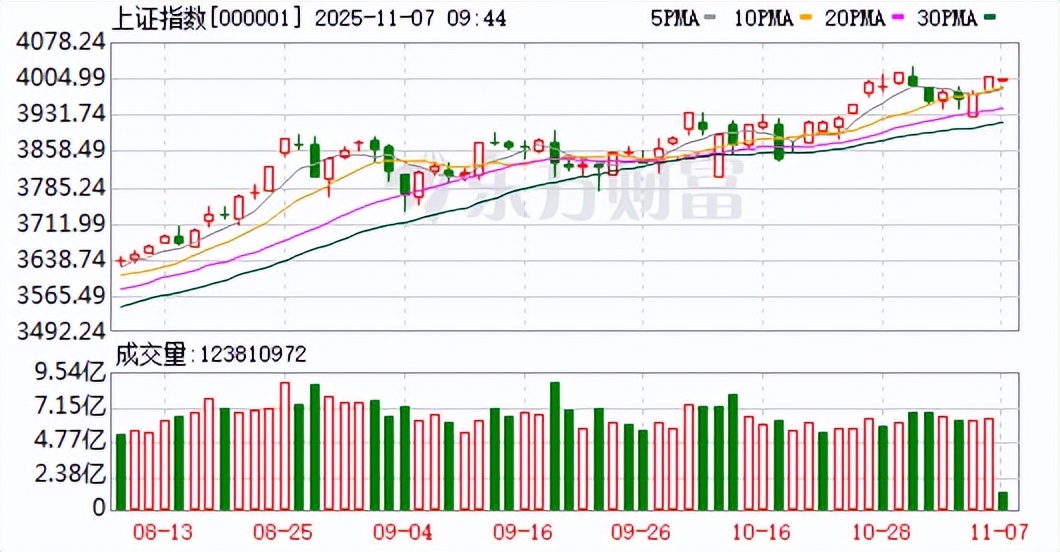

看着上证指数稳稳站上4000点,我坐在陆家嘴的咖啡馆里,耳边尽是股民们的叹息。"指数都4000点了,怎么我的账户还在3000点徘徊?"这话听着耳熟吗?没错,2007年、2015年,每次牛市都有人这样抱怨。

最新数据显示,4月7日到10月30日,上证指数涨了19.6%,但只有四成个股跑赢指数。更讽刺的是,这期间4200只上涨个股中,有4000只振幅超过30%。这意味着什么?机会就在眼前晃来晃去,大多数人却抓不住。

二、北向资金的"明牌"与"暗牌"

11月6日那天,北向资金成交2442亿,占两市总成交的11.88%。看看他们的操作:工业富联22.49亿、寒武纪21.11亿、阳光电源46.95亿…这些数字背后藏着什么?

外资在明处打的是价值投资旗号,暗地里玩的却是波段操作。就像打麻将,他们亮出来的都是"明牌",真正的"听牌"藏在量化数据里。我跟踪这些数据18年,太清楚其中的门道了。

三、牛市里的"障眼法"

很多人以为牛市就是闭着眼睛买都能赚钱。错了!牛市才是机构最好的"狩猎场"。交投活跃意味着什么?意味着他们可以更轻松地完成"震仓洗盘",把散户甩下车。

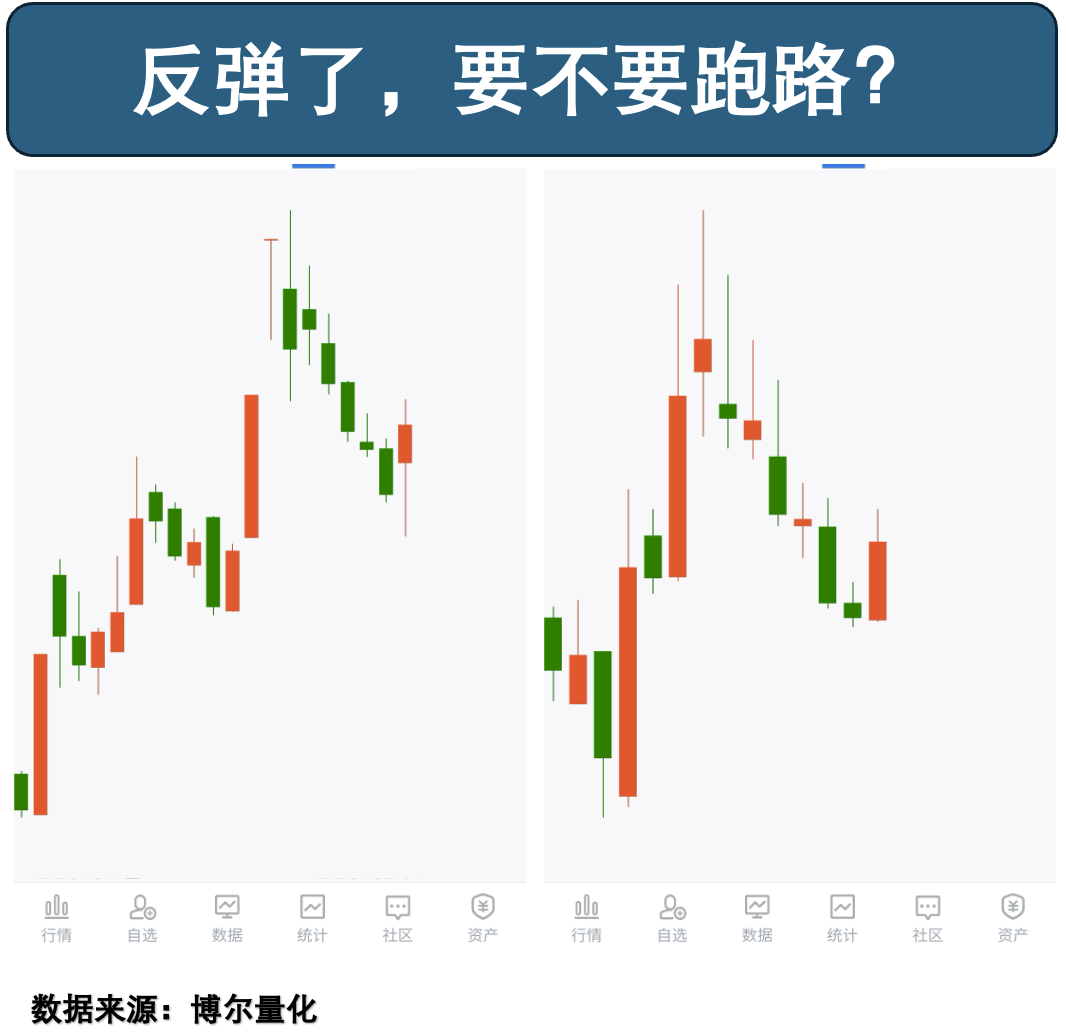

看看这两张图:

走势几乎一模一样对吧?但真相是:

左边是机构在洗盘,右边是散户在接盘。结果呢?

左边一路高歌,右边昙花一现。这就是量化数据告诉我们的真相:红色是做多,蓝色是回补,橙色是机构库存。当蓝色遇上橙色,就是机构在补仓;只有蓝色?那是散户在抄底。

四、从寒武纪到宁德时代的启示

回到北向资金的操作名单:寒武纪21.11亿、宁德时代23.07亿…这些数字不是随机出现的。通过量化系统可以看到,这些标的在资金流入前都出现过典型的"震仓洗盘"特征。

比如某半导体龙头,在机构资金持续流入阶段,股价反而下跌了15%。传统技术分析会说这是"破位",但量化数据显示这是典型的"震仓"。三个月后,股价翻倍。

五、给普通投资者的建议

忘记那些花里胡哨的技术指标,关注真实的交易行为

学会区分机构行为和散户行为

建立自己的量化观察体系

对30%以上的振幅保持敏感

记住,在这个市场里,走势是最容易造假的,但资金行为不会说谎。就像我用了18年的那套系统揭示的:当橙色柱体遇到蓝色柱体时,往往意味着转机。

六、回到4000点的思考

现在上证指数又回到4000点,历史不会简单重复,但总是惊人相似。2007年、2015年的教训告诉我们:牛市才是散户最容易亏钱的时候。因为兴奋会蒙蔽双眼,让我们忽略最基本的市场规律。

下次当你看到指数上涨账户却缩水时,不妨想想那4000只振幅超30%的股票。机会一直都在,关键是用什么工具去发现。

声明:本文所有数据均来自公开渠道,仅供交流学之用。市场有风险,决策需谨慎。本人不推荐任何具体标的和操作方式。任何以本人名义开展的收费服务均属诈骗行为。投资路上,愿与各位共同进步。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。