龙年首家 肯特股份IPO前大额分红,募资补流,自主定价后超募

南京肯特复合材料股份有限公司(简称“肯特股份”)主营高性能工程塑料制品及组配件的研发、生产与销售,为客户提供高性能工程塑料材料选型、配方及产品设计等解决方案。肯定股份实际控制人杨文光先生直接或间接控制公司 36.60%的股份表决权。此外,杨文光与公司股东胡亚民、张荫谷、潘国光、曹建国、杨烨、孙克原签署了《一致行动协议》,杨文光及其一致行动人直接或间接合计控制公司71.77%的股份表决权。

肯特股份此次保荐机构为国泰君安证券股份有限公司(简称“国泰君安”)保荐代表人李懿,周宗东。会计师事务所为公证天业会计师事务所(特殊普通合伙),签字会计师王震,谢振伟。

图片来源:深交所·创业敢项目动态

四项目扩建之余不忘4000万流动资金补流

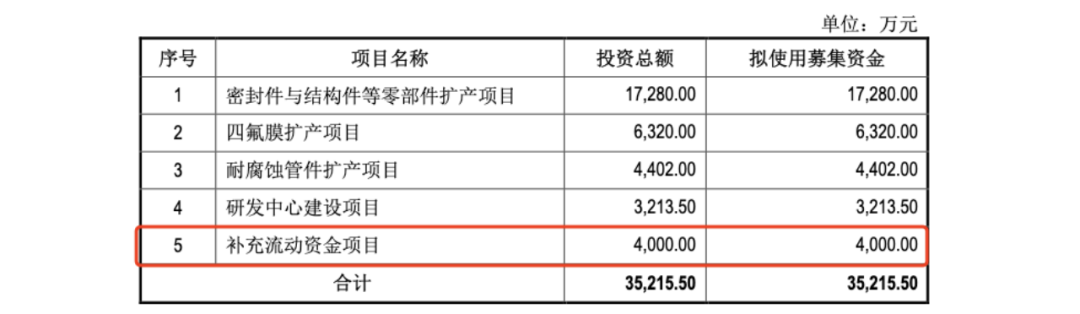

肯特股份次拟向社会公众公开发行人民币普通股(A 股)不超过 2,103.00 万股(不考虑超额配售选择权),占发行后总股本的25.00%,募集资金35,215.50万元分别用于,密封件与结构件等零部件扩产项目拟使用募集资金17,280万元、四氟膜扩产项目拟使用募集资金6320万元、耐腐蚀管件扩产项目拟使用募集资金4402万元、研发中心建设项目拟使用募集资金3213.50万元、补充流动资金拟使用募集资金4000万元。

图片来源:肯特股份招股书(注册稿-2023-09-27)

上市前大额分红

肯特股份为何舍流动资金而取分红之实?

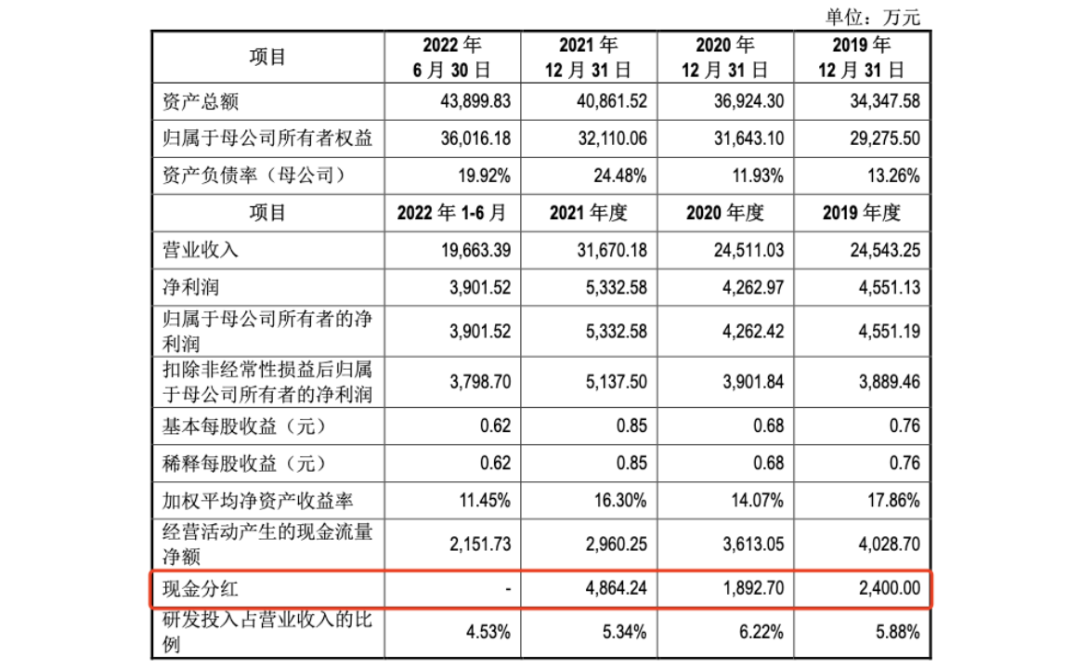

肯特股份招股说明书(上会稿-2022-11-24)显示:在上市前夕,公司连续四年进行了总计四次大规模分红,累计分红利润高达9156.24万元。具体来看,2019年4月至2021年12月间,分红数额分别为2400万元、1892.7万元、2403.73万元和2460.51万元,值得注意的是,在2021年内,肯特股份在净利润仅为5332.58万元的基础上,竟两次发放红利,分红总额达4864.24万元,分红比例高达91.22%,几乎将当年净利润悉数分红。

图片来源:肯特股份招股书(上会稿-2022-11-24)

按照常规逻辑,企业在筹备上市阶段本应尽可能保留充足的流动资金,以满足业务拓展、研发投入和偿债等需求。然而,肯特股份的做法似乎表明,公司在现金流管理上有足够余裕,无需额外通过IPO募集资金来补充流动资金。

同时,市场上关于上市前大额分红的现象一直存在争议。去年,福华化学因类似事件备受市场讨论,最终不得不终止IPO进程。与此相仿,肯特股份在积极争取资本市场资金支持的同时,却进行大手笔分红,这种看似矛盾的行为,无疑是当下监管部门密切关注的核心问题之一。

自主定价后超募16.03%

肯特股份成为龙年春节后首家超募拟上市企业

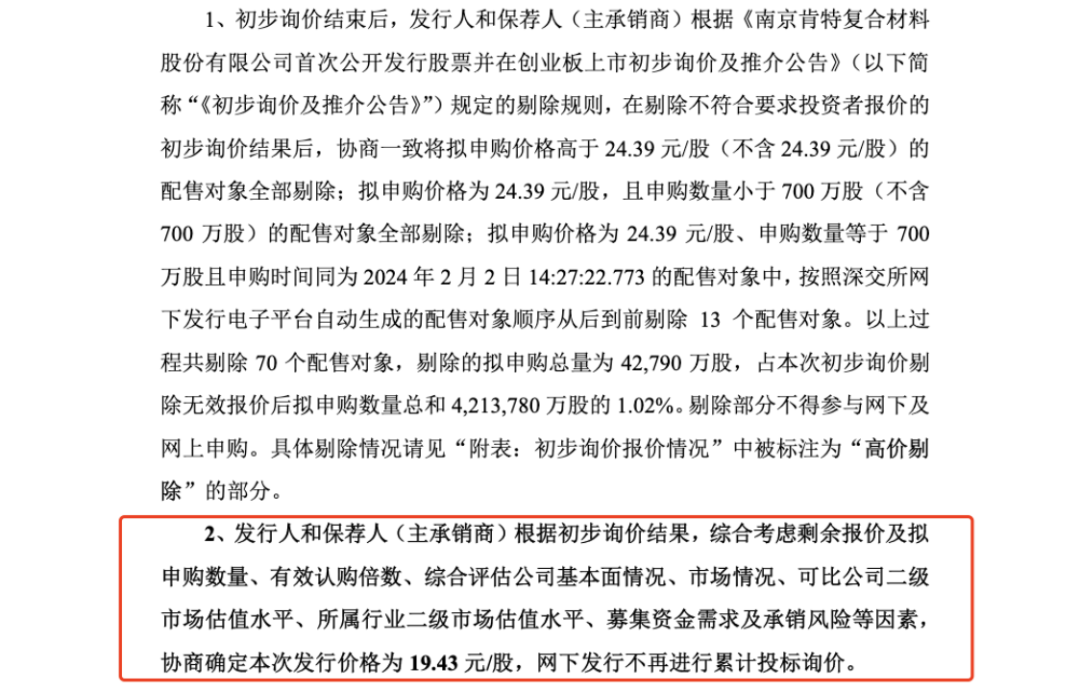

肯特股份今年2月7日发布《首次公开发行股票并在创业板上市发行公告》显示,“发行人和保荐人(主承销商)根据初步询价结果,综合考虑剩余报价及拟申购数量、有效认购倍数、综合评估公司基本面情况、市场情况、可比公司二级市场估值水平、所属行业二级市场估值水平、募集资金需求及承销风险等因素,协商确定本次发行价格为 19.43 元/股,网下发行不再进行累计投标询价。”

图片来源:肯特股份首次公开发行股票并在创业板上市发行公告

按照此发行价格,肯特股份计划面向社会公众公开发行不超过2,103万股人民币普通股(A股)。据此计算,此次公开发行预计募集资金总额将达到40,861.29万元,相较于原先计划募集的35,215.50万元,实际超募了5,645.79万元,超募比例约为16.03%。肯特股份在春节后成为了首家实现超募的拟上市公司。

自主定价、巨额超募与股价腰斩后的反思

浙江双元科技股份有限公司(简称“双元科技”)在科创板IPO过程中展现出的高发行价与超募现象。双元科技新股公开发行新股1478.57万股,每股定价高达125.88元,这一定价策略使得其募资总额迅速膨胀至18.61亿元人民币,较原定的6.5亿元融资目标翻了近三倍,超募金额达惊人的12亿元。

图片来源:东方财富网

自双元科技以125.88元高价上市以来,其股价表现却未如预期般坚挺。截至2024年2月19日收盘股价为57.67元,跌幅约为54.15%,近乎腰斩。这一走势不仅令初期高位买入的投资者承受巨大损失,更使市场对双元科技的高定价策略及其巨额超募资金的合理性深思。

对于IPO市场的定价机制及其对超募现象的管控应给予更多的审视。在强调市场化的同时,是否确保投资者利益得到保护,防止过高估值造成的泡沫化效应损害市场稳定,实现可持续发展。

免责声明:本文为,【基本面解码】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【基本面解码】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成投资建议,投资者不应以该信息取代其独立判断或依据该信息作出决策。【基本面解码】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。