一季度销售暴增210%,负债持续改善的金辉控股,有多少水分?

出品 l 观点财经

作者 l 橙子

年报发布之前,曾跟大家聊过一次金辉控股。

作为一家闽系家族式房企,在A股与H股之间徘徊数年之后,终于在去年10月底,顺利登陆香港资本市场。成功上市让金辉控股(09993.HK)在融资渠道方面,松了口气,但也把金辉的真实财务状况摆上台面。

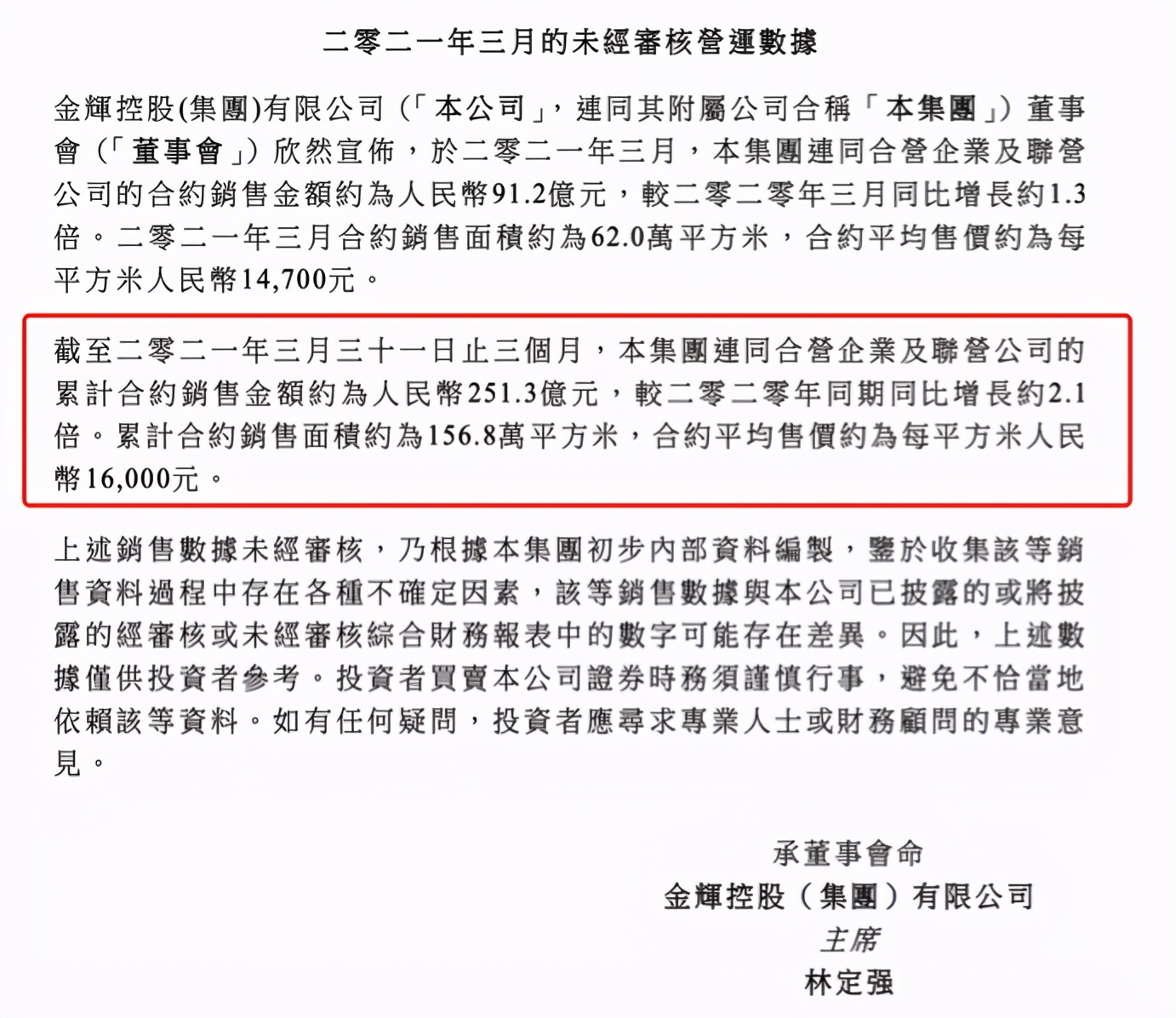

近日,金辉也公布了2021年一季度的经营数据,整个一季度,金辉实现合约销售额251.3亿人民币,同比增长约210%,数据表现不错,大有再度冲击全年千亿销售目标的意思。

图片来源:金辉控股三月营运数据公告

而且在负债问题上,根据此前披露的2020年年报,上市前净负债率、资产负债率和现金短债比三项指标均处于融资监管红线之上的金辉,居然在上市后的几个月迅速变为绿档。

其降杠杆之快,让人瞠目结舌,然其中是否毫无水分?也恐怕未必!

金辉公布2020年业绩

三项融资指标系数翻绿

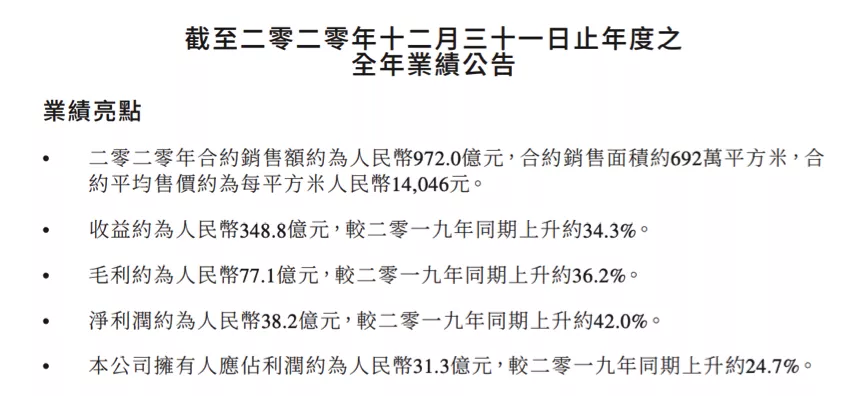

上个月19号,金辉公布了2020年业绩报告。

报告期内,金辉控股再度与千亿销售目标失之交臂,仅实现合约销售额972亿人民币。实现营收约348.8亿元,同比增长约34.3%;实现归母净利润31.3亿元,同比增长24.7%。

图片来源:金辉控股2020年年报

虽然冲击千亿销售目标失败,营收表现也只算得上差强人意,但值得一提的是,去年上市时金辉控股几乎全踩三条融资监管红线,其中净负债率更是高达170%。而今年年报出炉,净负债率、资产负债率和现金短债比竟全在红线之下。

年报显示,2020年金辉控股的净负债率从上市前的170%,在几个月时间内迅速降低至75.3%;

现金短债比也升至1.4;

剔除预收款项后的资产负债率则下降至69%,全部处于融资监管红线之下。

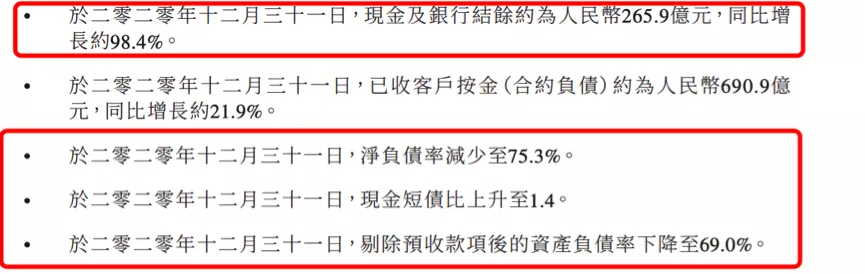

公司目前可支配现金等资产也实现同比98.4%的大幅增长,达到265.9亿元,其中包括58.59亿的受限资金。

图片来源:金辉控股2020年年报

因此,单从数据来看,金辉控股上市以来的首份年报,尽管不算特别亮眼,但债务情况的确获得极大改善。可如果深入分析金辉下半年来负债结构持续改善的原因,以及金辉整体经营状况,恐怕还需给负债结构改善打上问号。

金辉控股的偿债压力

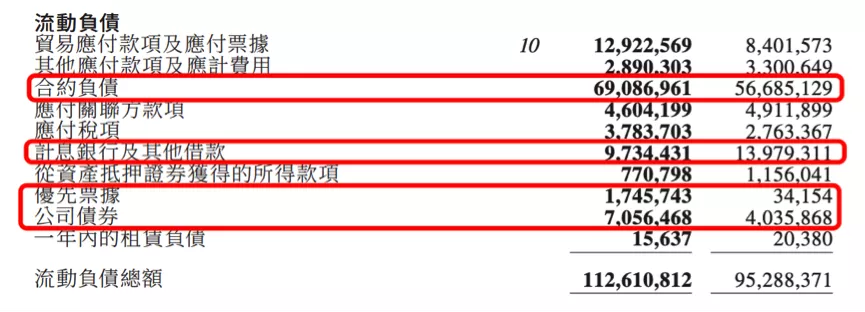

从金辉控股披露的年报数据来看,截止到2020年底,金辉负债总额为1495.49亿元,同比增长16.9%。

其中流动负债总额1126.11亿元,占负债总额的75.3%,较2019年的952.88亿元,则同比增长18%。在流动负债构成中,尽管银行借款较2019年同比减少了42.45亿元,但合约负债、优先票据、公司债券等均较2019年有明显增长。

年报显示,2020年金辉控股优先票据达到17.46亿元,相比于2019年的0.34亿元猛增。而金辉控股2020年公司债券为70.56亿元,相比于2019年的40.35亿元,同比大增74.87%。

图片来源:金辉控股2020年年报

因此在金辉控股的负债结构中,流动负债实际上占据了主要比重。这也意味着相比其他长期负债为主的房企,金辉控股的流动债务偿还压力较大,对现金流的渴求度也更高。

即便当前公司现金资产足以应对负债,但考虑到金辉当前较高拿地成本和超过7%的高融资成本,以及近两年20%左右的毛利率水平和平均10%左右的净利率水平,金辉在实际经营层面并没有高质量的营收表现来拓宽经营性现金流,提升负债应对能力。

图片来源:金辉控股2020年年报

图片来源:东方财富

从公司现金流表现来看,2020年公司实现经营性现金流26.5亿元,扭转了2019年该指标净流出56.97亿元的境况,但同期通过外部融资获得的筹资性现金流净额也从2019年的55.21亿元,猛增至113.98亿元,同比增幅达106%。

图片来源:东方财富

图片来源:东方财富

可见公司大部分现金流依旧来自于外部融资,而且在实际经营层面,如果参照2020年的销售数据,全年金辉仅实现合约销售额972亿元,较2019年888.6亿元的销售额,仅同比增长了9.4%。

因此,在负债依旧稳定增长,且现金流情况并没有获得根本性改善的情况下,金辉在上市后的几个月里迅速将负债水平降至融资监管红线之下,或许可以从全年大增的少数股东权益中找到答案。

三项指标翻绿

主因或在少数股东权益

关于少数股东权益,之前的文章我们也多次提到,这是很多上市房企用来美化财务报表的手段之一。

在资产负债构成中,少数股东权益以股权换取现金,不会记入负债,而是计作资产。因此,少数股东权益越大,用来计算负债率的分母(即公司资产)也就越大,从而摊薄公司整体负债水平。

根据金辉控股年报数据,2019年之前,其少数股东权益一直处于较低水平。2019年最高也只有45.49亿元,占全部股东权益的21%。到2020年,这一指标直接飙升至145.5亿元,占比高达40.29%,同比增长219.85%。

图片来源:东方财富

因此,从少数股东权益增幅来看,金辉控股的实际债务应该远远大于现实业绩公告所呈现的程度。而根据腾讯房产统计信息,金辉去年曾进行160亿的信托融资,要知道,信托融资正是扩大少数股东权益的主要方式之一。

所以,对于金辉控股在2020年年报中,表示三项指标全部处于融资监管的绿档范畴,至少从目前的分析来看,存在一定水分。

至于金辉一直被外界诟病的家族式管理的弊端,不在本文讨论范畴!

声明:文章不构成投资建议,转载请注明来源与作者

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。