星莫传媒:近期瑞郎基本面与技术面浅析

近期瑞郎基本面与技术面浅析

近日,瑞郎下破日线、周线、月线、季度线级别所有均线,呈现即将随时大崩的形态!我们从近期基本面与技术面两个方向分别浅析一下瑞郎的下跌逻辑。

以下是近期瑞郎几大消息面影响事件:

瑞士央行意外的早于ECB开启紧缩周期、俄乌冲突带来的避险资金支持和瑞士经济的偏强表现令瑞郎的表现在G10货币中排名仅次于美元。

总体而言,瑞郎的表现将在G10中偏落后,主因是瑞士国内通胀压力见顶之后,瑞士央行大概率会先于美联储结束加息周期,以及SNB对瑞郎过强可能进行的干预,今年12月的议息会议上,SNB再次强调随时准备干预外汇市场以此防止瑞郎过度升值或贬值。

2022年美元/瑞郎小幅走强,欧元/瑞郎全年整体走低

在全年大部分时间受到美联储加息预期支撑进而带动美元整体走强的大背景下,瑞郎兑美元走弱并不意外,但自11月初美联储FOMC会议传递鸽派信息以来,随着美元整体走弱,瑞郎出现明显升值。截至12月16日收盘,瑞士瑞郎对美元小幅走弱2.2%,而对欧元则走强5%,在G10非美货币中排名领先。今年欧元/瑞郎受到俄乌局势恶化带动风险偏好走低影响一度在3月跌至平价附近,此后SNB意外先于ECB开启加息周期使得欧元/瑞郎继续走低。进入10月后,随着欧元的整体反弹,欧元/瑞郎也开始小幅走高至0.99附近。2022年大部分时间内欧元的整体弱势以及瑞士央行意外的提前于ECB开启加息周期可能是瑞郎相对欧元强势的主要原因。

2023年,我们认为随着瑞士国内通胀逐步出现的见顶迹象,瑞士央行大概率会先于美联储结束加息周期,而明年下半年美国经济可能会陷入某种程度的衰退,这也会促使美联储结束加息周期进而带动美债利率下行。我们预计瑞郎总体的节奏将跟随其他非美货币先跌后涨,但涨幅相对落后。具体看,在2023年上半年SNB逐步退出本轮加息周期而美联储继续收紧货币政策的影响下,美瑞两端利率有进一步上升的可能性,美元/瑞郎可能维持在0.93-0.96区间。而此后下半年随着美元的下行趋势正式开启,瑞郎有望在年底对美元有所回升,小幅上行至0.91左右。

瑞士通胀出现见顶迹象支持SNB结束加息周期

众所周知,SNB和ECB的货币政策一直以来具有较高的联动性,但今年6月SNB意外提前于ECB加息使得瑞郎录得较大幅度上涨,和ECB依旧面临的持续高通胀压力不同的是,瑞士国内通胀目前已经出现了见顶的迹象:自今年9月以来,CPI连续3个月自年内高点出现了回落,而瑞士央行在12月的议息会上预计2023年通胀会下降至2.9%附近而在2024年降至2.4%,该通胀水平显著低于欧央行/美联储在12月议息会上对通胀的预期,而这或许也将支撑目前衍生品市场对SNB明年放缓加息速率的预期(目前市场预计23年SNB只会再加息25个基点左右);而相比之下,美联储明年的加息幅度以及终点利率的水平都远高于SNB,而这也将大概率支撑美元/瑞郎在明年前半段有所走高。

SNB对瑞郎的双边干预

瑞郎的避险属性使得它在经济衰退期间吸引更多的外资流入,这也保持了它较高估值的地位,而瑞士央行一直认为坚挺的瑞郎会拖累瑞士这样一个依靠对外出口的小经济体。然而在今年6月的议息会议上,先于ECB意外加息50基点以此应对通胀压力(这也是2015年以来SNB首次加息)。从瑞士央行活期存款(sight deposit)这一指标上我们找到了瑞士央行从今年6月份开始反向干预推动瑞郎升值的迹象。这表明,为了对抗通胀,SNB在今年已经改变了2015年以来的大力干预外汇市场进而遏制瑞郎升值的做法,而反过来在有意地推动瑞郎的走强。在2023年,在通胀压力减小的条件下,我们认为瑞士央行对瑞郎的干预将重回双边态势。一旦瑞郎对欧元过分走强,鉴于出口对瑞士经济的巨大贡献(2021年瑞士出口/GDP达到70%),我们不能排除瑞士央行入市卖出瑞郎以保证瑞郎对欧元汇率稳定的可能性。因此,我们判断瑞郎对欧元在明年末可能会回到平价。

美国经济衰退对瑞郎的支撑

在2023年年中左右对美联储开启降息有更强的预期,这也可能让美债利率出现下行,而鉴于美元/瑞郎对美国,瑞士两边国债利率差的高度敏感,以及传统避险货币在衰退大环境之下较好的表现,我们认为,美元/瑞郎明年下半年可能会随着美瑞国债利率差的下降而走低。预计美元/瑞郎2023年底将基本持平于0.91左右。

瑞士通胀的回落促使SNB明年上半年先于美联储结束其加息周期,如果通胀比SNB预计的更具粘性,那么SNB可能推迟其结束加息周期的时点,如此美瑞两端利率进一步上升的空间可能有限,瑞郎在明年上半年走低的幅度也大概率受到限制。

而如果美国经济明年衰退的深度浅于预期,那么美联储大概率会维持联邦基金利率在“限制性区域”更长的时间,那么市场对美联储的转向(甚至降息的预期)大概率会向后推迟,这也就会限制美元下半年的跌幅进而压制瑞郎明年下半年潜在的涨幅。

从以上基本面变化来看,瑞郎在SNB的干预下,整体走势应该趋于稳健,但是美元兑瑞郎的实际走势是今年10月24日至今,呈现小级别双顶后的快速跳水,然后缓慢震荡下跌,说明下方还有不小的空间,所以后期基本面和消息面的变化,应该重点关注利多消息能否带动其反弹,以及小级别利空消息能否在实际行情走势中呈现加速下跌或利空兑现转利多的走势!

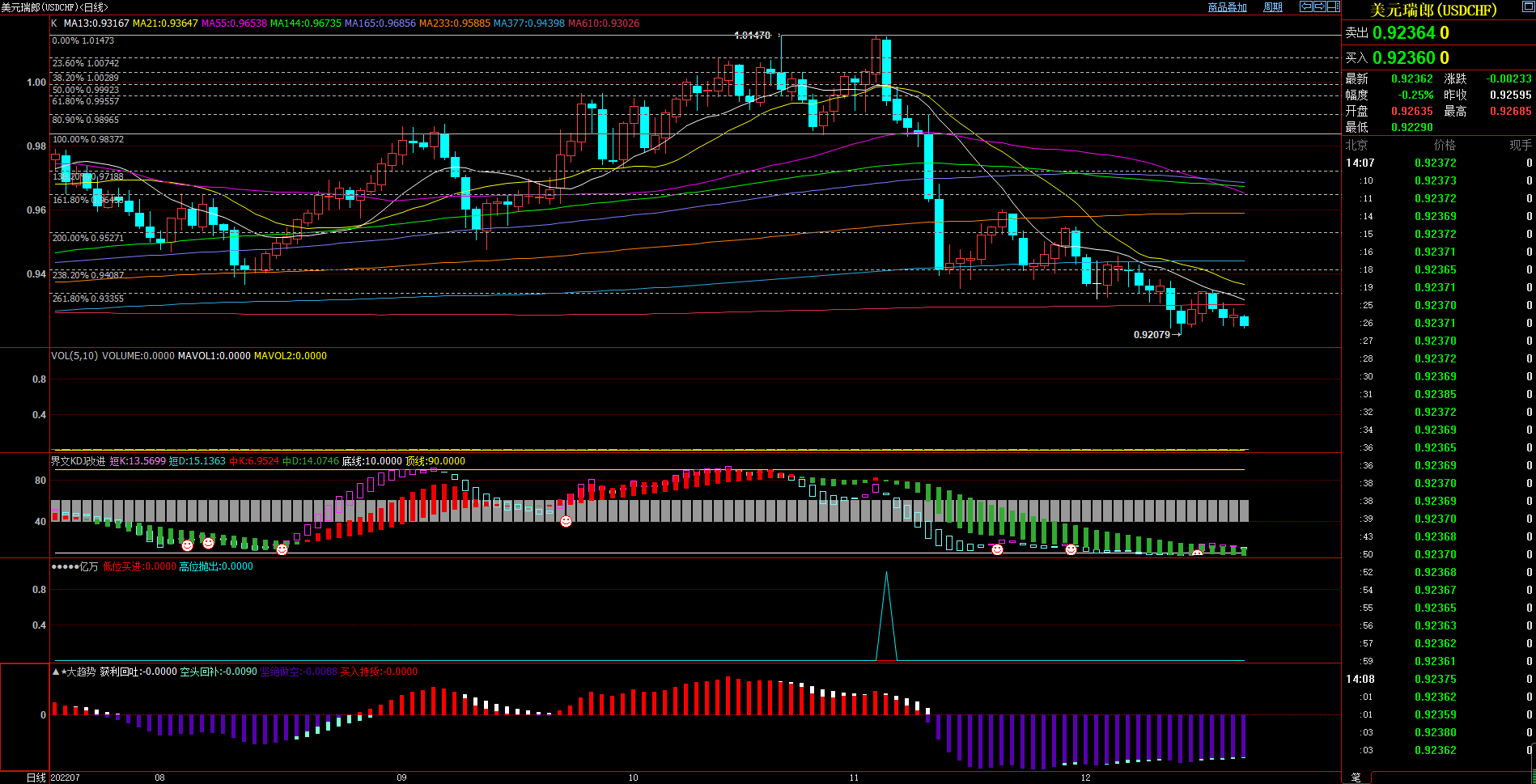

上图是美元兑瑞郎日线别K线图叠加近期顶部对下黄金分割和斐波那契数列参数均线和其他指标

上图是美元兑瑞郎小时线别K线图叠加近期小底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是美元兑瑞郎周线别K线图叠加2021年1月底部对上黄金分割和斐波那契数列参数均线和其他指标

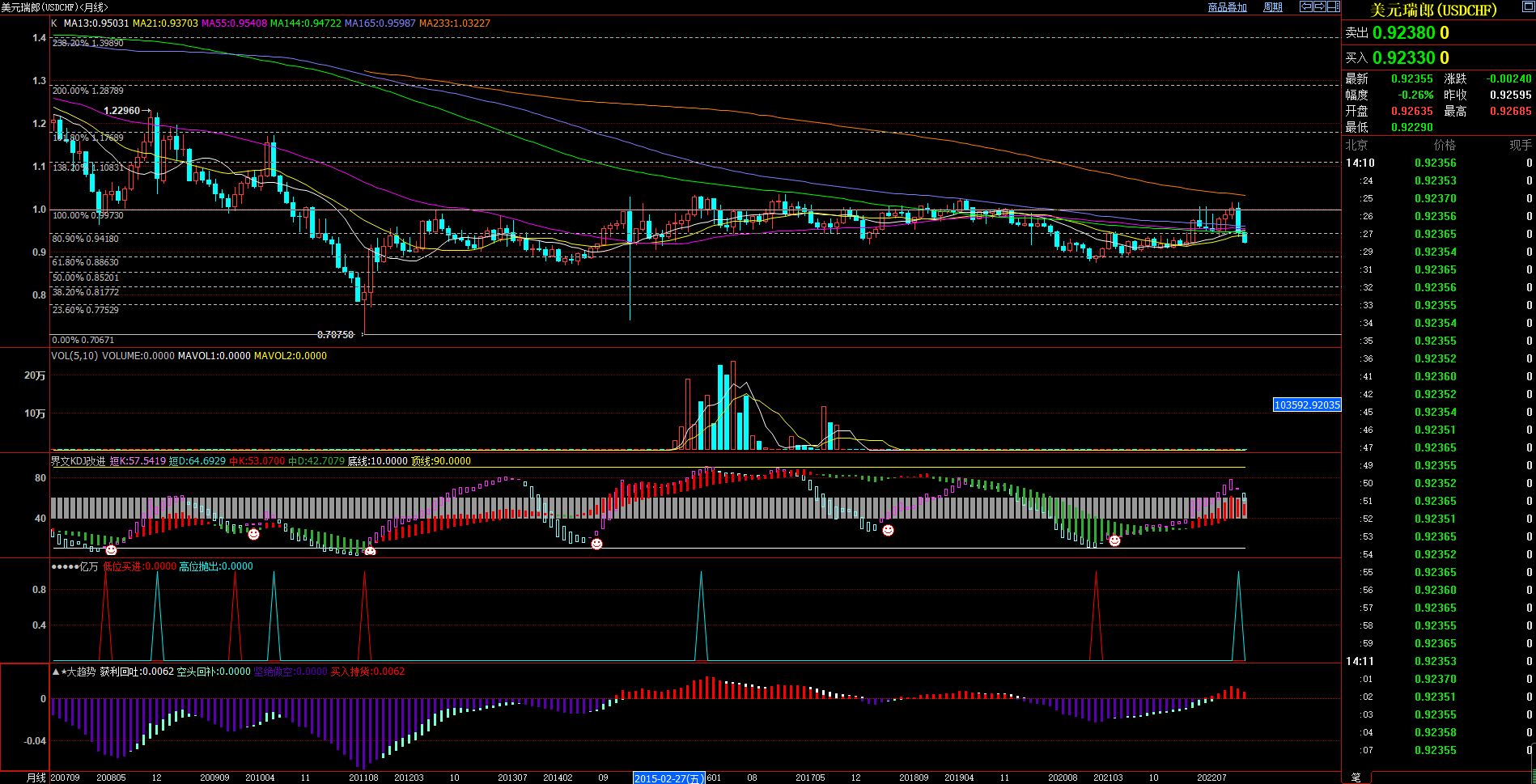

上图是美元兑瑞郎月线别K线图叠加2015年底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,从黄金分割来看,从12月12日至今的行情都属于超跌走势,理论上下方即使还有空间,空间也不会太大;2,小时线级别,12月15日以来的小底部对上反弹行情,并没有对上反弹到位,而近期的阴跌行情,很可能是由于即将过节导致的市场交投清淡所致;3,周线级别,上周的最低点正好是2021年1月的底部对上黄金分割的0.618位,理论上很难再次对下发起新的冲击,缓慢向上反弹行情即将开始;4,月线级别,从今年5月份开始的月线级别的几条上影线,说明了上方的压力重重,但是从均线级别来看,近期的高点也没有触及应该触及的强压力位,从2015年瑞郎黑天鹅事件,到目前,行情呈现的是先不断缩小的区间震荡,从2020年全球疫情影响下,又开始走震荡区间放大的震荡整理走势!

——————————

声明|免责条款

免责声明:本文由星莫传媒所提供。文中任何观点、新闻、研究产品、分析、报价或其他信息等。不能视为适合客户或是基于客户个人情况考量的建议。仅供学习参考,不具备投资指导建议。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。