2018年中国经济的6大预判,这位研究员很敢讲!(深度长文)

来源:苏宁财富资讯

作者:黄志龙 苏宁金融研究院宏观经济研究中心主任

时光车轮进入到2018年,新年新气象,中国经济也迈入新时代。2018年中国经济将向何处去?这或许是每个投资者都关注的话题。在此,笔者试图对2018年中国经济进行大胆猜想。一年过后,再来看猜想应验了几条,肯定会有猜想最终应验变成现实,也有些猜想会成为笑谈。无论对与错,希望各位看官能一笑而过。

预判一

经济增速将回落到6.5%左右

经济增速是每个投资者都关注的焦点之一。当前,中央对经济增长速度颇有信心,多次强调高质量增长,不提适度扩大总需求等稳增长目标。由此,只要不出现大面积的失业现象,决策者对经济增速的容忍度甚至将调整到6%-6.5%区间内。

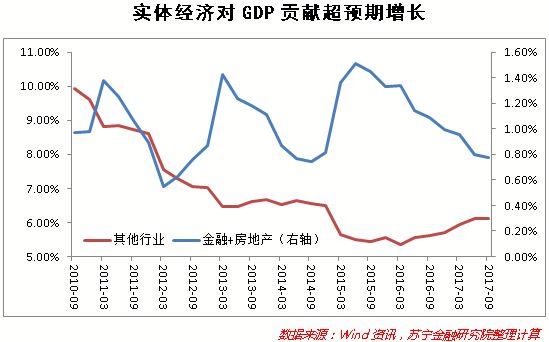

事实上,过去两年供给侧结构性改革,使得中国经济增长质量显著提升。一个值得高度关注的趋势是:当前监管部门严控的金融业和房地产行业对经济增长的贡献率在不断下降(本文暂且把房地产和金融业作为虚拟经济部门),实体经济部门对GDP的贡献率则不断攀升。

在经济增速基本稳定情况下,2017年三季度房地产和金融业对GDP累计贡献率降至11.2%,实体经济的贡献率则达到了88.8%。从拉动GDP增速看,2016年一季度实体经济贡献的GDP增速迎来拐点,2017年前三季度已经达到了6.13个百分点,而房地产和金融业贡献的GDP增速则下降到0.77个百分点,较2015年上半年的峰值1.51个百分点接近腰斩(见下图)。这一趋势正是中央控制“脱实向虚”、发展实体经济所期待的目标。

预判二

资金市场利率将保持高位水平

之所以做出这样的预判,有以下四方面的原因:

一是如前文所述,中央对经济增长前景较乐观,稳增长压力不大。

二是决策部门屡屡强调2018年将继续实行稳健中性货币政策,加上在防风险的政策目标下,严厉的金融监管举措将会延续,两方面因素叠加,将使得资金市场的供给端持续承压。

三是当前资金市场利率的上升,仍然是2015-2016年低利率环境的常态化回归。当前的利率水平,没有偏离历史平均利率水平的中枢(见下图)。

四是全球货币政策将在2018年迎来同步转向,特别是市场预计美联储还将加息三次,将对中国央行货币政策造成较大的挑战,为了维持中美利差保持在适当水平,央行将密切关注美联储货币政策的动向。综合来看,2018年资金市场利率仍将保持当前高位,央行上调存贷款基准利率的可能性依然不低。

预判三

人民币汇率波动趋势先弱后强

市场关注人民币汇率走势,通常是关注人民币对美元双边汇率的波动。而在当前汇率形成机制下,由于人民币汇率指数(CFETS)保持相对稳定的可能性较大。因此,人民币对美元汇率的波动,主要取决于美元指数自身的变化。

2018年上半年,在特朗普税改、美联储加息的共同影响下,加上2017年美元指数贬值幅度一度超过10%(见下图),美元指数可能会出现阶段性、恢复性的回升,相应地,人民币对美元汇率可能会有一定的贬值压力。但是从中长期来看,税改会增加美国财政赤字,再则美元升值也不符合特朗普振兴美国实体经济的目标,因此美元指数并不具备持续升值的基础。

由此,2018年人民币对美元汇率可能的波动趋势是:

上半年,跟随美元指数升值而被动小幅贬值,但贬值幅度低于美元升值的幅度,相应地,人民币汇率指数也将保持稳中趋升;

下半年,美元指数重新震荡走弱态势,人民币对美元汇率将重回稳中有升的趋势中。整体上,在监管部门对资本流动、境外投资的正确引导下,人民币汇率大幅贬值或升值的基础并不存在。

预判四

国企继续去杠杆,民企有望加杠杆

中国宏观杠杆率高企主要来自于企业部门,企业部门高杠杆又集中在国有企业。为了实现控制宏观杠杆率目标,2018年国有企业去杠杆无疑是重中之重。

从政策层面看,中央经济工作会议要求把国企“做强做优做大”,“强”和“优”是优先目标,“大”是“强”和“优”之后的自然结果,同时中央强调以处置僵尸企业为主要抓手破除无效供给,结合2017年11月26日国资委发文《关于加强中央企业PPP业务风险管控的通知》(国资委192号文),对于央企参与PPP项目的规模、范围进行了严格规定,控制央企举债参与PPP项目。预计2018年国企去杠杆的深度和广度将持续推进。

与此相对应的是,2008年国际金融危机以来,民营企业经过市场化出清去杠杆,资产负债表修复已接近完成,民企杠杆率已处于底部,并低于国有企业杠杆率达10个百分点。与此同时,中央强调“促进有效投资特别是民间投资合理增长”,并从产权保护、鼓励企业家精神、推进社会资本参与国企混改等方面鼓励民间投资。因此,2018年民企加杠杆将成为大概率事件。

预判五

基建投资增速可能出现持续回落

近年来,地方财政“开前门、堵后门”的各项政策在持续不断推进。最近中央关于地方财政相关的政策动向值得关注:

一是《人民日报》在中央经济工作会议闭幕前发表了财政部部长肖捷的文章《加快建立现代财政制度》,预示着2018年将启动新一轮财税体制改革,该文提出了未来财政改革的三大主攻方向:建立权责清晰、财力协调、区域均衡的中央和地方财政关系;建立全面规范透明、标准科学、约束有力的预算制度,全面实施绩效管理;深化税收制度改革,健全地方税体系。

二是与过去两年决策部门大力支持PPP项目不同,2017年11月下旬,财政部、央行和国资委连续出台政策文件,从PPP项目审批、资金来源和央企参与度等三方面重点防控PPP项目大跃进的风险。

在此背景下,随着稳增长的目标逐渐淡化,2018年基础设施建设投资增速将可能出现持续的回落。

预判六

房地产投资仍将保持5%的增长

房地产市场始终是舆论关注的热点。2018年房地产市场,差异化调控政策将得到进一步落实,全国一刀切的限购、限贷的严厉调控政策将有所缓和,特别是限购政策,广州、南京、武汉等城市已通过吸引人才落户等政策出现放松的迹象。但是,当前严厉的限贷政策仍将受制于央行和银监会政策取向,短期内难有放松的迹象,加上按揭贷款利率的持续上扬,将抑制居民加杠杆的意愿和空间。因此,为了保持政策的稳定性和连续性,2018年房地产调控政策整体放松的可能性较低。

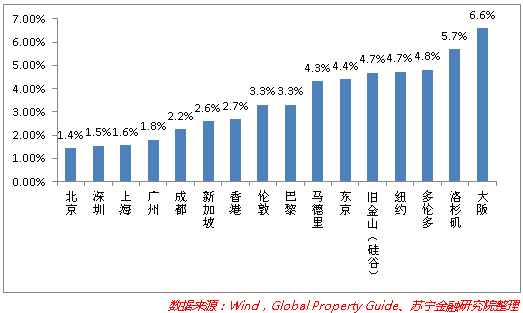

相比较而言,在租购并举的住房制度环境下,长期租赁市场将得到中央和地方政府前所未有的支持和鼓励。如何激活社会资本参与专业化、机构化住房租赁市场,降低土地价格、发展房地产信托基金(REITs)无疑是有效的工具。降低土地价格,将使得当前过低租金回报率上升到合理水平(见下图),而REITs等资产证券化市场的发展,将增加租赁住房作为不动产的流动性,吸引更广泛的社会资金参与租赁市场的投资。

在商品住宅补库存投资、棚户区改革和租赁住房投资的三方面因素驱动下, 2018年房地产投资仍将保持5%左右的增长,并不会像市场预期的那么悲观。

编辑:陈霞 杨娜

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。