利用率已连降两年!时代天使还要扩4倍产能

《思维财经》章健

每个人都想拥有美丽、健康的笑容。由于正畸技术的发明,人们已经能够突破先天的限制,调整自己的牙齿。3D打印技术出来后,牙齿的正畸技术又上升了一个台阶,更方便、卫生的牙套得以量产。

近期于香港IPO的时代天使,便是中国隐形矫治行业的独角兽。上市第一天(6月16日)收盘价401港元,市值达666亿港元。最大股东高瓴资本持股约60%,对应400亿港元市值,相比2015年6394万美元的投入,6年时间已有大约80倍的回报。

目前,我国的隐形矫治解决方案市场高度集中,按照2020年的数据,前两大公司占据了82.4%的市场份额。其中,美国品牌“隐适美”占41.4%,时代天使占41%。

时代天使logo 图片来源:网络

时代天使logo 图片来源:网络

值得注意是,时代天使并非在追赶隐适美,而是被其所超越。

2012年,时代天使一度占据了全国70%以上的份额。到2018年,时代天使的份额下滑至56.6%,隐适美提升至32.3%。在这期间,时代天使频频陷入法律纠纷,比如在2018年被芳华主演钟楚曦状告侵犯名誉权,最后败诉赔偿。隐适美抓住机会,不断蚕食市场份额。

隐适美logo 图片来源:网络

隐适美logo 图片来源:网络

从一家独大到双雄并立,IPO能否帮助时代天使守住国产隐形矫治的骄傲,还是仅仅为早期投资者提供了一个退出的方式,尚且未知。就目前来看,如何提高产能利用率、维持以高于行业的速度发展,是摆在它面前的挑战。

颠覆式创新起步艰难 资本帮助下快速发展

2003年,李华敏得知一个消息,有几所高校的教授正在研究一种隐形矫治技术。所谓隐形矫治技术,通俗点说就是透明牙套。

时代天使创始人李华敏 图片来源:网络

时代天使创始人李华敏 图片来源:网络

依据生物动力学,持续地给牙齿施加一个力,牙齿就会慢慢地移动。牙齿正畸技术就利用了这个基础原理,让错位的牙齿移正。不过牙齿的移动当然很慢,所以一般牙套要戴1~2年。

不同于传统的牙套,隐形矫治的透明牙套不管是材质、性能、技术都有所不同,属于正畸行业的一种颠覆式创新。

颠覆式创新的起步通常都很艰难。因为颠覆式创新采用的技术往往还不成熟,在主要性能上尚不及传统技术的产品。所以,在一个颠覆式性创新刚出来的时候,市场很小甚至压根还不存在。

但颠覆式创新往往有传统技术不具备的优势。比如,隐形矫治技术虽然一开始在矫治力上远不及传统的金属牙套,但它具备美观、舒适等传统正畸方法不具备的优点。

左边三张为传统正畸方法,右一是隐形矫治法 图片来源:时代天使招股书

左边三张为传统正畸方法,右一是隐形矫治法 图片来源:时代天使招股书

虽然本科学的是审计,不过有为父亲打理过口腔诊所,李华敏觉得这种技术大有前景,便邀请大学教授一同创立了时代天使。同年,时代天使推出了中国首个隐形矫治解决方案。

2006年,时代天使首款矫治器“时代天使标准版”获得国家食品监管局得批准,正式开始隐形矫治器的商业化。

起初市场很小,时代天使需要这样的目标人群:那些牙齿畸形并不严重、想要正畸但也注重美观的消费者。随着产品矫治力的提升,时代天使的目标客户才越来越大。在这当中,资本的介入也起了很大的作用。

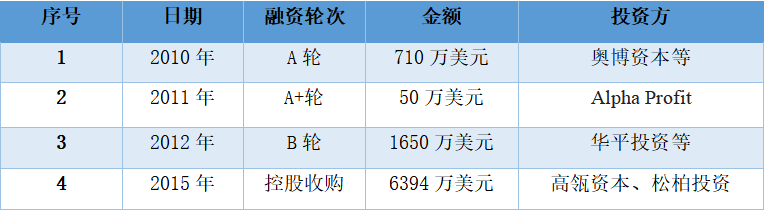

2010年起,逐渐显露出头角的时代天使获得了多笔融资。2010年获得710万美元A轮融资,2012年获得华平投资1650万美元B轮融资。2015年,由高瓴出资、松柏投资管理的基金出资6394万美元,成为了时代天使的控股股东。

数据来源:公开资料、《投资者网》整理

数据来源:公开资料、《投资者网》整理

在松柏和高瓴的帮助下,时代天使的发展进入了快车道。2016年推出时代天使冠军版,2017年为国家队运动员提供隐形矫治器,并推出COMFOS版。2019年推出时代天使儿童版。

如今,除了一些特别严重的案例仍需要采用传统的正畸方法,大部分的案例采用隐形矫治就能完成正畸。所以,为求美观方便,即便价格贵一点,也有越来越多人接受隐形矫治。这种趋势可以从时代天使的历年增速看出。

2018年,时代天使的收入从2018年的为4.89亿元,2019年增长32%到6.46亿元,2020年再增长26%至8.17亿元。

此外,时代天使在招股书中表示,隐形矫治的市场渗透率仍极低。

截至2020年,中国错颌畸形的病例约为10.4亿例,而到2020年经治疗的300万例中,仅有11%采用了隐形矫治。中国的隐形矫治市场规模预计,将从2020年的15亿美元增至2030年的119亿美元,复合增长率为23.1%。

产能利用率下降 自营口腔诊所经营不佳

准确来说,时代天使直接服务的是牙科医生。公司把隐形牙套卖给口腔诊所,口腔诊所再把牙套作为整个正畸服务的一部分卖给患者。

通常一位患者来做牙齿正畸,医生会针对不同的患者采用不同的方法。有的需要拔牙、有的需要带牙套。

图片来源:网络

图片来源:网络

若需要戴牙套,医生会根据牙齿状况推荐几种方案,比如传统的金属牙套,或者隐形牙套。选定隐形牙套后,医生会扫描患者的口腔,牙套生产商根据扫描数据制作出模型,待医生审核后,再通过3D打印技术,制造出针对每个患者独一无二的隐形牙套。

由此可见,广泛的牙科医生资源是牙套品牌商十分重要的竞争力。

根据招股书,近三年时代天使服务的牙科医生数量从2018年的1.15万位,增至2019年的1.58万位,进一步增至2020年的1.99万位。业务方面,时代天使达成案例从2018年7.77例,增至2019年的12万例,进一步到2020年的13.76万例。

可见,不管是服务的牙科医生还是服务最终患者的数量,时代天使的增速正在放缓。

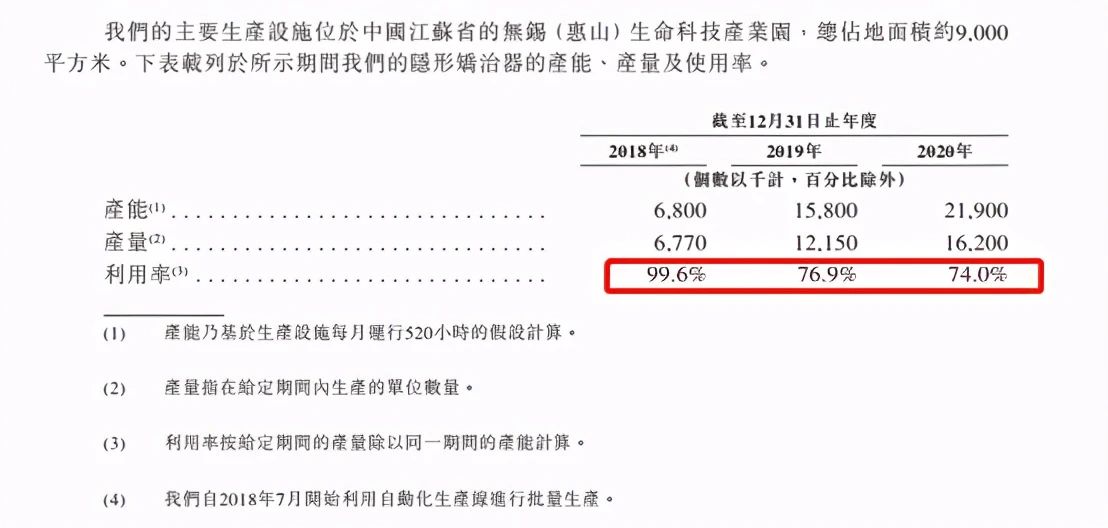

值得注意的是,时代天使的产能利用率也不高。目前,时代天使的产能主要位于江苏无锡的生命科技产业园。据招股书,2018年、2019年、2020年的产能为680万个、1580万个和2190万个,产能利用率分别为99.6%、76.9%和74%。

图片来源:时代天使招股书

图片来源:时代天使招股书

对于连续两年产能的下降,公司解释,2019年是因为新生产线调试阶段利用不足,2020年则是受了疫情影响。

此外,公司所经营口腔诊所的收入也不断下降。2018年、2019年、2020年收入分别为2350万元、1780万元、1750万元。

由此反应出,牙套只是牙科医生的一项工具,正畸的效果更多依赖牙科医生的水平。因为即便是牙套生产商自己经营的诊所,也不能保证能提供更出众的服务,来让业绩节节攀升。另一方面,时代天使口腔诊所业务收入的下滑,对于其主业不一定是坏事,因为通常下游的竞争加剧会利好上游供应商。

《投资者网》就口腔诊所收入下滑的情况,向时代天使寻求答复,截至发稿未收到回复。

募集资金40%扩产能 投产后或面临产能过剩

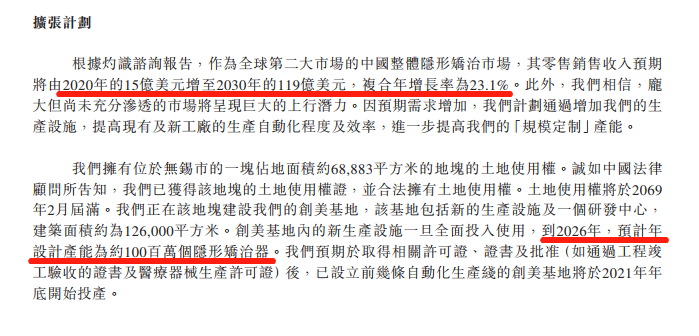

IPO为时代天使募集了约25亿港元。根据招股书,其中10亿港元计划投入到新的生产基地“创美基地”的建设。并且预计到2026年,年产能将达到1亿个隐形矫治器。

不过,结合行业的发展速度测算,这样的生产规模恐怕会面临产能过剩。2020年底,公司的产能为2190万,若2026年总产能达到1亿,年复合增长为28.8%。而时代天使在招股书中预计的行业增速只有23.1%。

图片来源:时代天使招股书

图片来源:时代天使招股书

这还是按照2020年底的总产能计算的。若按产能利用率74%、实际产量1620万来算,2026年要达到1亿产量,复合增长需要达到35.4%。即便2026年的产能利用率依旧为74%,那也需要28.8%的复合增速。

可以看到,时代天使在招股书中制定的产能计划,需要公司以连续高于行业平均增速的速度增长才能实现。

再看公司近三年的增速。2019年营收增速为32%,2020年营收增速为26%。2019年产量增速为79%,2020年为33.3%。2019年达成案例增速为54.4%,2020年为14.67%。时代天使的经营增速已在放缓,未来要维持28%的增速颇具压力。

《投资者网》就未来是否存在产能过剩的风险,以及公司将凭借什么竞争优势来维持高于行业的增速等相关问题,向时代天使寻求答复,截至发稿未收到回复。《思维财经》出品■

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。