王奶贵:美联储激进货币紧缩到达顶峰?八月金融市场“充满善意”

近一段时间以来,随着俄乌进入消耗战,能源通胀在短期内消失变得极其困难,加之多数经济体越趋紧缩的货币政策,使得全球金融市场从复苏交易转为衰退交易。7月26日,国际货币基金组织(IMF)下调全球经济预期,将2022年全球经济增长预测从4月份的3.6%下调至3.2%,将2023年全球经济增长预期下调至2.9%,这是IMF年内连续第三次下调全球经济增速,并表示世界“可能很快就会徘徊在衰退的边缘”。

IMF对美国2022年GDP增速最新预测为2.3%,4月份为3.7%;2023年GDP增速最新预测为1.0%,4月份为2.3%;欧元区2022年的增长预期从4月份的2.8%下调至2.6%,将2023年的增长预期从4月份的2.3%下调至1.2%。IMF认为在另一种情况下,由于通货膨胀加剧和金融环境收紧,美国和欧洲的经济增长将降至接近零的水平。可以说当前全球经济正处于关键的十字路口,尤其作为最发达的经济体,美国欧洲的经济走向时刻冲击全球金融市场。7月28日,美国公布的经济数据显示,第二季度实际GDP年化季率初值为-0.9%,市场预期0.5%,前值-1.60%,已连续两个季度负增长,似乎美国经济已率先进入“技术性衰退”。

数据公布后,美国总统拜登称:“美联储主席鲍威尔和许多重要的银行业人士表示,美国没有陷入衰退”,被看作“裁判机构”的美国全国经济研究所火速做出反应,表示不认同美国经济进入衰退。等于说白宫,美联储,财政部各方重新定义了“衰退”。美国国会中期选举临近,如现在承认衰退,对民主党人来说就是灾难。但金融市场并未买账,已开始预期美联储的激进货币紧缩政策到达顶峰,所以美元上涨势头趋缓,国际黄金白银石油在内的商品市场明显反弹,甚至包括美股也纷纷大涨。

衰退还是滞胀?

对于交易员们来说,究竟是衰退,还是滞胀?抑或经济衰退中伴随着滞胀?这已经是一道必答题。因为传统上经济衰退,或者滞胀对金融资产价格的影响是不同的,只有准确地判断出衰退类型,才能掌握资产价格运行的大方向,进而做出正确的投资决策。例如,自7月中旬以来,强势美元扩张明显受阻,美国股市从下跌中陆续开始反弹,国际大宗商品市场持续回暖,国际油价维持在高位,黄金白银价格近期也从下跌中开始大力上涨,那么这是大趋势已经反转还是仅仅为下跌周期下的阶段性反弹?本期报告我们试着来找出答案。

衰退与滞胀,是完全不同的经济现象。衰退,是经济下滑,消费、投资、收入数据下降,失业率升高,但通胀率也随之下降;而滞胀是经济下滑,但通胀率却居高不下。

美欧自身又是如何看待的呢?今年四月份,前美联储主席、现任美财政部长耶伦在谈及经济与通胀形势时谈到,2020年和2021年的尾部风险是1930年代大萧条的重演,这次通胀挑战不同于沃尔克时期。德国总理朔尔茨在7月初曾表示目前的价格飙升类似于上世纪70年代的通胀危机。

显然耶伦趋向于认为是经济衰退,这种衰退伴随的是通胀率也会走低。实际上现代央行并不惧怕衰退。如果经济与通胀同步衰退,当通胀率健康地逐步回到美联储设定的2%目标,美联储便可再度实施货币宽松政策。而朔尔茨更趋向于认为是滞胀。

如果要在滞胀和衰退之间必须二选一,央行们更愿意选择衰退,因为滞胀在很大程度上将掣肘货币政策。如今各国债务相比几十年前已经是几何级增长,若用上世纪七十年代滞胀时的大幅加息处理通胀,无疑加大政府债务违约风险。近期不管是前任美联储主席耶伦,还是现任主席鲍威尔,都有意无意放话称对美元的长期前景表示担忧,这种担忧来源于债务风险。何况华尔街富人出身的鲍威尔,严格意义上是一名政客,和沃尔克不是一类人,笔者一贯认为鲍威尔执掌的美联储无法不考虑政治因素像沃尔克一样巨大幅度加息。

旧金山联储分析美国30多年来个人消费支出价格指数(PCE)中的100多种商品和服务,研究结果显示,供应驱动因素对通胀的贡献比疫情前的平均水平高出2.5个百分点,而需求驱动因素则高出1.4个百分点。换言之,他们认为,美国的大通胀,一多半是由战争及供应链问题引起,只有三分之一可归因于需求因素。

因此,在笔者看来,经济下滑需求下降,可以令能源价格部分承压,但只要战争延续,美欧不取消对俄制裁,能源通胀就很难平白无故消失,而是始终维持在高位。在拜登团队西游围剿中东孙猴子,新一轮全球金融风暴即将来临!以及越来越多国家面临被美帝金融收割风险,投资者也要提防被华尔街收割!文章中笔者对能源前景做过分享,近期的走势基本验证了笔者的判断。那么下半年至明年,对美欧而言,衰退、滞胀相伴随将是大概率事件,那就是上世纪30年代萧条和70年代滞胀的综合体。

一旦陷入经济衰退又滞胀格局,石油、黄金等商品市场将维持在高位,受欧美股市拖累,全球股票市场大概率将于低价震荡徘徊,这就考验美联储,是继续紧缩,还是率先转向宽松?目前美联储正在实施几十年以来最激进的紧缩政策。6、7月已连续加息75基点,联邦基金利率区间升至2.25%-2.5%,鲍威尔表示年底前将利率提升至3-3.5%,达到2008年以来的最高水平,9月开始将每月缩表950亿美元。问题在于,美债市场能承受多久高利率环境而不出现流动性危机,如果美债流动性危机和通胀同时出现,美联储的加息与缩表还能持续吗?

实际上,7月28日凌晨美联储最新政策声明已经发生重大变化,声明说到:如果出现可能阻碍实现委员会目标的风险,委员会将准备酌情调整货币政策立场。委员会的评估将考虑广泛的信息,包括公共卫生信息、劳动力市场状况指标、通胀压力与通胀预期指标,以及金融和国际动态。说明美联储将从单一的控通胀目标又增添了保经济,保金融市场,这恐怕与市场此前判断的有出入,市场认为美联储为了控制通胀,将牺牲经济增长。而鲍威尔此后向市场释放了加息可能趋缓的信号,市场将之解读为鸽派,也正因如此,市场现已开始预期美联储激进紧缩达到顶峰,八月份金融市场或“充满善意”。

8月展望

美联储下一次会议在9月下旬,这一个多月时间里,是美联储的观察期,随着6-7月份能源价格有所回落,预计8月公布的CPI数据有望由9.1%高位下滑,这将进一步推动市场预期美联储紧缩政策更加趋缓,那么国际大宗商品市场、股票等市场在这个段时期或将持续反弹,前期分享过的黄金白银市场,美元等市场因美联储紧缩预期拐点到来已纷纷处于阶段反弹周期。

但如果8月份能源价格再度重拾上涨,9月份通胀数据再度飙升,则市场对美联储重拾激进紧缩的预期将回归,也意味着当前各市场的反弹周期将结束。毕竟,在美联储仍实施货币紧缩这个大背景下,资产价格就只是反弹,而并非大周期趋势反转。

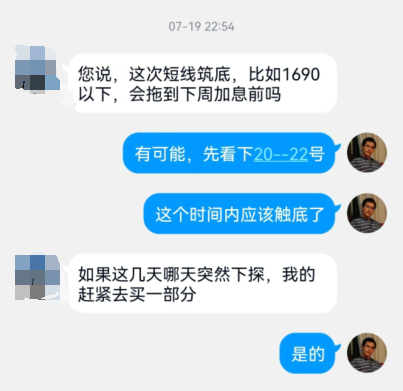

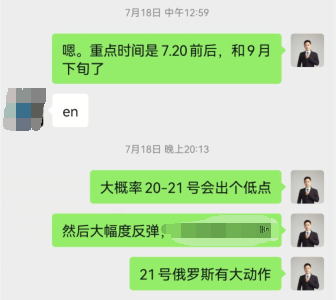

价格基于预期而提前变动,接下来本轮反弹周期将历时多久?笔者在7月21号精确找出了黄金市场空转多的拐点,下一个多转空拐点可能在什么时候以及大致什么价格范围产生?美元市场,石油市场有什么变数?次条推文中我们结合技术分析详细解读,欢迎点击查看【策略分享】。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。