王奶贵:美联储加息周期临近尾声,缩表继续

当地时间3月19日晚,在瑞士联邦政府、瑞士金融监管局和瑞士央行的支持下,瑞银宣布以30亿瑞郎(约32亿美元)收购瑞信,两家银行的合并将于年底前完成。

美联储主席鲍威尔、美国财长耶伦、英国央行以及欧洲央行纷纷表示对瑞士当局宣布的支持金融稳定的措施表示欢迎。市场恐慌情绪有所好转,3月20-21日,欧美股市大幅上涨,国际油价反弹,黄金下跌。

几家欢喜几家愁,欧洲金融市场动荡,美国金融系统无法独善其身,随着收购案尘埃落定,美欧的这次银行业局部危机似乎暂时渡过去了,但市场信心要恢复将需要漫长的时间。乌克兰危机爆发后,当瑞士迫于美国的政治施压放弃中立后,这颗雷就已经埋下,“百年老店”瑞士的银行业大量流失客户不断挤压流动性是导致今日困境的重要原因,尽管时至今日欧洲的主流媒体对此皆三缄其口。

瑞信危机引发的连锁反应仍有待观察,市场开始担心其他欧洲银行,包括德意志银行,法国巴黎银行和英国巴克莱银行也可能爆发危机,和瑞士一样,这些银行也跟着流失富豪们的存款,这些富豪的存款资金大举流入纽约、香港、新加坡。而最近因为美国硅谷银行倒闭,在纽约的一些富豪资金又流向香港和新加坡,结果香港,新加坡的银行存款暴增,资本主义世界的富豪竟然要靠社会主义的银行来保护他们的存款,真是莫大的讽刺。这里的区别在于,相比于美国的大银行目前仍充足的流动性,欧洲的银行业前景堪忧。

3月初,英国金融时报爆料称早在半年前,瑞信彼时的最大股东美国投资管理公司Harris Associates(持股10.1%)就已开始逐步减持股份,2022年底时持股比例减半至5%,到3月份时已卖出该公司所持的所有瑞信股份。

且美国最大几家银行数月来一直在降低对瑞信的直接风险敞口。美国监管机构在上周对摩根大通,美国银行、花旗集团在瑞信的敞口做了更多问询,并采取措施以降低可能来自瑞信的蔓延风险。

美国资本最大限度降低了在瑞信危机中的损失,相反,美国减持的同时,半年前沙特刚刚花了15亿美元收购瑞信银行9.9%股权成为最大股东,现在瑞信破产被收购,沙特的股权只值2亿美元。第二“冤大头”是卡塔尔,持有瑞信银行5%的股权。而持有瑞信AT1债券的债权人,其160亿瑞郎债券血本无归,其中包括台湾地区占比8%,新加坡、香港也都造成不同程度的损失。同样在美国的三家银行破产过程中,挪威和瑞典的养老基金成为冤大头,美国有存款保护工具,但不是保护外国投资者。

美国对硅谷银行的救助行为,正引起一些欧洲决策者的愤怒。在他们看来,过去欧洲遭遇类似的银行危机时,美国方面曾经反对政府出面救助,然而在硅谷银行问题上,他们却做出了完全相反的行为。

为应对硅谷银行引发的危机,3月13日,美联储公布名为“银行定期融资计划”(Bank Term Funding Program)的工具。该计划将确保持有美国国债或政府支持的房贷债券等安全资产的银行可以把这类资产抵押给美联储,换取使用期限最长一年的现金,这将帮助陷入流动性危机的银行快速获取资金。

此外,硅谷银行所有的储户资金还得到了美国财政部和美国联邦存款保险公司的特别担保。即便储户的账户余额高于法律规定的25万美元的存款保险上限,他们的存款依然可以获得全额保障。

欧洲人认为这是典型的双标,实际上欧洲人一方面抱怨缺乏美国那样的存款保护工具,另一方面担忧欧洲更多银行出现问题而倒闭,引发欧洲金融系统性危机,他们对十年前的欧债危机仍心有余悸,关键是,优质的廉价资产将被美国资本抄底收购。实际上,美国投资巨头贝莱德就曾“虎视眈眈”着手对瑞信发起竞争性收购,这或是瑞银匆忙宣布完成收购的原因之一。

归根结底,这就是美元霸权的霸道,极端情况下,美联储可以开动印钞机托底。笔者认为瑞信有可能成为欧洲爆发金融系统性危机的导火索,这原本就是美国金融战的意图(逻辑不再赘述,详情点击硅谷银行倒闭或难复制“雷曼危机”,美联储正与欧洲央行比“狠”)。十年前欧债危机被引爆,这次也将难逃被狠狠收割的命运,而这一次面临的将是欧洲政治、经济、金融的全线危机,笔者甚至认为欧盟在未来几年有被解体的可能。

而据一项3月17日发布的华尔街投行圈最新研究显示,美国自身也有多达186家小银行可能存在与硅谷银行类似的爆雷风险,由于担心银行体系出现多米诺骨牌式崩溃,拜登团队已火速与巴菲特进行了通话。而上一次巴菲特因银行危机紧急出手“灭火”,还是2008年金融危机之际。

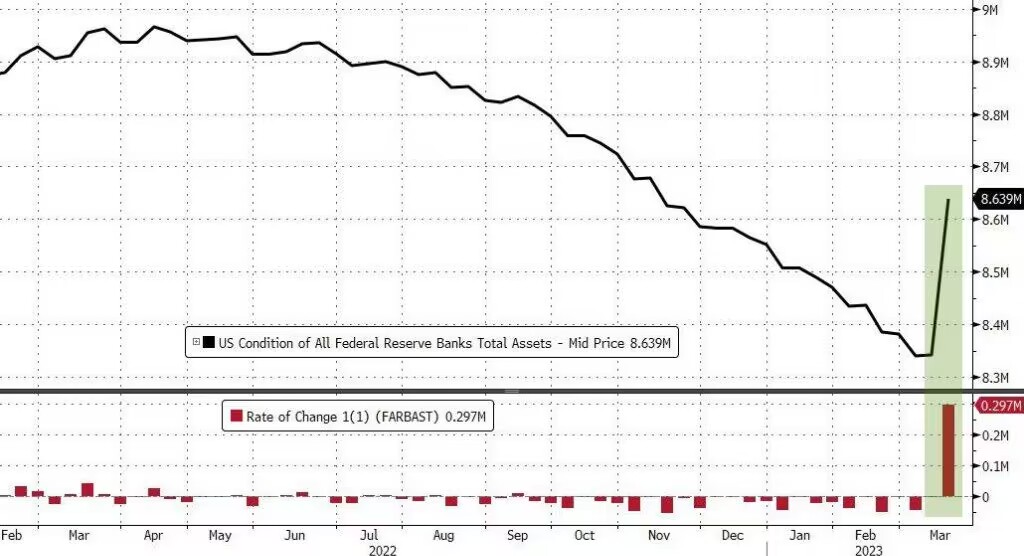

那么美联储有没有可能就此放弃缩表转而重新开启货币宽松周期呢?短短一周内美联储为了稳定银行系统,又再度扩表约3000亿美元,资产负债表规模从约8.3万亿扩张至约8.6万亿美元,数月的缩表努力一夜回到解放前。

显然,相比于抗通胀,美联储过去一周选择了优先稳定金融系统。这好比如持续的高通胀是一辆失速的列车,如果不减速,必然车毁人亡,本来美联储过去一年来都在为该列车减速而努力,现在列车突然着火了,美联储顾不上列车减速,优先去灭火,那么当火扑灭以后,是不是还得继续减速呢?

目前欧美率先开始爆发局部危机,新兴国家尤其是那些外汇储备欠缺且外部融资能力差的国家,也处在货币危机爆发的边缘,如此时美联储货币政策停止收紧,欧洲以及新兴国家或能缓一口气,这就与美国金融资本为了转嫁危机拉全世界下水相违背,一旦如此,不仅无法通过金融战收割他国,反而增加了自爆风险。因此,美联储只能硬着头皮继续加息。

事实上,美联储在当地时间3月22日宣布加息25基点,联邦基准利率来到4.75%-5.0%区间,不过在本次政策会议结束后的新闻发布会上,鲍威尔明确表示“数据表明利率可能会上升,但银行压力抵消了这一点”,这再度表明鲍威尔当下“屈服于”因银行业危机导致的金融市场不稳定。

对于近日的扩表,鲍威尔解释称:“近期资产负债表扩张与货币政策无关,资产负债表扩张是暂时的,并且有益于解决银行业问题,我们还没有讨论过改变资产负债表缩减计划的问题”。

这几乎向市场明示,美联储将继续维持紧缩货币政策,美股因此大幅走低。但在美元的走势上,相比于加息的幅度,欧洲央行更“狠”,欧元近日相对美元明显走强。

在笔者看来,尽管美联储删除了“持续加息将是合适”的措辞,加息周期临近尾声,但只要量化紧缩持续,近期美欧银行业危机就只是开始,直到向全球蔓延,掀起金融风暴,系统性的流动性危机无法避免,接着是全球美元荒,这时是金融资产价格波动最剧烈时期,历史地看,往往当由于金融危机导致悉数金融资产价格皆跌到谷底后,美联储才可能全面由货币紧缩转向货币宽松。考虑到2024是美国大选年,这最晚只可能在2023年晚些时候至2024年初发生,更早秋季就可能发生。

近期影响市场运行的不确定性因素较多,市场风险明显加剧,价格波动显著增大,在公众号上一条推送的文字消息里,笔者也明确提醒波动或极端化,未来数月,金融资产价格的上限或下限将远远超过投资者的预期,投资者应做好风险防范工作,合理控制仓位,理性投资。(文章首发于公众号“政金看市”,欢迎关注后第一时间阅读)

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。