王成:美元和黄金2019年展望,全球有望不再以美元为中心

在全球主要股指都年度收跌的背景下,做为避险资产的黄金也年度收跌(跌幅1.8%)!有“穷人的黄金”之称的白银更是下跌超过9%。整体走势而言黄金在2018年第一季度整体高位震荡随后自4月份开始一路单边下行至8月中旬,实际上整个非美货币同样如此,黄金期货基金净多持仓量跌破 0 值,达到近二十年新低点附近,随后黄金开始反弹。美国掀起的全球贸易保护主义危及各国经济,在这轮动荡中,美元脱颖而出,成了今年的避险货币之王。

展望2019年,黄金、白银相对2018年来说我们认为操盘难度较小,毕竟出现单边行情的可能性较小,同时整体的波动和震荡幅度相对2018年来说较大,但不会诞生所谓的“黄金牛市”行情,对于黄金而言2019年的高点我们判定在1331美元/盎司,低点判定在1114美元/盎司,(随着市场的波动我们纠正的周期为每一个季度),相对黄金白银而言我们认为更有较大的攀升空间,金融属性上,白银在贵金属上涨期间的价格弹性往往大于黄金,并且从金银比的角度来看再次突破 80,白银被严重低估;而对于美元而言我们认为会在第一季度出现较大的回落,名义利率有望达到拐点,甚至从2020年开始拐头向下。2019年全球资本将有望不再以美国为中心,美元光环渐退,以美股为首的风险资产风险同样会放大,黄金和其他避险货币将收益,增大外汇市场其它货币的波动;最后,美联储当前利率 2.25%,目标利率 3.4%,在美联储加息后期,以及加息末期,美元指数表现通常较为弱势,而抑制金价的下跌;

主要的详细观点如下

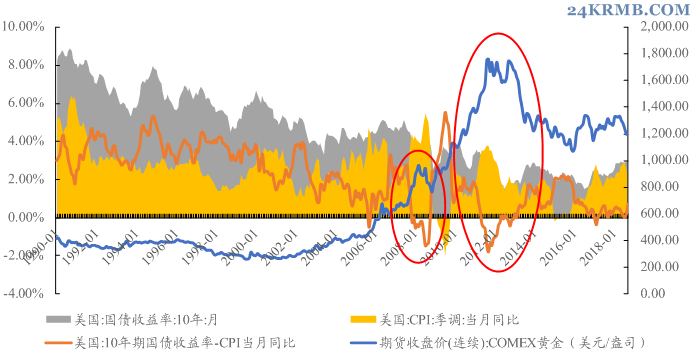

黄金价格的直接影响因素是美国长期实际利率,一方面,黄金本质上是货币,而货币的定价依据为利率;另一方面,黄金作为一种无息资产,美元资产的收益率越低,黄金的配置价值则越能凸显。

图1:实际利率为负时,黄金价格通常出现趋势上涨

美联储加息节奏2019年开始放缓 ,名义利率有望达到拐点,从美国三季度经济数据来看经济增长已有所放缓,美国税改边际作用减弱,明年经济大概率将走弱,2019年全球资本将有望不再以美国为中心。展望2019年,避险将成为主流投资策略,而避险资产内部也将出现分化,美元光环渐退,黄金价值凸显;

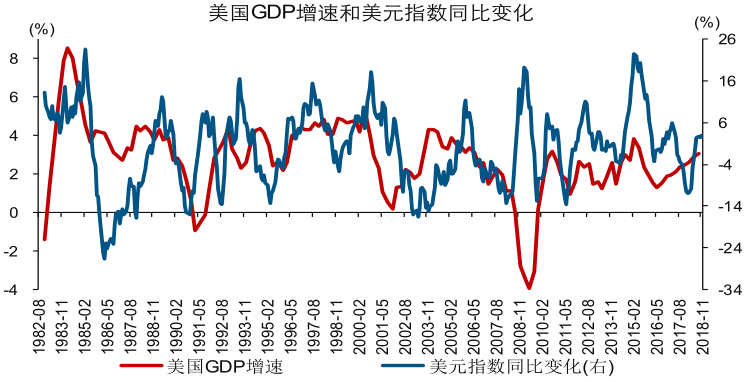

图2:美元指数同比变化与美国 GDP 增速走势

1985 年、2000 年和 2008 年,虽然美国 GDP 增速大幅下滑、美联储快速降息,但美元指数不跌反涨、持续走强;而在 1987 年、1994 年、2017 年,伴随美国 GDP增速改善、美联储连续加息,美元指数大幅下跌。总体来看,美元指数走势,与美国经济及美联储货币政策等无稳定、直接相关关系。

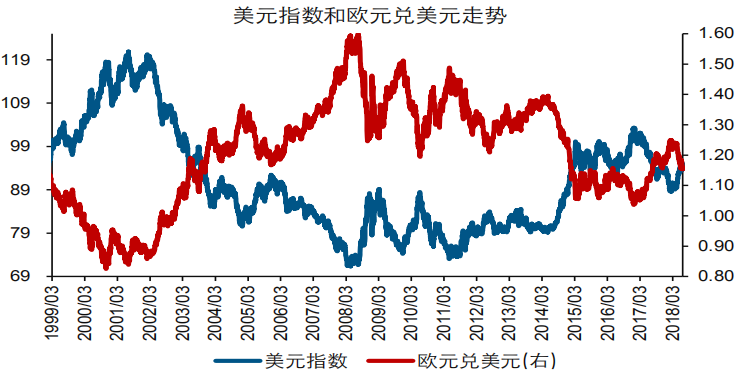

图3:欧央行结束 QE,2019年美元指数继续走强概率不大。

美元指数是一个相对概念,是综合反映美元在国际外汇市场汇率情况的指标,包含了一揽子主流货币。美元指数实际反映了美国经济相对非美经济体经济的强弱。此轮美联储正式缩表开始,欧洲与新兴市场国家却并未出现货币紧缩,因此带来了美元指数的快速走强。由于欧元在美元指数中占比接近 60%、欧元兑美元汇率与美元指数走势基本完全相反,而预计2019年欧元区也将结束QE(量化宽松)实际利好欧元利空美元。

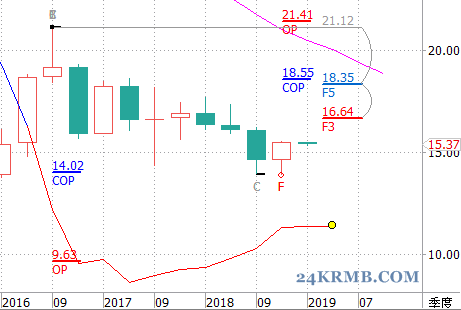

图4 :金银突破 80,白银被严重低估;

金银比衡量的是多少盎司的白银等于一盎司黄金的价格。该比率全年上涨8.09%,当前比率为83.25,依然高于历史平均值50。在 2003、2008 与 2016 年均短暂触及 80,此后白银价格则出现上涨,带来金银比回落至 80 以下。那么,白银更有进一步趋向黄金的趋势,更有上升的空间。对于投资者来说那么买入白银更能博得较高的利润。

图5:白银价格走势

如上图所示,白银价格在2018年到达我们提到的抄底位置COP=14.02后开始止跌,第一季度的重要压力是15.53,年内的强压力是在16.64,一旦突破则见18.55、18.37

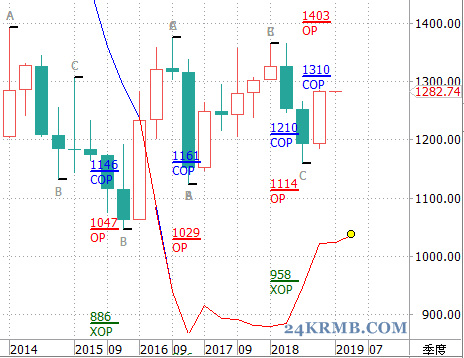

图6:黄金价格走势图

如上图所示,黄金2018年果然在去年判断的顶部位置COP=1326开始回落,第一季度的重要压力是1287,一旦突破则见年1310,强压力是在1331

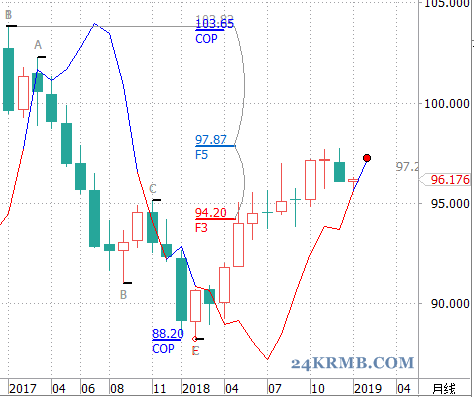

图7:美元指数走势图

如上图所示,美元2018年果然在去年判断的底部位置COP=88.20开始走高,第一季度的重要压力是F5=97.87,我们认为会在第一季度出现较大的回落;

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。