【月亮看盘】我做了一回“天选之子”,这波反弹还能坚持多久

作者:月下横笛 发表日期:2022-12-25

▌本期周评目录

一、疫情纪实:我做了一回“天选之子”

二、大盘数据:中小指数全线崩溃,离场建议得以印证

三、板块数据:大金融股相对稳健,非抱团股惨不忍睹

四、后势预测:这波反弹还能坚持多久

1、上期周评观点回顾

2、平均股价及中小指数7、8月中长线见顶至今浪形

3、上证50等权重指数7月中长线见顶至今浪形

4、上证指数7月3424点中长线见顶至今浪形

5、中线趋势:这波反弹还能坚持多久

6、短线走势:回调基本到位,开始缓慢爬升

五、操作策略:权重指数修复行情,继续回避中小指数

▌疫情纪实:我做了一回“天选之子”

有位读者在我上期周评下的留言区问道:“如果按第2种走势,从现在算哪个板块会强一点?”

我回答道:“下周没阳的话,下周文章再分析。”

随后,我担心这句话会产生歧义,又补充道:“确切地说,下周周末我如果确定没‘阳’,还有精力写文章的话,会就此详细分析。”

其实,我这话中是有话的。毕竟自打放开之后,感染者数量就光速激增,“一家人全羊”早已成为了千家万户的标准配置。

此前两周,我们一家已经在“羊群”的四面夹击之下屡次突围,包括孩子与同学一起补习,同学两天后即“阳”了;刚从北京读书回来的外甥上门来探视外婆,两天后也“阳”了,等等,居然都涉险过关。

不过,千防万防,其实你是无法掌控究竟会在哪个环节出问题的——这道防线终于还是从内部被攻破了:

第一天即上周五下午,我偕妻小赴外地给老丈人祝寿,同来的还有深圳的妻妹一家。

第二天即上周六上午,九岁的小外甥最先感觉不适,起初只是流鼻涕和头痛,午餐时开始发烧。

我当时就判断,小外甥多半已中招。

学校原本就是最易传播病菌的场所。深圳毕竟不像两个多月前就已经开始上网课的广州,他们上周仍坚持返校上课。

据尚不满十五岁即有近一米八个头的大外甥午餐时自爆:他上周三在学校上课时就发过低烧,但核酸却显示阴性。

听罢此言,我内心认定,大外甥才是真正的感染源,不过也不好当面说太多。

午餐后,妻妹一家就赶回了深圳。我们一家则多呆了一晚。

当晚,妻子和孩子都开始感觉有些不舒服,直流鼻涕。

第三天上周日中午,我们一家也启程返回广州。

刚上车,孩子居然就病发了,头痛想呕,一路都昏昏欲睡。下午回到家后开始发烧,体温高达39度多。

为了保险起见,我们给他吃了一次药,不久就退了烧。

第四天即本周一早上,非但孩子再度发高烧,妻子也加了进来,同样是39度高烧。

妻子一向身体不错,她拒绝吃药,而且也没再给孩子用药,希望通过自身的抵抗力挺过这一关。

如此昏睡了一整天,两人居然都自动退烧了。

第五天即本周二早上,妻子和孩子测了下抗原,都确定“阳”了。不过,两人全程都只是喉咙有点不舒服,有点头痛而已,并没有怎么咳嗽。

至于平时身体号称最差的我,全程下来居然几乎没事,最不堪的也就只是曾经有两天极度犯困,四肢酸软无力,稍有点喉咙痛,于是昏睡了一两天,就彻底没事了——我觉得自己是无症状患者。

妻妹一家回到深圳后即全部同时病倒,病症明显;而周边许多朋友都反应,他们大多经历了发高烧数天乃至一周以上,全身疼痛难忍,根本无法入睡。这也正是广州和深圳的普遍状况,并非舆论所宣扬的大多数是无症状,而是大多数都会发烧,症状非常明显,只有极少数是无症状。

相比起来,我觉得我们一家的反应算是非常好了,毕竟我们一家都没打过疫苗。尤其是我,几乎未受到任何冲击,真的可以算得上“天选之子”!

当然,家中近九十高龄的老母亲至今仍安然无恙,外地的老丈人也只是有点咳嗽和喉咙痛,并没有发烧,这才是最值得欣慰之处。

出于对突然中招、无以为继的担忧,我上周写文章时即已快马加鞭,本周原本也无法确定能否如期推出,毕竟家人、亲属多已感染。所以,即便我有幸做了一回“天选之子”,但经过一周如此折腾,也难免身心疲惫,以至于这两天写文章时都倍感吃力。

▌大盘数据:中小指数全线崩溃,离场建议得以印证

本周(12月19~23日)以上证指数为准的大盘破位下行,最低跌至周五(12月23日)3031点,最终以跌121点的3045点收盘,跌幅为3.85%。

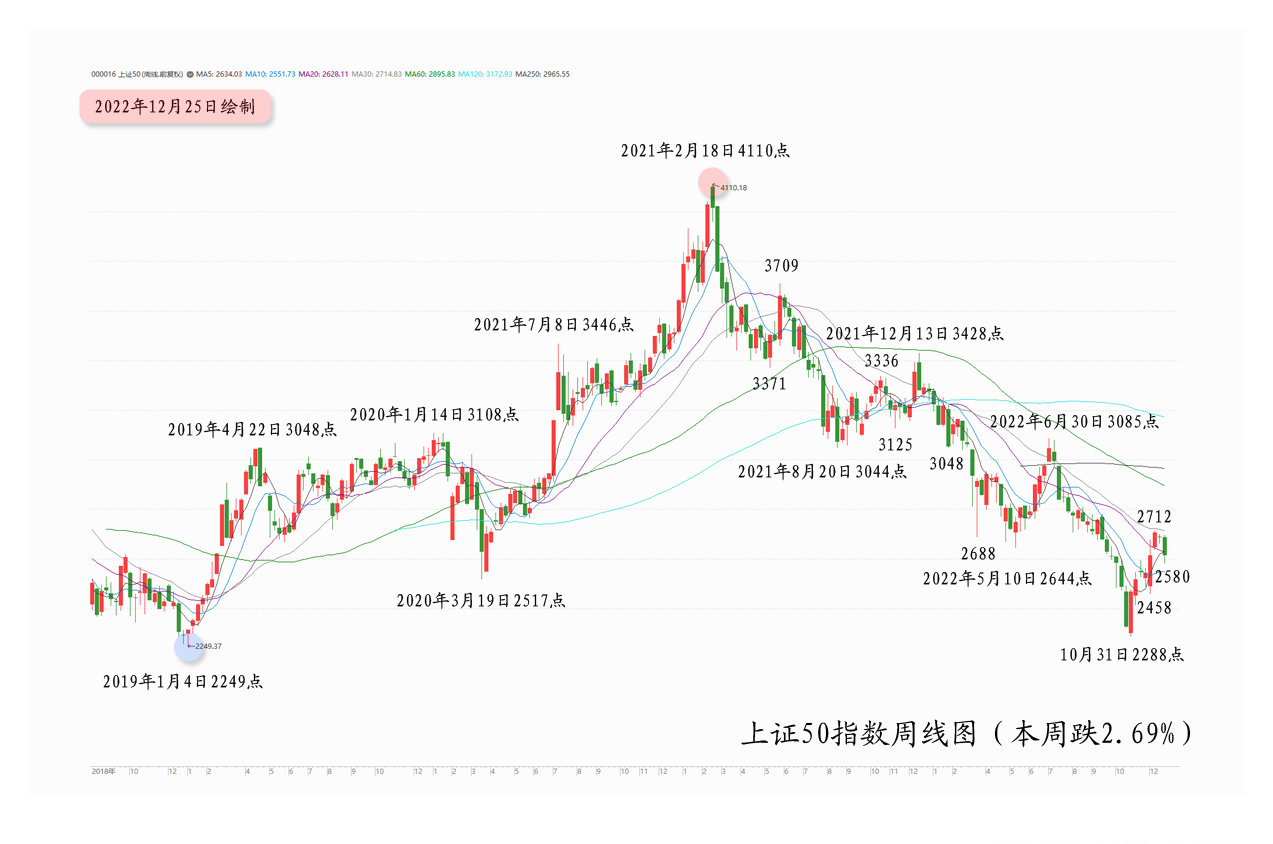

同期,我所统计的18个规模指数强弱顺序为:上证50、深证100、沪深300、上证180、中证800、创业板指、创业板50、中小100、上证指数、深证成指、国证A指、中小综指、深证综指、创业板综、中证500、中证1000、国证2000和科创50,由跌2.69%到5.93%不等;期指强弱顺序为:上证50IH、沪深300IF、中证500IC和中证1000IM,依次跌1.95%、2.37%、4.32%和5.37%。

可见,本周仍在延续此前权重指数强、中小指数弱的整体格局,权重指数相对稳健,中小指数全线崩溃。

迄今为止,国证2000、中证1000、中证500和科创50等4个中小指数均已跌破相应于上证指数10月31日2885点的低点。这说明,对于大多数股票而言,这波反弹行情已经百分之百终结。

至此,我此前反复多次警示中小指数高风险无疑被印证为非常及时和正确的操作建议。

其实,从11月11日开始,直至12月12日,中小指数在高位横盘了一个月之久,给足了大家撤离的时间。大家不妨回头看看,其间我专门针对中小指数所提供的离场建议:

11月13日《烟花易冷,不要对反弹期望过高》:“既然中小指数当前已处于‘b浪反弹’高位,就算还没有精确见顶,也没必要再莽然进场。反倒是7、8月中小指数中线高位那会未曾彻底清仓者有必要利用这次反弹良机清理仓位——千万莫在中小指数方面再犯同样错误了!”

11月27日《黄昏的末班列车已徐徐开进站台》:“尤其是我反复警示当前仍有超高风险的中小指数及相关的中小市值股,大家要注意抓紧时间处理好仓位,不要错过了末班列车。”

12月4日《离别的车站,缘何会恋恋不忍舍》:“鉴于大盘本周接连受到多重特大利好刺激,导致这波反弹的末段升浪也即‘小c浪上升’得以延长,一时间车站内外人潮汹涌,末班列车的滞留期也不得不加以延长,因此接下来大家将获得更充裕的时间,可以从容地处理与离场相关的问题。”

▌板块数据:大金融股相对稳健,非抱团股惨不忍睹

本周对大盘影响最大的四大集团板块表现如下:

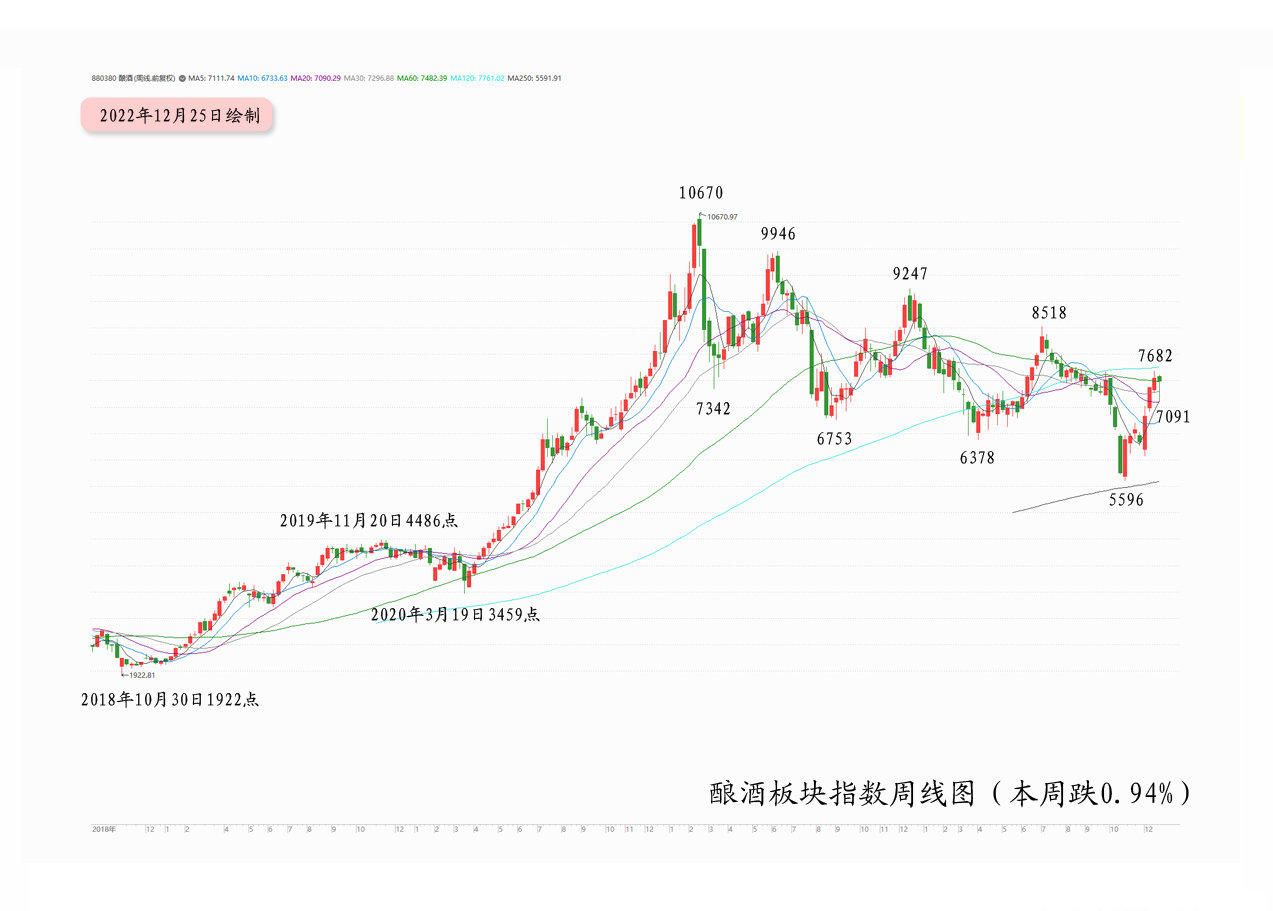

一、第一集团:包括酿酒、医药、医疗保健、食品饮料、家用电器、农林牧渔、化纤、化工和汽车类等“后抱团股”板块,与上证50、深证100、沪深300、创业板50和创业板指等指数关联度最大。

第一集团9个板块本周全部下跌,平均跌3.87%,与同期跌3.85%的上证指数持平,强弱顺序为:酿酒跌0.94%,食品饮料跌1.67%,医疗保健跌1.70%,农林牧渔跌3.23%,家用电器跌3.42%,汽车类跌4.99%,化工跌5.45%,医药跌6.54%,化纤跌6.91%。

二、第二集团:银行、保险等“前抱团股”以及证券、房地产等大金融概念板块,与上证50、上证180和沪深300等权重指数关联度最大。

第二集团4个板块本周全部下跌,平均跌2.80%,远强于同期跌3.85%的上证指数,强弱顺序为:保险跌0.71%,银行跌2.06%,证券跌3.64%,房地产跌4.80%。

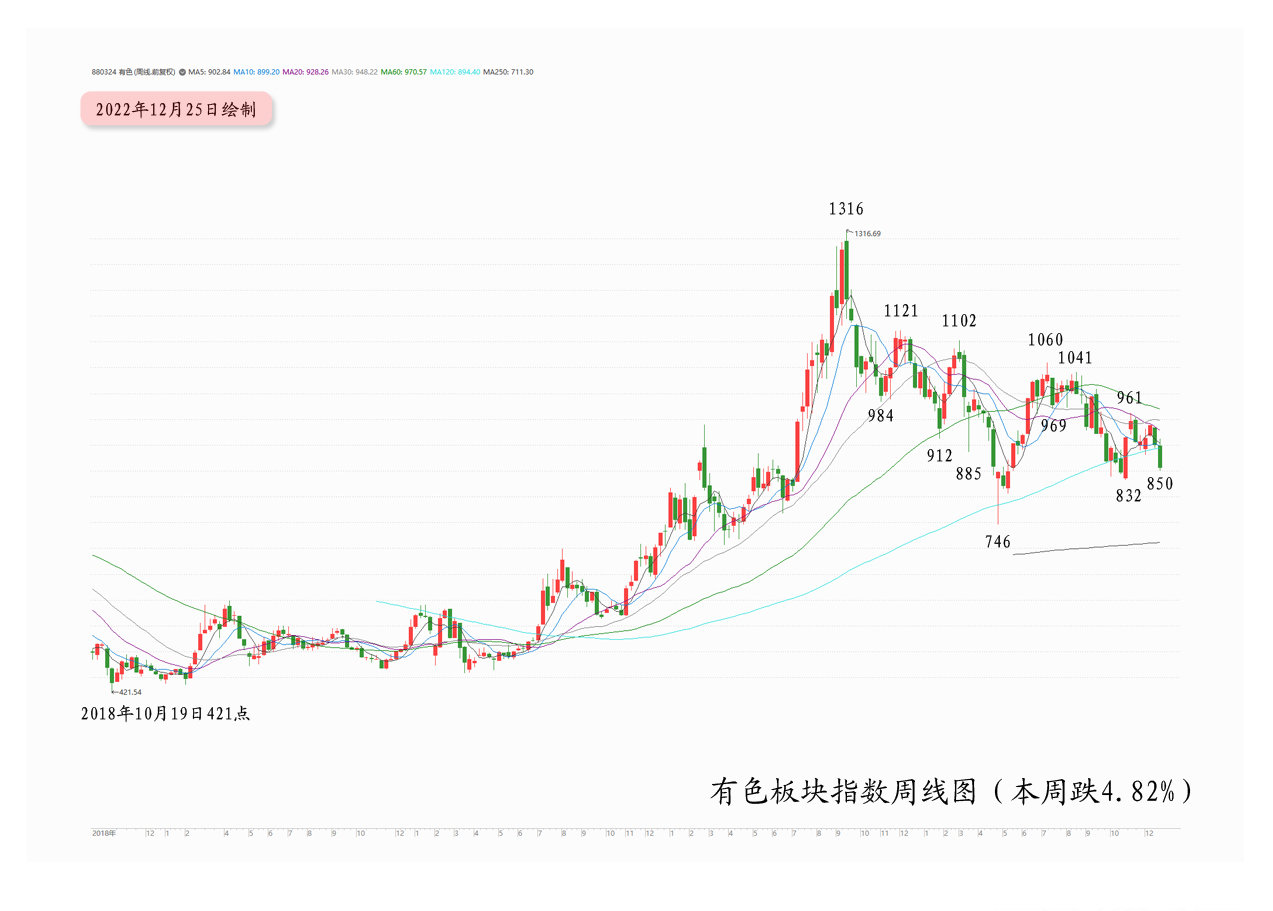

三、第三集团:包括有色、石油、煤炭、钢铁、电力、交通设施、仓储物流、建筑、工业机械和运输服务等2020年7月以前的中低位蓝筹板块,与中证500、上证380和巨潮中盘等指数有较大关联度,属于“非抱团股”。

第三集团10个板块本周全部下跌,平均跌4.73%,远弱于同期跌3.85%的上证指数,强弱顺序为:仓储物流跌3.10%,交通设施跌3.53%,电力跌3.84%,运输服务跌4.21%,有色跌4.82%,钢铁跌4.96%,煤炭跌5.12%,石油跌5.45%,建筑跌5.93%,工业机械跌6.30%。

四、第四集团:即市值偏小的整个中小股群体,其中多为2020年7月之后半年被严重边缘化的中小股,广泛分布于互联网、IT设备、软件服务、电信运营、通信设备、传媒娱乐、多元金融、纺织服饰、商贸代理、商业连锁、广告包装、公共交通、水务、供气供热和环境保护等众多板块之中,与国证2000、中证1000、深证综指、中小综指、创业板综、科创50和国证A指等中小指数关系最密切,与中证500也有一定关联度,属于“非抱团股”。

这8个较能如实反映大多数中小股状态的中小指数本周全部下跌,平均跌4.95%,远弱于同期跌3.85%的上证指数,强弱顺序为:国证A指跌4.26%,中小综指跌4.30%,深证综指跌4.39%,创业板综跌4.54%,中证500跌5.10%,中证1000跌5.50%,国证2000跌5.57%,科创50跌5.93%。

综上所述,本周全部行业板块均下跌,第二集团大金融概念股相对是最稳健的,以创业板为首的抱团中小股和以国证2000为首的非抱团股则纷纷跌破这波反弹起点价位,场面惨不忍睹。

▌后势预测:这波反弹还能坚持多久

我上期周评(12月18日)《关于这波反弹行情时间和空间的再思考》继续探讨大盘7月5日3424点以来这轮中线调整,特别是10月31日2885点以来这波反弹的后续走势及其未来一、两周的短线走势等问题。

本期周评共计6000字和26副图,此后2100字和13副图为付费内容,继续探讨大盘10月31日2885点以来这波反弹的后续走势及其未来一、两周的短线走势等问题,主要有以下7点内容:

1、上期周评观点回顾;

2、平均股价及中小指数7、8月中长线见顶至今浪形;

3、上证50等权重指数7月中长线见顶至今浪形;

4、上证指数7月3424点中长线见顶至今浪形;

5、中线趋势:这波反弹还能坚持多久;

6、短线走势:回调基本到位,开始缓慢爬升;

7、操作策略:权重指数修复行情,继续回避中小指数。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。