胜科纳米IPO:多次修改募集资金用途,只为实控人债务买单?

导语:在经过两轮问询回复后,胜科纳米先后取消了募集资金5000万元用于补流、删除了减持股票用来还债的项目,同时增加了若成功上市后五年的分红9000万计划用于还债计划。

文/每日财报 周倩

近期,上交所发布上市委会议公告,胜科纳米(苏州)股份有限公司(以下简称“胜科纳米”)于11月22日在科创板上会,“圆梦”A股即将成为现实。

胜科纳米成立于2004年,是一家半导体第三方检测机构,主要靠判断客户产品设计或工艺中的缺陷来赚钱,报告期各期收入来源于客户研发环节的比例均超过 80%,号称“芯片全科医院”。

过去三年,胜科纳米的复合增长率达53.33%。但在临近上市的今年,业绩明显放缓,前三季度其扣非归母净利润甚至同比下滑14.12%。

作为尚处于成长初期的科创企业,在利润规模有限的情况下,胜科纳米还接连进行分红。公司缺钱,

01|两大“依赖症”拖累业绩 高增长突然中止

IPO前夕,胜科纳米的高增长故事突然中止。

招股书显示,2021年至2023年,胜科纳米实现营收分别为1.68亿元、2.87亿元、3.94亿元,分别同比增长70.8%、37.3%,实现扣非后的归母净利润分别为2275.61万元、5158.45万元、8587.91万元,分别同比增长126.7%、66.5%。

到了今年,业绩“掉头”,1-9 月公司营收增速仅剩下4.49%,扣非归母净利润更是大降 14.12%。对于利润缩水,招股书称是受新产能建设投入带来的短期影响,但对于收入放缓,则有些语焉不详。

半导体属于周期性较强的行业。据WSTS最新预计,2024年全球半导体市场规模预计同比增长16.0%,这对半导体检测分析需求是利好因素。公司在招股书中也指出,2024 年以来AI、通讯、汽车电子等应用蓬勃发展,推动半导体技术朝着先进制程、先进封装等领域持续迭代,公司订单量持续增长。

胜科纳米业绩增速远落后于半导体行业,其实指向的是其长期存在的客户“依赖症”、供应商“依赖症”。

目前,该公司累计服务全球客户2000 余家,包括众多半导体产业链的头部厂商。经营好客户关系对胜科纳米的发展至关重要,据其称,2024 年以来持续加强与客户A、客户H、客户 F、应用材料、华虹集团、客户 L、华润微电子等已有重点客户的合作。尤其是头部客户A,胜科纳米不惜坚持做亏本买卖,可谓是出力又出钱。

2021年至2024年1-6月,来自客户A的销售金额分别为4234.00万元、6865.65万元、1.3亿元、4502.26万元,占公司营收比例分别为25.27%、23.93%、32.93%、24.30%,呈不断增长趋势。

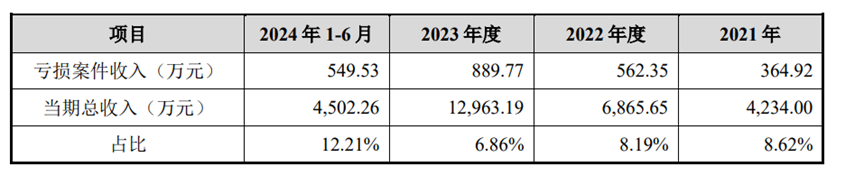

虽然客户A营收占比在三成左右的水平,但却占亏损订单金额的四成左右。该公司向来有让利措施,此前亏损案件占比约为5%,今年上半年提高至8.4%,最大的增量便是客户A。

前三年,客户A亏损案件收入占当期收入的比重本来呈下降趋势,今年上半年反而猛增到占总收入的12.21%,原来是胜科纳米在业绩压力面前,仍对客户 A 部分测试项目进行降价。

公司为此付出的代价也是显而易见的,报告期内,公司综合毛利率分别为 54.41%、53.84%、54.28%和 45.04%。该公司承认,如果剔除客户A ,毛利率会进一步提升。

然而,胜科纳米并非愿意完全承担一味讨好客户A的后果,而是选择“转嫁”给其他客户。就同一业务,该公司对不同客户实行不同定价,造成较大的毛利率差异,如此直白的“价格歧视”,都引起了监管的质疑。

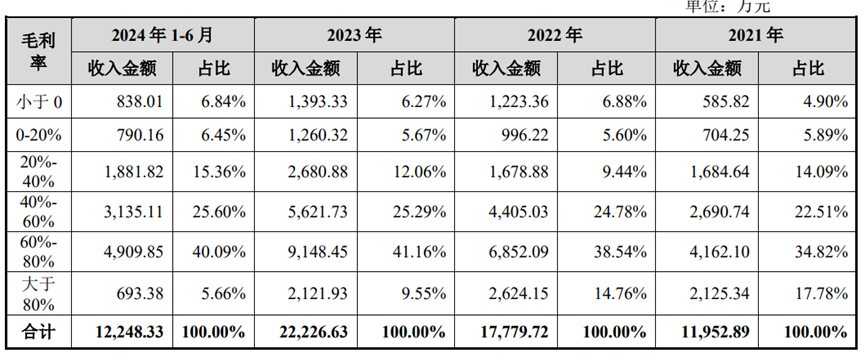

例如在公司的营收主力“失效分析业务”中,毛利率低至小于0,高可大于80%,销售额占比分布如同一个橄榄,中间贡献的收入最多,两头贡献的收入最少。

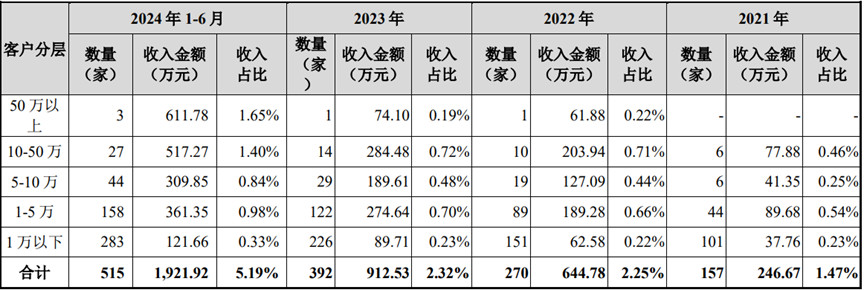

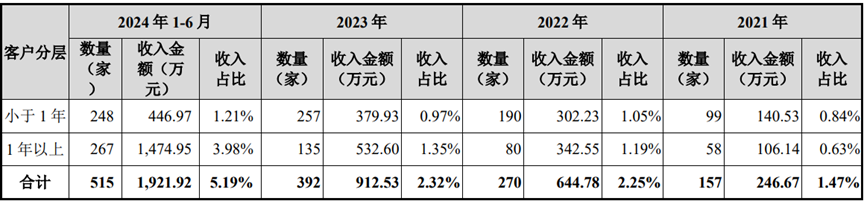

对于这种“看人下饭”的行为,客户也不傻。2021年至2024年上半年,公司退出客户数量分别为157家、270家、392家和515家,退出客户对应的当期收入占比分别为1.47%、2.25%、 2.32%、5.19%,数量及收入占比迅速增加,与客户A的销售金额占比趋势大致。

从退出的客户类型来看,与招股书解释的“退出的客户大部分为年交易金额低于1万元、合作时间小于1年的小型客户”不同,这些退出客户对胜科纳米的收入贡献不容忽视。

比如2024年上半年,有3个交易额在50万元以上的客户退出,其收入占比在所有退出客户中是最高的;同期合作年限小于1年的退出客户为267家,不仅比合作时间小于1年的退出客户数量多,收入占比更是多出一倍有余。

一边是客户流失速度加快,一边是接到的亏损订单越来越多,胜科纳米恐给未来发展埋下“炸弹”。

收入端的压力持续增加,成本端的压力也在拖累盈利能力。

和很多实验室检测机构一样,胜科纳米无法在自供仪器设备上做到自给自足。又因半导体检检测设备市场基本为跨国巨头垄断,因此该公司不仅要承担高额的采购成本,还可能因国际贸易争端面临被“卡脖子”的风险。

报告期内,胜科纳米采购“分析仪器及维修”的金额占总采购额的比例高达八成,重要供应商包括赛默飞集团、滨松集团、蔡司集团、日立集团等海外厂商。

其中,赛默飞集团为公司第一大供应商,2021年至今年上半年,公司向赛默飞集团采购额占公司采购总额比重分别为 49.67%、60.23%、67.70%,68.08%。且采购金额增长迅速,2024年上半年1.05亿的采购金额,与2023年1.25亿的全年采购金额仅差2000万元,是另外四大供应商采购金额总和的两倍有余,可见依赖程度之深。

02|高负债、高分红怪境,为实控人债务买单

对资金的使用,很大程度上能反映出一家公司的前景。在这一点上,胜科纳米却让市场感到迷惑。

首先从财务来看,该公司的资产质量谈不上健康。招股书显示,胜科纳米的应收账款周转率创近4年新低,今年上半年仅为4.53 ,去年末还有4.94的水平。存货周转率则波动性略大,报告期内分别为9.1、8.46、8.68、9.28,低于大部分可比同行业上市公司。这意味着,公司收账速度较慢,资产流动也慢。

结果是,资产负债率逐年攀升,由2021年末的42.22%增长到2024年6月末的57.84%。同期,一年内到期的非流动负债由3245.9万元暴涨至1亿元。当前公司账上资金只有1.11亿,却有着约5.78亿的银行借款,有息负债率接近50%。胜科纳米表示,主要是为抓住半导体检测市场的快速发展机遇,加快布局实验室产能所致。

但深扒招股书可发现,公司高负债的重要原因是资金没有得到合理使用。

在负债规模比净利润还高的情况下,胜科纳米在2022、2023连续两年实施高强度分红,金额分别为7500万、3800万,合计占同期净利润的68.9%。公司说是“公司经营状况良好、货币资金较为充足,具备现金分红的条件”,其负债状态明显打脸,否则就不会监管问询前,还计划IPO募集5000万元用于补流。

比起还公司的欠债,似乎还其实控人的债务更着急。

据披露,胜科纳米实控人李晓旻及其一致行动人合计控制公司 60.63%的股份,他本人直接持股43.79%,意味着近一半的分红都落入了李晓旻的口袋。公司负债式分红,与李晓旻急于还债有关。

上市前,公司的资金来源有限,主要是银行借款和外部融资。2016 年起,公司完成第一轮外部融资,此后又进行了5轮融资。2021年2月、12月,李晓旻在C轮、C+轮投资中两度增持股份,合计斥资9500万,资金来源为向其他投资人(1.22亿)以和金融机构(4500万)的借款,合计规模1.67亿。

胜科纳米称增持是为了保证李晓旻对公司的绝对控制权,实际背后存在对赌协议,即若公司在2023年12月31日前未能完成IPO或其他股权回购事项的,投资方有权要求各创始股东和公司分别且连带地回购其所持公司股权。

显然,公司未能如期上市。而在增持的过程中,也抬高了公司估值,比如在2021年11月C+轮估值为15.44亿,2022年6月增持中估值就达到30亿。

除了大笔分红,李晓旻领取的薪酬也在逐渐增加,来弥补自己的资金缺口。2021年至2023年,他的薪酬分别为268.30万元、314.57万元和331.18万元,远超其他高管。甚至在去年7月,李晓旻还向自然人韦勇借了不超过3000万元的过桥资金,用于偿还其向上海银行、禾裕小贷、江苏银行的债务。

尽管如此,截至2024 年10月 31 日,李晓旻未到期的负债合同金额仍有 9375 万元,应

付利息金额合计为 814.82万元。如果他不能清偿到期债务,可能会导致其持有的公司股份被质押或冻结,导致股权发生变更,本人也可能会被列为失信被执行人,失去作为董事长的直接管理权。

监管层也十分关注李晓旻个人能否归还欠债。根据胜科纳米发布过的实控人还款计划,原本打算将解禁期后的近6000万股票减持收入用来还债。或是出于监管压力,该计划被删掉。

但公司没有放弃利用高额分红来给李晓旻的打算。还没正式上市,李晓旻就盘算着未来每年的分红,2025-2029年间计划获得9000万的分红。羊毛出在羊身上,在外界看来,公司的资金依然逃不过继续给李晓旻的个人行为买单。

03|科技含金量待提高

此次IPO,胜科纳米意在科创板。众所周知,科创板优先支持符合国家战略、突破关键核心技术、市场认可度高的“硬科技”企业,特别是那些专注解决“卡脖子”的核心高科技问题的公司。胜科纳米的适配程度如何?

公司创始人李晓旻本科毕业于北京大学微电子专业,研究生毕业于新加坡国立大学电子工程专业,创业前曾就职于新加坡科技研究局微电子研究所,属于科班出身的专业人士。

招股书显示,目前胜科纳米拥有境内发明专利32项,目前已被评为国家级专精特新“小巨人”。报告期各期,胜科纳米来自于先进制程(28nm及以下制程)、高端特色工艺、先进材料等先进工艺领域的收入占当期主营业务收入的比例逐渐提高,今年上半年已达77.29%。

但从高科技含量来看,胜科纳米所处行业的门槛并不算高。前文提到,该公司主要做半导体的“硬件测试”,实验设备是其开展业务的前提条件,主要依赖外部采购。也就是说,公司本身就面临“卡脖子”的风险,且试图解决其他方面的“卡脖子”问题。只要有充足的资金,买得起资金,或就能成为该公司的对手。

市场份额侧面验证了这一点。根据中国半导体行业协会数据,2023年度胜科米纳在国内半导体第三方实验室市场的占有率只有约为4.23%。在中国半导体检测行业中,该公司仅位于第三竞争梯队,而公司却自称“具备行业内较为领先的市场地位”。

研发支出方面,虽在逐年增加,但整体规模较有限。报告期内,公司研发费用分别为 2253.9万元、3622.4万元、4256.2万元和 2155.2万元。可比公司利扬芯片在上半年的研发费用是3897万元,苏试试验为7705.9万元。

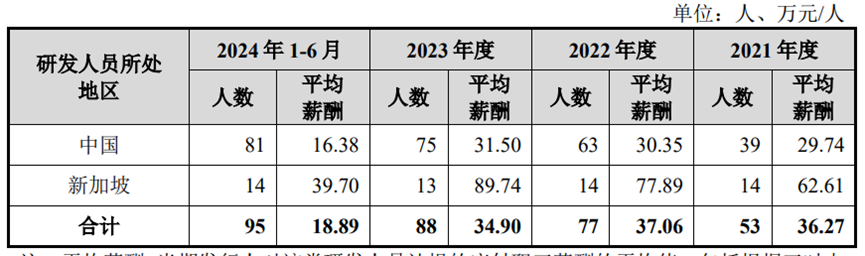

科创板企业的研发团队多集中在100-300人之间,有些甚至高达数千人。而目前胜科纳米的研发团队只有95人,以普通研发人员、中层研发人员占比约90%,且中国的研发人员薪酬远低于新加坡的薪酬。招股书没有披露不同国家研发人员的学历背景,难以具体判断到底以国家经济水平发展差异、还是以学历,来制定薪酬等级。

因其业务的独特性,半导体检测行业既属于资金密集型企业,又属于技术密集型企业,目前胜科纳米都欠缺这两方面的优势。可惜从招股书看来,补足短板是次要,还债才是重点。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。客服咨询电话:059163307968、059163307969。