分化与淘汰,正在成为金融业新常态

2017年5月,二十国青年评选出中国新四大发明,扫码支付位列其中。经舆论放大,中国金融科技一时风光无比。

不止扫码支付,在大数据风控、智能金融领域,我国也都有领先之处。环顾过去这些年,我们究竟做对了什么,才使得金融科技享誉全球呢?

金融供给的不足、互联网机构的努力以及各种机遇、巧合因素,都有影响。但起关键作用的,还是监管因素。

一则是监管介入时点不同,进而塑造出不同产业生态。

我国介入时点在后,前期市场自由发展,在试错中涌现出新模式、在竞争中培育出新巨头,缺点是事后需收拾烂摊子;

国外则倾向于第一时间介入,过早纳入监管体系,新模式尚未长成便汇入主流金融体系,与传统金融机构一个起跑线,模式创新被传统巨头收割,新金融机构长不大,“沦落为”探路者和辅助者,优点是风险可控。

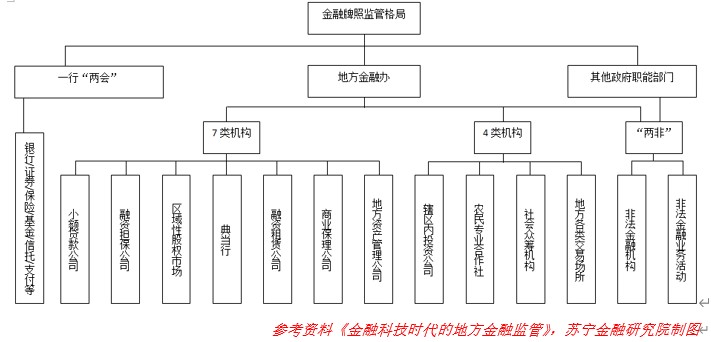

二则是地方监管机构有意扶持,成为互联网金融早期高速发展的重要推手。互联网金融具有收益本地化、风险外部化的特征,地方监管者倾向于鼓励金融创新、批复金融牌照来实现本地收益最大化。如央行货币政策司司长孙国峰在《金融科技时代的地方金融监管》一书中所言,

“地方政府既要负责地方金融业的发展以促进经济增长,又要履行地方金融监管职责以防止金融风险,而在财政分权与经济下行的情况下,目标存在冲突,造成了金融稳定的目标往往屈从于地方政府的施政目标。”从结果上看,“属地监管与全国经营之间的矛盾易导致地方金融行业的无序竞争”。

从牌照角度不难发现,互联网机构青睐的小牌照多由地方监管、归地方审批。

不过,随着对“压实地方监管责任”的强调,地方监管对于属地金融牌照的态度,全面转向防风险:前些年,各地争抢金融牌照资源;这两年,则开始对各类新金融机构谈虎色变。

典型如P2P,越来越多的省份正在表态要对P2P进行全部清退。

最后再回转到行业层面。这些年,在科技浪潮下,场景与数据趋于集中,用户与业务趋于集中,大家伙们举足轻重,小机构们则举步维艰。

数以千计的中小金融机构,或陷入转型泥潭,或选择铤而走险。一场洗牌,在所难免。

金融业底层逻辑已变,分化与淘汰,正在成为新常态。

本文由“洪言微语”原创,作者系苏宁金融研究院院长助理薛洪言

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。