大盘持续弱势震荡,基建加码让“老树开新花”

今天涨停家数较上一交易日有所减少,两市34家涨停,跌停55家。成交量方面,沪市成交1815亿元,深市成交2858亿元,两市总成交额约为4673亿元,较上一交易日缩量717亿元。板块方面,芯片、智能音箱等板块涨幅居前,电竞、数字乡村、农业等板块跌幅居前。

近期重点关注消息:

领导人将出席第二届中国国际进口博览会

生态环境部:正研究起草《黄河生态保护治理总体工作方案》

中国研究制定面向2035的机器人产业规划

两部门发布关于资源综合利用增值税政策的公告

银保监会发布“商业保理”监管文件:2020年6月末前清理完成存量

大盘今日整体震荡,比我预期的还要更弱势,而且11月份难有大的行情,我们能做的就是耐心等待。在12月到来之前还是小心为。行情要有持续性要等待第一季度的到来,从我统计的数据研究来看,第一季度的概率很高,加上资金面与政策面的整体配合。所以能做的就是耐心等待! 我们认为这样的震荡这并非坏事,相反可能是一件好事,大家想想看:如果区块链板块连续多日大面积涨停,那么可能供投资者从容选择、交易的机会将大幅降低,当下的行情虽然出现短期巨震,但却改变了以往利好出台后连续暴涨的模式,其实是为理性投资做好了铺垫,反过来说未来也可能给了投资者更多的机会。

接下来我们再来看看近期水泥板块的情况~

水泥近期价格情况

全国水泥均价(不含税)运行 单位:元/ 吨

2019 年 10 月,全国高标号P.O42.5 水泥均价(不含税)373.4 元, 同比 上涨 1.5%,本周水泥价格环比上涨 0.3%,2019 年 1-10 月累计均价同比上涨 2.2%。

上周水泥价格上涨地区主要是浙江、广西和广东等地,幅度 20 元/吨;价格回落地区是湖北襄阳、河南周口两个小区域,幅度 10-20 元/吨。10 月下旬,国内水泥市场需求相对稳定,水泥价格延续上涨态势,涨价区域开始减少,进入 11 月份,北方地区企业将会陆续执行错峰生产,预计价格以稳为主;南方地区浙江、湖北、广东、广西等个别省份价格仍有上调预期,其他地区都将稳定为主。

水泥价格 ( 10 月 下 旬) ( 人民币/ 吨)

水泥近期的需求情况

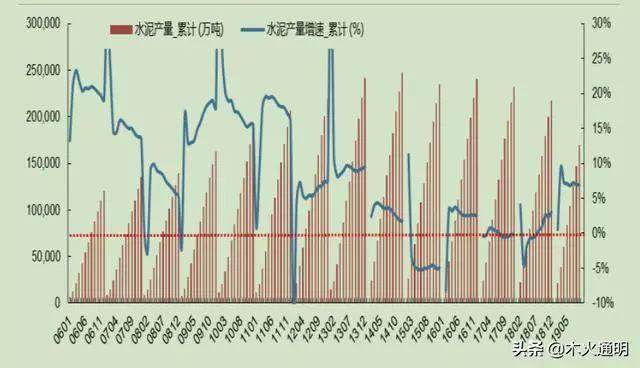

需求方面,2019 年 1-9 月,全国水泥产量达 16.9 亿吨,同比增长 6.9%;9 月我国水泥行业产量 2.2 亿吨,同比增长 4.1%。1-9 月累计增速较 2018 年同期加快 5.9 个百分点,环比 1-8 月持平。

全国水泥均价(不含税)运行 单位:元/ 吨

全国水泥行业产量(累计)及增速

水泥近期的成本、盈利情况

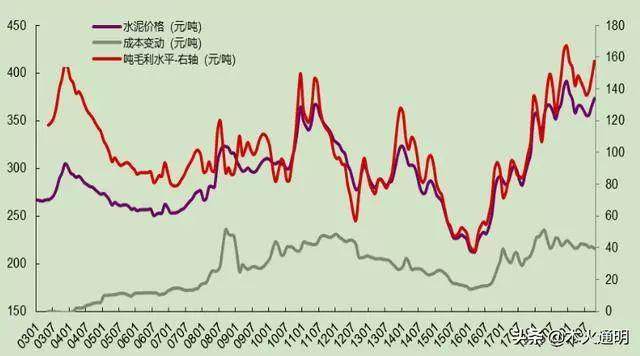

成本方面,2019 年 10 月,秦皇岛煤炭均价 576.6 元/吨,同比下降 11.6%。2019 年 1-10 月,累计均价同比下降8.9%。煤炭作为水泥成本中主要的波动因素,2019 年以来较去年同期下跌,有利于水泥生产成本的下降。

盈利方面,全国水泥行业来看,考虑 2 个月煤炭成本滞后期,由于水泥价格高点回落,行业盈利能力进入 2019年后,较 2018 年下半年高峰时期有所下降;2019 年 8 月以来,水泥价格环比提高,旺季中盈利能力有望好转。

水泥价格、成本及盈利情况 单位:元/

目前多数水泥企业已经公布公司三季报业绩,从已经公布的 10 家水泥上市公司业绩来看,2019 年前三季度营收同比增长 29.25%,从收入体量来看,海螺水泥贡献了主要的营收增量,其中部分增量是由于其贸易业务贡献,冀东水泥也有部分报表口径变动的影响,其他企业中除去金圆股份、塔牌集团营收出现下滑以外,其余企业营收均出现同比上行,从盈利水平上看,前三季度归母净利除塔牌集团外均保持正向增长,第三季度业绩除塔牌集团、万年青外均保持正向增长,其中第三季度增速前三为宁夏建材、祁连山、冀东水泥(+65.76%、+63.70%、+50.00%);从盈利能力角度来观察,第三季度毛利率前三位分别为上峰水泥、华新水泥、祁连山(54.84%、40.34%、39.12%),毛利率水平同比出现分化,上峰水泥毛利率增加最多(+10.75 个百分点),净利率排名前三位分别为上峰水泥、祁连山、塔牌集团(35.89%、25.20%、22.44%),祁连山净利率增加最多(+12 个百分点)。整体来看,行业龙头企业三季度业绩有望维持同比正增长的态势。并且从四季度初始行业的供需关系来看,水泥价格有望保持较好表现,支撑企业四季度盈利。

上半年水泥板块个股全部实现盈利

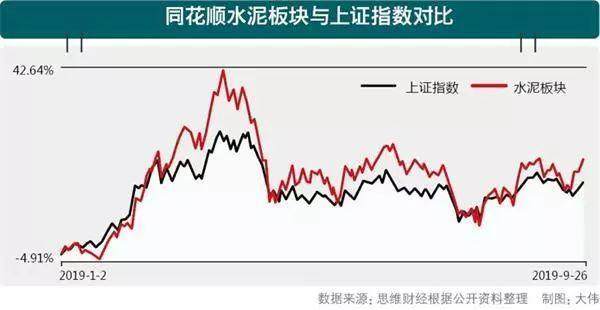

数据统计,2019年上半年,A股水泥板块17家上市公司全部实现盈利,同花顺水泥板块指数今年表现也略强于大盘。

行业整体向好更加凸显优质公司,其中龙头海螺水泥独树一帜,盈利156.18亿元,同时该公司股价今年表现也十分亮眼,2019年初至10月11日收盘,涨幅为54.14%,表现强于大盘和行业指数。

数据显示,2019年水泥公司中报业绩表现亮眼,均为大幅增长,而其销量和价格同比上升是水泥公司业绩大幅增长的主要原因。

基建加码水泥股或受益

供给侧改革收效明显,适逢国家新政策出台,加大基建投资对冲经济压力或许会为水泥行业带来新一轮增长点。

2019年9月19日,中共中央、国务院印发了《交通强国建设纲要》,提出2020年完成“十三五”现代综合交通运输体系发展规划各项任务;到2035年基本建成交通强国,基本形成“全国123出行交通圈”和“全国123出行快货物流圈”,预计将推动公路、铁路、轨交等基建项目加速落地。

文件又提到了,要依托“京津冀、长三角、粤港澳大湾区等世界级城市群”,“大力发展枢纽经济”。

如此举措的基建加码,再加上9月是水泥传统旺季,全国水泥价格普涨,各地涨幅在30-50元不等。另外,不同地区发布环境治理细节,工业企业或将面临停产、限产。旺季限产,水泥价格有望再超预期,需求较好地区上涨空间大。尤其是随着水泥行业进入“金九银十”的传统需求旺季,水泥板块再度活跃。10月11日,水泥板块集体走强,尤其是随着未来基建投资明显回暖,水泥板块或有望迎来新一波行情,相关的个股可以适当把握一下;

(1)海螺水泥

公司自 1978 年创立后,在生产技术、管理模式等多方面不断创新,成为业内标杆。在国内供给侧改革,行业新增产能逐年下降的大背景下,产能熟料产能逐年增加。2018 年全年,公司 5 大主营业务贡献营业收入 1284 亿元,同比增长 70.50%,国内水泥行业龙头。

从收入结构来看,公司营收收入主要由 42.5 级水泥、32.5级水泥、熟料、骨料、商品混凝土构成,2018年5大主营业务收入分别为657.34、253.74 、66.29 、8.11 、0.83 亿元,营收收入占比分别为 66.65%、25.73%、6.72%、0.82%、0.08%。

除传统业务 42.5 级水泥为收入核心外,新业务发展迅猛。2013 年公司拓展骨料业务,2014 年骨料业务收入增速大 362%;2017 年公司涉足商品混凝土业务,2018 年公司商品混凝土收入为 17 年 63.5 倍。

2009-2018 年公司分产品收入结构变化(单位:亿元)

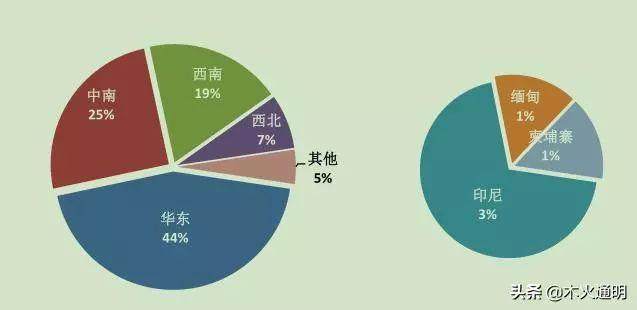

经过多年发展,公司核心业务布局遍布海内外。国内产能主要集中于华东地区(44%),其余产能分布华南和中部、西部 18 个省、市、自治区。国外,公司在印度尼西亚产能抢眼,水泥熟料年产能达 605 万吨,其余分布缅甸、柬埔寨等国,形成了集团化管理和国际化、区域化运作的经营管理新格局。

2018 年海螺水泥国内、海外水泥熟料产能布局(% )

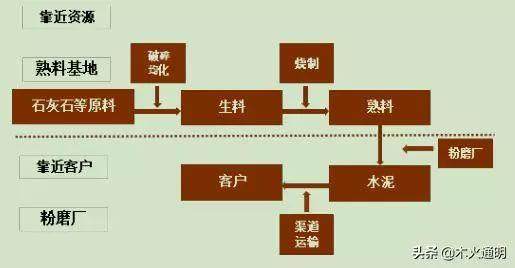

公司在继续优化“T 型战略”,巩固华东地区竞争优势,在中南地区加强广东省市场控制力,在西南、西北地区积极投放产能,全国市占率 16.97%;海外市场公司凭借在产能、技术、设备、资本多重输出确立全球竞争优势。公司先后涉足骨料、混凝土业务,积极发掘公司利润新增长点,再依托自身天然成本优势与高效成本管控,吨毛利逐年上升;

“T 型战略”示意图

“T型战略” 配套生产模式

公司作为水泥行业龙头,“T 字战略”臻于成熟,市场布局辐射全国,市占率已提升至 17%左右。公司成本管控能力极强,盈利能力在行业内处于领先地位。行业层面需求端基建与地产投资增速虽有下滑,但仍保持较大体量,供给侧改革与错峰生产政策有望保持水泥价格维持在相对高位。

(二)华新水泥

公司为两湖、西南市场(云南、西藏、四川)水泥龙头,逐步发展成为集水泥、混凝土、骨料、环保处置等多元业务的全球化建材集团,在国内外拥有 50 余条熟料生产线,具备熟料产能 5800 万吨/年,商品混凝土产能2330 万立方/年、骨料 2500 万吨/年,2018 年完成水泥、熟料与骨料销售7072 万吨、1450 万吨,国内熟料产能位居第五。

业绩再创新高,财务指标同比向好:

Q1-Q3 公司营收 224.72 亿元,同增18.02%;归母净利 48.44亿元,同增 41.99%。三季度水泥继续呈现量价齐升的良好态势,各项财务指标同步向好。毛利率同比提升 1.15pct,各项费用率下降 1.62pct。应收账款周转率和存货周转率均有所提升,债务率继续下降,资本开支随着近期黄石万吨产能等即将投产达到历史高位。

三季度公司水泥继续呈量价齐升态势:据近期调研,7 月份出货量 621万吨,单价 350元,吨毛利 149元;8月份出货量 673万吨,单价 347元,吨毛利 136元。相比去年同期均价 330元,水泥单价依然有可观的提升。

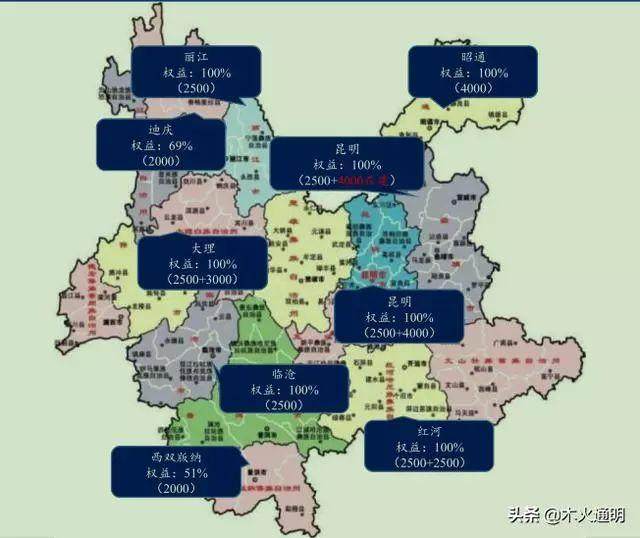

华新水泥在云南省内的熟料产能分布

产能落地大年,业绩释放无忧:2019年是公司产能落地大年,云南 4,000吨产能已点火;年底黄石万吨产能和海外乌兹别克斯坦和尼泊尔产能均可投产,合计日产 1.8 万吨。骨料产能 2019 年投产 450 万吨,合计在产产能 2,950万吨,规划产能 2,000万吨。

行业需求坚挺加区域景气抬升,公司受益最大:从行业看,Q4基建回暖加上施工旺季,水泥需求仍有保障。从区域看,9 月份湖南地区产能有所减少导致华中地区水泥量价表现全国最好,公司或成最大受益者。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。