一年半暴亏283亿,广发基金和刘格菘欠数百万投资人一声道歉。

7月20日,广发基金明星基金经理刘格菘旗下在管的6只基金披露了二季度报告。探长注意到,在5月初探长独家曝光广发基金刘格菘重仓25亿的“抱团股”被疑财务造假事件后,刘格菘旗下基金疑似大幅减仓国联股份。截至二季度末,刘格菘旗下仅剩两只基金持有国联股份,而且持股总数较一季度减少50%以上。只是,刘格菘在这笔交易上含泪斩仓或许导致重大亏损。

4月27日, A股上市公司国联股份(SH:603613)突然陷入财务造假传言,起因始于当天国联股份被其年报审计机构立信会计师事务所出具了“带有强调事项段的无保留审计意见”;27日深夜,上交所对国联股份下发“定期报告信息披露监管问询函”。一石激起千层浪,这两份公告将国联股份推上财务造假的舆论漩涡。

在国联股份披露年报前的4月25日,该股跌停,报收61.11元;4月26日,国联股份以55元的跌停价开盘,随即反弹,最终报收58.9元,随后,国联股份一路下跌至5月12日,股价在35元处出现短暂的数天反弹;随后再次下跌至5月末,股价下滑至31元左右。短短一个月,国联股份股价几近腰斩。这让里面重仓的大量基金损失惨重,而国联股份最大的多头正是广发基金刘格菘。

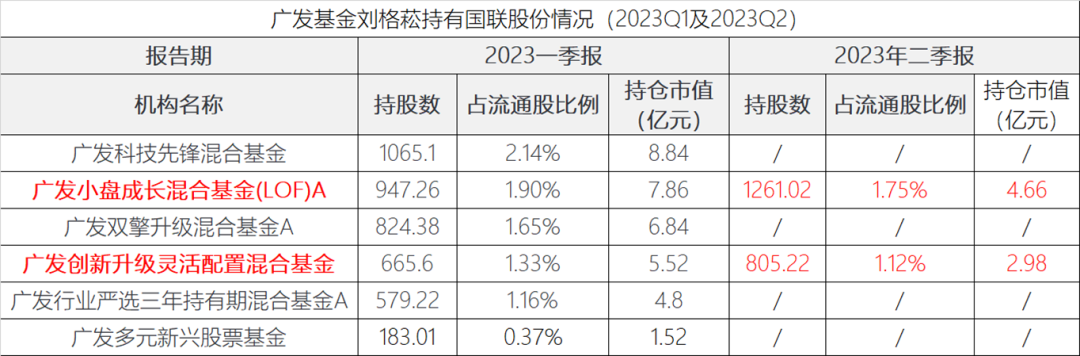

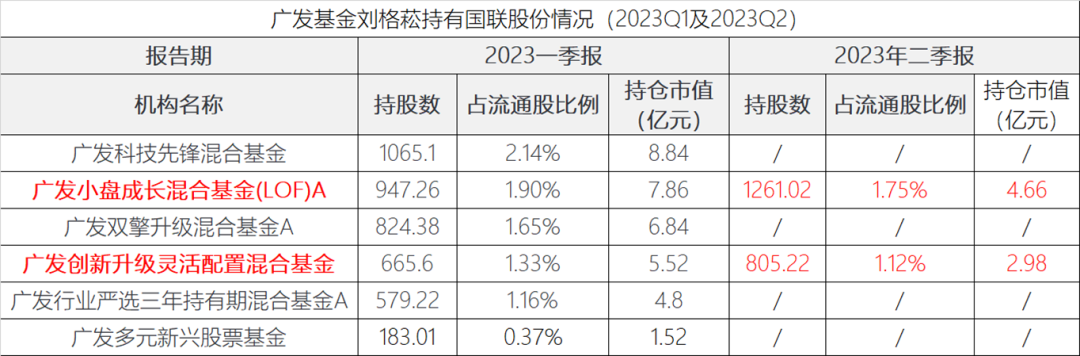

截至2023年一季度末,刘格菘旗下6只基金重仓持有国联股份,合计持股4264.57万股,持股比例占国联股份流通股8.55%,持股市值35.38亿元。

截至二季度末,刘格菘旗下6只基金中,只有广发小盘成长混合基金(LOF)A和广发创新升级灵活配置混合基金持有国联股份,持股数分别为1261万股和805万股,分别较一季度增加了314万股和140万股;考虑到国联股份2022年10转4.5股派2.27元,因此广发小盘成长实际持有股份应该为1373万股,这意味着该基金也做了一定减仓。同理,广发创新升级在送股后股份总数应为965万股,也减持了160万股。

截至二季度末,一季度重仓国联股份的广发科技先锋混合基金、广发双擎升级混合基金、广发行业严选三年持有期基金以及广发多元新兴基金已经不再出现在国联股份的机构名单中。这可能意味着,刘格菘已经彻底清仓了这只股票。

如果刘格菘不斩仓的话,其在国联股份上的损失会达到数十亿元。从一季度末到二季度末,国联股份股价下跌了35%;按一季度末,刘格菘旗下基金持有国联股份市值35亿元市值计算,其损失将超过12亿元。

如果刘格菘是在4月末5月初减仓国联股份,成交价格应在40元左右,比目前国联股份的股价(35元)高12%,部分减少了损失。只不过,刘格菘只减少了一半仓位,仍然持有2000万股国联股份,这依然是一颗巨大的地雷。

对于一家财务报表可疑的上市公司,在审计机构和交易所双双示警之后仍然不清仓,刘格菘在基金的管理上是否存在重大风控合规漏洞?广发基金对明星基金经理刘格菘的异常操作是否缺少必要的监督?拿着投资人的几十亿资金豪赌一家财报涉嫌造假的公司,跟一名赌徒有什么区别呢?

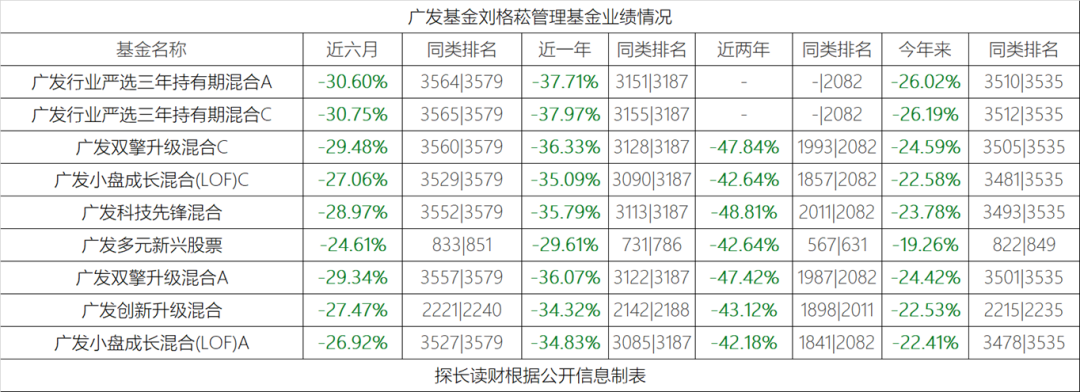

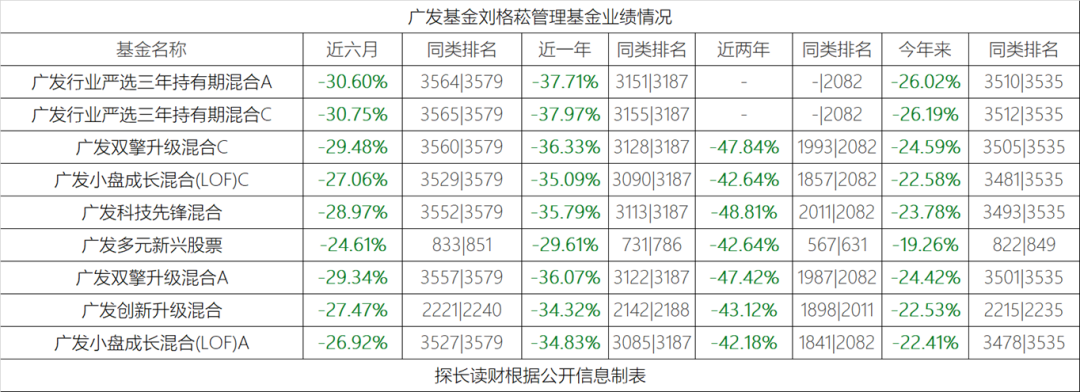

实际上,刘格菘在国联股份上的不当操作并不是个例。过去两年,刘格菘还重仓押注新能源,导致投资人亏损惨重。据探长此前统计数据,截至2022年末,刘格菘旗下6只基金共持有光伏新能源仓位市值267亿元,其管理规模526亿元,新能源持仓占比高达47.5%。截至2022年末,刘格菘六只基金前十大重仓股持有光伏和新能源股票占比最高的为56%,最低40%。这种单一押注赛道的非理性操作让刘格菘的基金损失惨重,已经深度套牢在新能源股票上,甚至让他成为其它基金经理的最大对手盘。上半年,刘格菘管理的6只基金净值跌幅最低的为24.6%,最高的30.75%,在3500多只基金中排名末位;近一年,这6只基金亏损平均达到了35%,近两年平均亏损达到45%,骇人听闻。

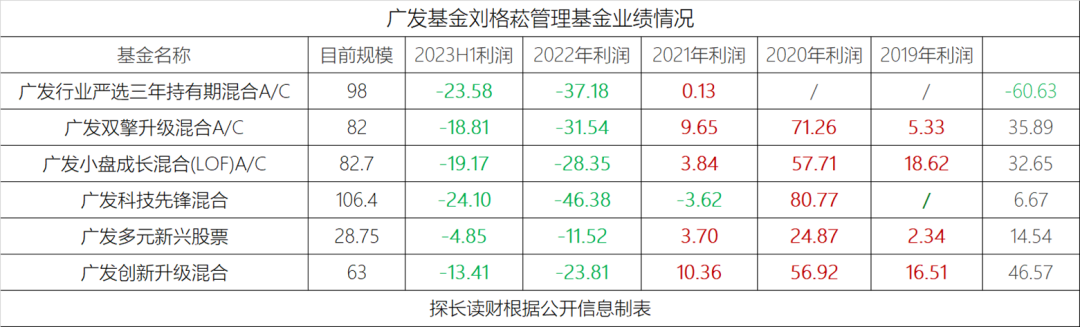

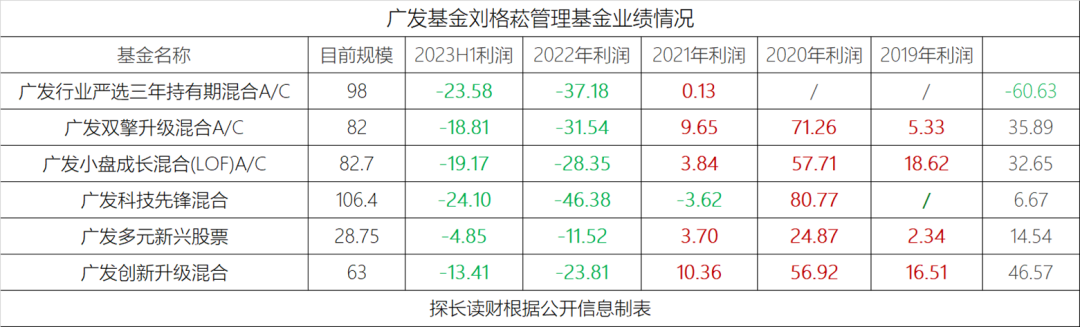

持续的亏损也让刘格菘2019年和2020年借助行业红利赚取的利润亏损殆尽。今年上半年,刘格菘管理的6只基金合计亏损104亿元;2022年,6只基金的亏损更是高达179亿元,一年半以来的累计亏损达283亿元!

自2019年至今,刘格菘管理的6只基金累计净利润只剩下75亿元,这个数字看着很不错,但如果考虑到刘格菘的管理规模,其收益率就非常可怜。

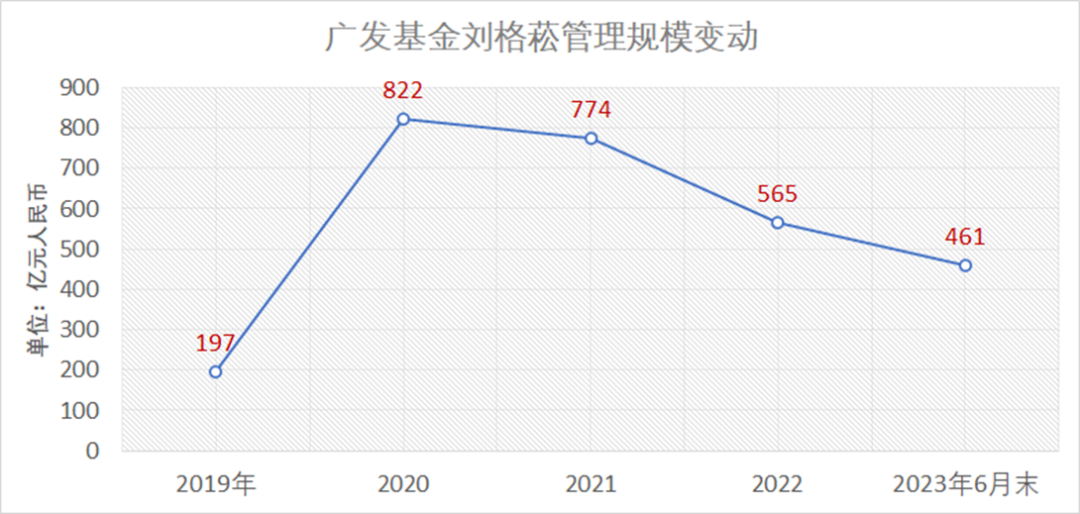

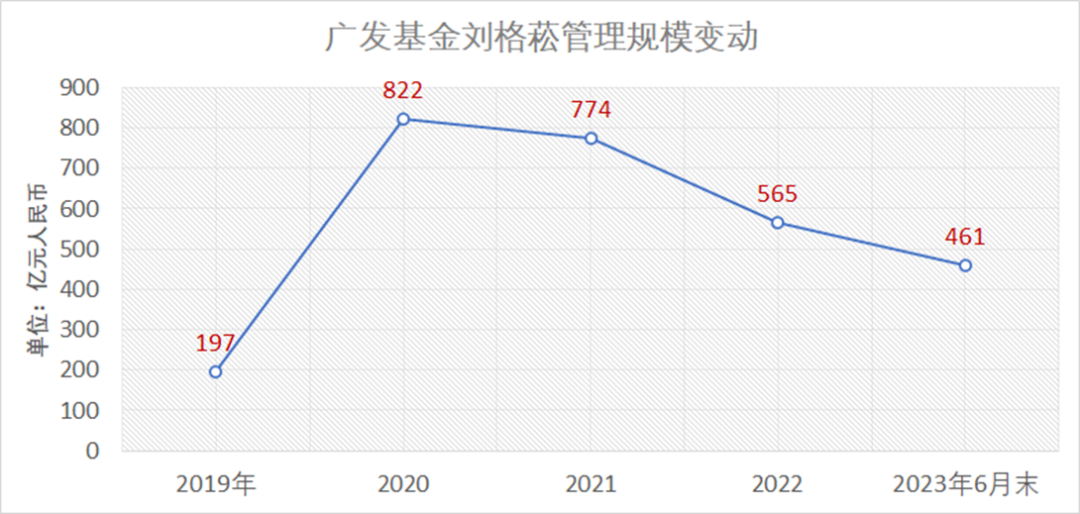

截至2019年末、2020年末、2021年末、2022年末和2023年6月末,刘格菘的管理规模分别为197亿、822亿、774亿、565亿、461亿。这意味着,过去四年半,投资人如果将资金放入余额宝,按2%的平均收益率计算,全体投资人也能赚55亿元的无风险利润;如果按国有大行5年期2.75%的存款利率计算,上述6只基金投资人过去四年半也可以稳赚77亿元,已然超过刘格菘过去四年多的投资收益。

当然,投资人不赚钱,但广发基金和刘格菘是最大的受益者。按1.5%的管理费计算,过去四年半,刘格菘管理的6只基金至少帮助广发基金收取了40亿元的管理费;作为基金经理人,刘格菘的薪酬自然也是要达到数千万。

更让人费解的是,在一年半让投资人亏损283亿的情况下,无论是广发基金还是刘格菘,似乎都没有丝毫对投资人的愧疚之心,刘格菘在季报中对其业绩糟糕的表现一句道歉和解释都没有。今年6月份,私募基金半夏投资李蓓因管理产品净值下跌9%而向投资人道歉。如果按照李蓓的道歉标准,广发基金和刘格菘过去两年每个季度都该向投资人写一封道歉信了。

展开全文