助贷新变局!银行与互联网大厂已悄悄开始

2023年11月1日,金融监管总局发布了《商业银行资本管理办法》(以下简称《资本办法》)。

看似与助贷平台无关的政策,却不可避免地影响到助贷行业,有消息称:不少互联网大厂旗下的金融业务正在与合作银行修改产品和协议,将在协议中说明,给客户的授信是给客户的借款预估,而不是借款承诺。

缘何如此?

1、变化

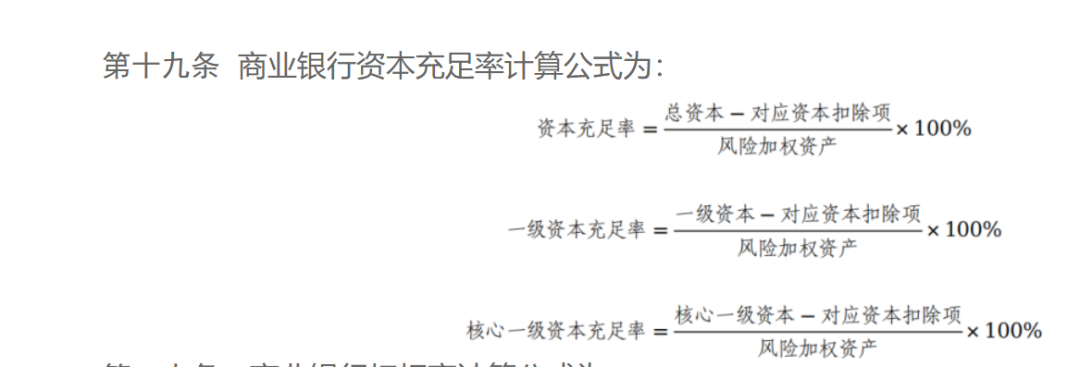

资本充足率是银行的主要监管指标之一,它的分母是风险加权资产,而《资本办法》发布后,分母发生了一些变化。

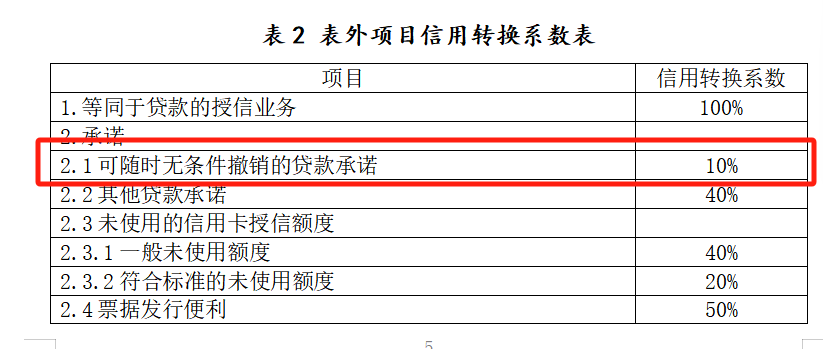

《资本办法》发布前,助贷业务中影响资本充足率分母的只有在贷余额一项因素,按照75%的权重计入,而银行对于助贷用户的授信多属于“可随时无条件撤销的贷款承诺”,按照0%转换系数得到等值的表内资产,等于没有影响。

此处说一下“可随时无条件撤销的贷款承诺”,根据《资本办法》相关附件的定义:“可随时无条件撤销的贷款承诺是指商业银行在协议中列明,无需事先通知、有权随时撤销,或由于借款人的信用状况恶化,可以有效自动撤销的贷款承诺。商业银行应证明其能够积极监控借款人的财务状况,并且其内控系统足以保证在借款人信用状况恶化时能够撤销贷款承诺。”

而《资本办法》发布后,“可随时无条件撤销的贷款承诺”的转换系数变成了10%,也就是说银行通过助贷平台发放的授信要按照10%的系数转化为表内资产,于是对银行资本充足率分母的增量从“75%*在贷余额”增加到“75%*(在贷余额+10%*未用授信金额)”。

故此,便有了大厂系平台将给客户的授信“从借款承诺改成借款预估”的操作。

2、影响

“从借款承诺改成借款预估”的操作,也让读懂君想到了2017年末的一个故事。

彼时小额现金贷(后称“714高炮”)猖獗,监管要求“暂停发放无特定场景依托、无指定用途的网络小额贷款”,在某大厂系平台的“

在读懂君看来,从借款承诺改成借款预估的转变也是同样的道理,“借款承诺”与“借款预估”之间字眼不同、含义不同,但落在业务和用户层面的实质怕是相同的,这次监管会买账吗?尚未可知。

但从监管的态度来看,“授信”的转换系数从0%到10%本质上是出于审慎考虑,若是监管默许了这种转变,那么《资本办法》带来这一审慎考虑也就变成了空谈,除非“授信”实质上就是贷款预估而不是贷款承诺,但这也会衍生出新的问题,在此不做展开,看大厂后续的产品如何更改吧。

如果监管不买账,授信的10%转换系数对助贷机构与银行会有什么新影响?

读懂君认为,第一个影响是:大额授信作为营销噱头有成本了,过去给优质用户授信20万元额度,让用户觉得爽了,银行也没什么损失,现在资本充足率多了1.5万元的分母,有影响了,而且这个影响不能小觑。

第二个影响基于第一个:银行及助贷平台授信习惯的变化。

比如读懂君滴滴金融里面常年躺着156000元授信,从没用过,对于银行来说,读懂君可能就会变成性价比极差的用户,这类用户如何处理呢?

一个选择是降低甚至解除授信,另一个选择是死扛着期待读懂君有一天会成为它们的客户,你猜它会选哪一个?

我猜,这两种选择会同时出现、动态调节、高频变化,各个助贷平台和银行的系统及运营人员要根据上述两种情况综合考虑,逐渐优化自己的授信习惯。

可以预见,粘性高的存量用户更宝贵了。

不可预见的一些变化,我们也可以开下脑洞:对于新用户,可能一开始就要用高授信、超低利率给他砸迷糊,以此增加转化率,实在转化不了就及时止损,降低授信,但这样一来似乎又会改变新用户的使用欲望、恶性循环......所以动态调节、高频变化具体要怎么做,是一个很有意思的课题。

第三个影响是:助贷平台对于银行的议价权。

因为银行的资本充足率的分母是实实在在的受到了更大的影响,授信也将成为银行与助贷平台博弈的筹码,助贷平台如果想要更多授信去增加用户体验、提高自己与友商的竞争力,是否需要让渡更多利益,比如付出更高的资金成本?值得观察。

不过,读懂君相信这一变化不至于动摇银行与助贷平台合作的意愿,因为银行面临着比助贷平台更严峻的资产荒问题,而且即便是不通过助贷平台,银行自己放贷也会出现授信的烦恼,实质并无不同,这是个能够适当获利的筹码,但不是决定性的筹码。

一切,等2024年去验证吧。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。