中资离岸债周报 | 上周央行在港发行400亿人民币票据

久期财经讯,12月29日,上周iBoxx中资美元债投资级指数上涨0.23,投机级下跌0.43;iBoxx中资美元债投资级到期收益率下跌0.01%,投机级上涨0.2%。

国内宏观新闻方面,12月27日至28日,全国财政工作会议在北京召开。会议指出,2026年继续实施更加积极的财政政策。一是扩大财政支出盘子,确保必要支出力度。二是优化政府债券工具组合,更好发挥债券效益。三是提高转移支付资金效能,增强地方自主可用财力。四是持续优化支出结构,强化重点领域保障。五是加强财政金融协同,放大政策效能。

中国人民银行、国家外汇管理局联合发布《关于境内企业境外上市资金管理有关问题的通知》,进一步便利境内企业在境外金融市场高效融资。《通知》主要内容包括:一是统一本外币资金管理政策。二是便利企业在境内使用募集资金和管理汇率风险。三是简化管理程序,放宽登记时限要求。四是进一步规范募集资金管理。

上海证券交易所和深圳证券交易所分别发布《关于暂免收取部分2026年度费用的通知》和《关于减免2026年度相关费用的通知》,推出多项降费措施。

国内宏观数据方面,国家统计局发布数据显示,1—11月份,规模以上工业企业利润同比增长0.1%,自今年8月份以来累计增速连续四个月保持增长。从三大门类看,1—11月份,制造业增长5.0%;电力、热力、燃气及水生产和供应业增长8.4%;采矿业下降27.2%,降幅较1—10月份收窄0.6个百分点。1—11月份,规模以上工业企业营业收入同比增长1.6%。

中资离岸债方面,上周一级市场发行规模下降;二级市场方面,中资美元投资级别债券指数小幅上行,中资美元高收益债券指数小幅下行。

投资级市场整体表现较为稳定。产业债方面,据报道,受地缘局势及全球供应过剩预期影响,国际油价上周下跌,中资美元债石油及化工相关债券上周小幅震荡;城投债表现相对稳定,中资美元城投债券指数持续上行。

高收益市场方面,中资美元房地产债券指数小幅上行。“22万科MTN004”和“22万科MTN005”延长宽限期,相关展期或调整兑付安排议案未获通过,相关美元债低位震荡;新城、龙湖、万达等相关美元债小幅震荡。

公司公告及新闻方面,旭辉控股集团(00884.HK)已选定2025年12月29日为重组生效日;万科企业(02202.HK)“22万科MTN004”第二次持有人会议通过延长宽限期等议案,调整兑付安排议案未通过,“22万科MTN005”持有人会议审议通过延长宽限期议案;万达商业子公司发布公告,逾96%持有人同意DALWAN 11 02/13/26特别决议,探索潜在新债券发行;华夏幸福(600340.SH)董事会反对平安人寿增加五项临时提案至临时股东大会;传新世界发展(00017.HK)郑氏家族已聘请顾问挂牌出售位于伦敦霍尔本区的瑰丽酒店;金轮天地控股(01232.HK)发布公告,延长重组计划截止时间获得主要计划债权人必要同意;融创中国(01918.HK)完成全面境外债务重组;佳兆业集团(01638.HK)进一步延长有关票据的同意征求届满期限至2026年1月16日。

海外宏观数据方面,根据美国劳工部周三公布的数据,截至12月20日当周,首次申请失业救济人数减少1万人,至21.4万人,预期为22.4万人。

在截至12月13日的当周,续领失业金人数增加3.8万人,经季调后达到192.3万人。这一上升与世界大型企业联合会周二发布的调查结果一致,该调查显示消费者本月对劳动力市场的看法恶化至2021年初以来的水平。11月失业率升至4.6%的四年高位,不过部分原因是与政府停摆相关的技术性因素导致。

截至发稿,美国二年期国债收益率为3.46%,美国十年期国债收益率为4.14%。

中美10年期国债利差:

数据来源:tradingeconomics

一级发行

中国人民银行在港发行第十期央行票据,期限6个月。本期人民币央行票据发行额为400亿人民币,票面息率为1.67厘。

此外,上周共有2家公司发行离岸债,均为城投类企业,且计价币种均为离岸人民币。其中,龙南旅游发投发行4.23亿人民币债券,息票率4.80%,本次发行为公司首只离岸人民币债券,由江西信用融资担保集团提供担保。

评级变动

上周共有10家企业评级发生变动。其中,惠誉上调广西4家城投主体评级,并下调万达商业及其子公司和万科企业的评级。

惠誉分别上调广西北投集团、广西交投、广西金投和广西投资集团长期发行人评级至“BBB”、“BBB+”、“BBB”和“BBB+”,展望均为“稳定”。此次评级上调反映出,在中国财政部10万亿元人民币债务置换计划的背景下,广西提升了债务及表外债务管控能力。

惠誉下调万达商业和万达香港长期外币发行人评级至“C”。万达商业拥有220亿元人民币短期金融负债,其中包括2026年1月到期的3亿美元债券,以及在完成对债券条款的拟议修订后部分赎回2026年2月到期的债券。公司披露截至2025年6月底持有40亿元人民币现金,但惠誉认为其中多数现金可能无法用于偿债。惠誉认为万达商业将继续出售部分投资性物业以偿还部分金融负债。但该等出售存在执行风险,惠誉预期处置将削弱其业务状况。

该评级公司还下调万科企业长期本外币发行人评级至“RD”。万科企业未偿还12月15日到期的20亿元人民币在岸债券的本金和利息,该债券原定宽限期已过。债券持有人已同意将该债券本金和利息的宽限期从原定的5个工作日延长至30个工作日。万科企业在2025年12月和2026年1月将有约70亿元人民币的资本市场债务到期,另外在2026年4月至7月还有110亿元人民币资本市场债务到期。截至2025年9月底,万科企业的可用现金降至600亿元人民币,而2025年6月底为690亿元人民币,惠誉认为大部分现金是预售保证金。惠誉认为,如果没有股东支持,该公司可能无法偿还到期债务。

标普亦下调万科企业长期发行人信用评级至“SD”。鉴于其流动性状况不佳,投资者也因延期而未能在12月22日收到本金和利息,因此获得的回报低于最初承诺的水平。据标普计算,除原定于2025年12月15日到期的20亿元在岸债券外,万科企业未来六个月的债券到期期限约为94亿元人民币。其中,48亿元人民币将于2025年12月和2026年1月到期。

此外,标普首次授予华泰财险“A+”长期本币发行人信用评级,展望“稳定”。标普认为,随着整合程度的加深,华泰财险将更多地受益于最终母公司安达保险集团在精算标准、再保险业务实践和风险管理方面的专长。标普预计,该保险公司2026至2027年的总承保保费将增长5%至7%。标普预计,未来两年华泰财险的综合成本率将在98%至99.5%之间。该公司三年平均综合成本率为99.2%,这表明其承保业绩优于中国中等规模的同行。华泰财险2025年前九个月的综合成本率为97.3%,低于上年同期的98.1%。综合成本率低于100%表明保险公司实现了承保盈利。

债券要约

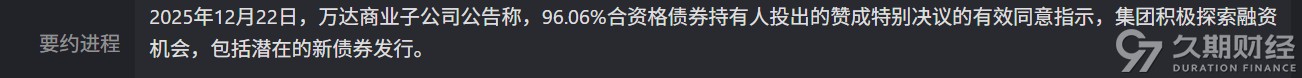

万达商业子公司发布公告,96.06%的DALWAN 11 02/13/26持有人同意特别决议。同时,集团亦持续监控市场状况,并积极探索融资机会,包括潜在的新债券发行。

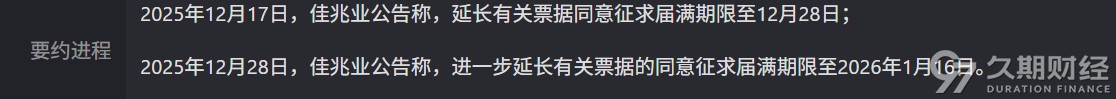

佳兆业集团发布公告,进一步延长有关票据的同意征求届满期限至2026年1月16日。

新增违约

无

二级市场

上周二级市场交投活跃的债券包括:

可转债方面,中国平安PINGRP 0 06/11/30(69600万港元),安踏体育ANTASP 0 12/05/29(600万欧元),阿里巴巴BABA 0 09/15/32(600万美元),奇富科技QIFTEC 0.5 04/01/30(600万美元);

金融板块方面,中国中信金融资产国际CFAMCI 3.875 11/13/29(2000万美元),南洋商业银行NANYAN 7.35 PERP(1700万美元),交银租赁管理香港BCLMHK Float 03/07/30(1000万美元),中信银行CINDBK 1.25 02/02/26(1000万美元);

产业板块方面,美团MEITUA 4.75 11/05/32(2000万美元),小米集团XIAOMI 2.875 07/14/31(1000万美元),永利澳门WYNMAC 5.125 12/15/29(995万美元),首创集团CPDEV 7.15 03/21/28(928.4万美元),CAS No.1 CASHLD 4 PERP(906.7万美元);

地产板块方面,新城发展FTLNHD 4.5 05/02/26(920万美元),新世界发展VDNWDL 9 PERP(343.5万美元),龙湖集团LNGFOR 3.95 09/16/29(180万美元)。

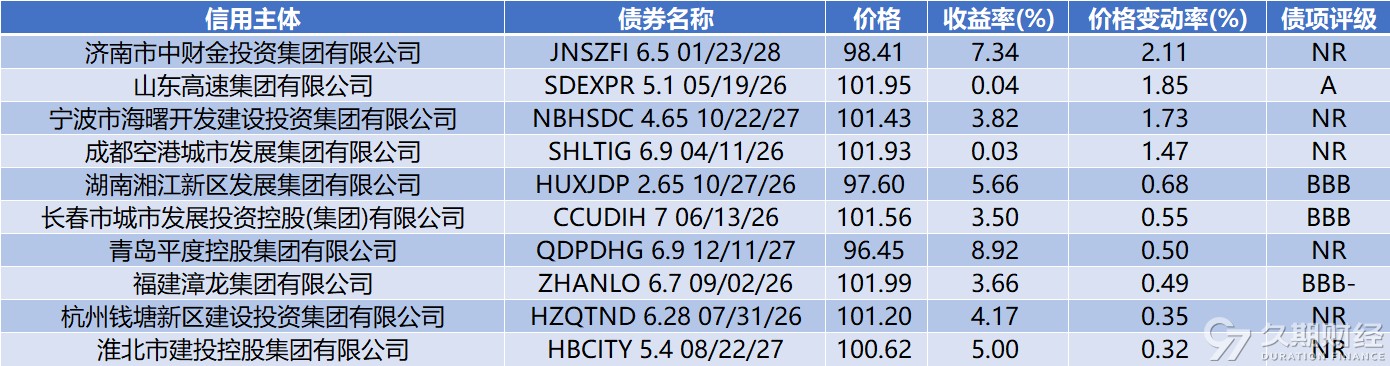

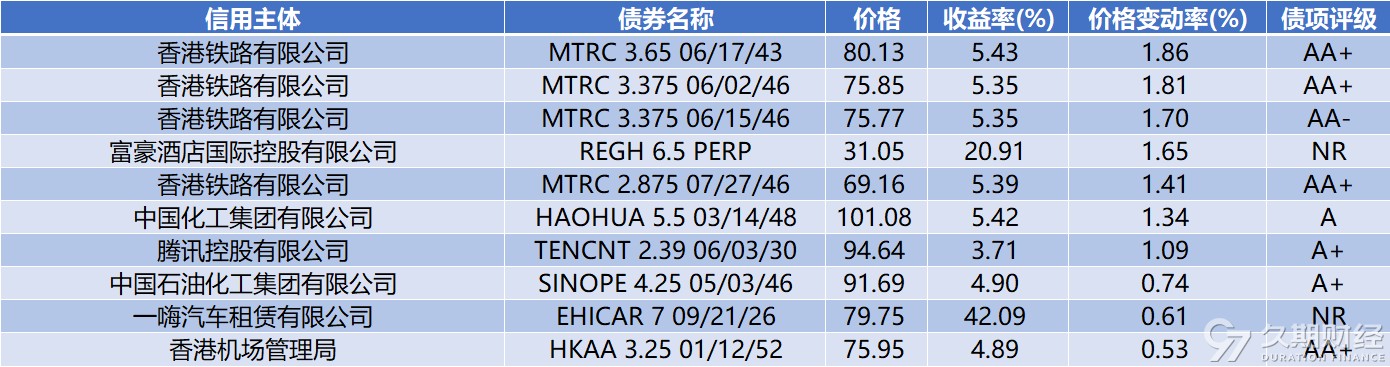

城投类美元债估值上行幅度前10:

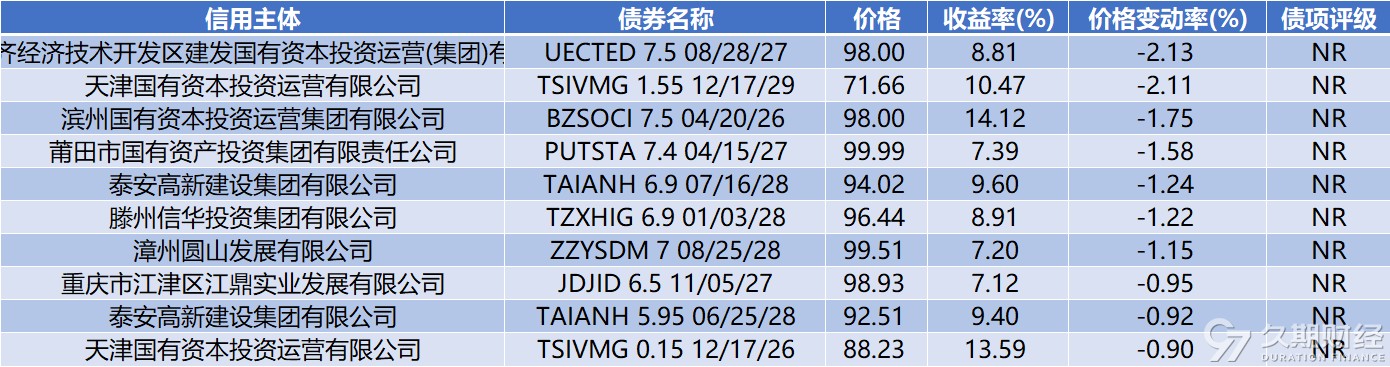

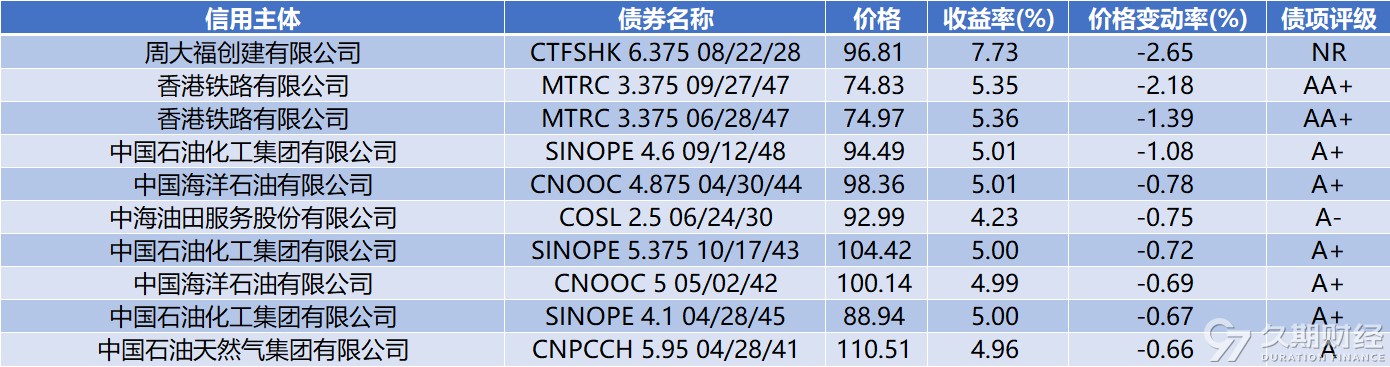

城投类美元债估值下行幅度前10:

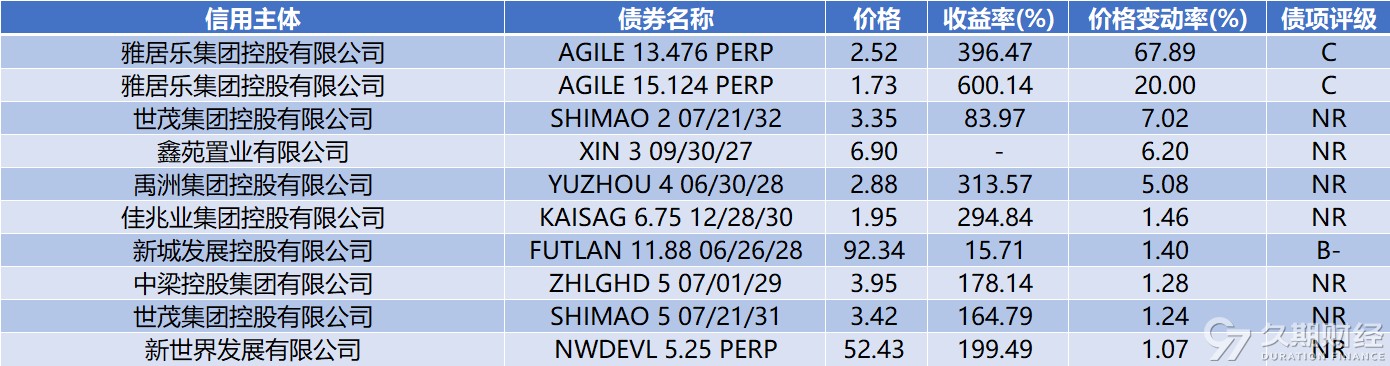

地产类美元债估值上行幅度前10:

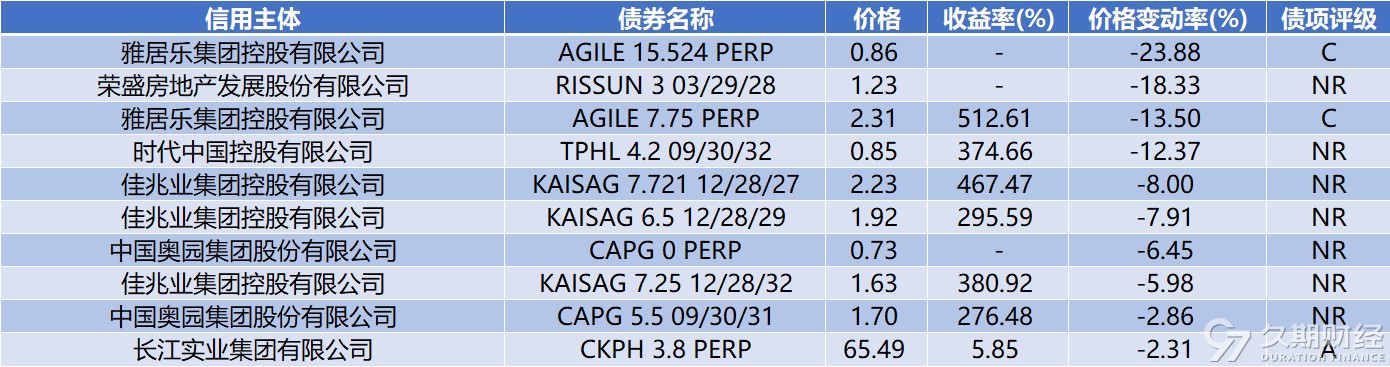

地产类美元债估值下行幅度前10:

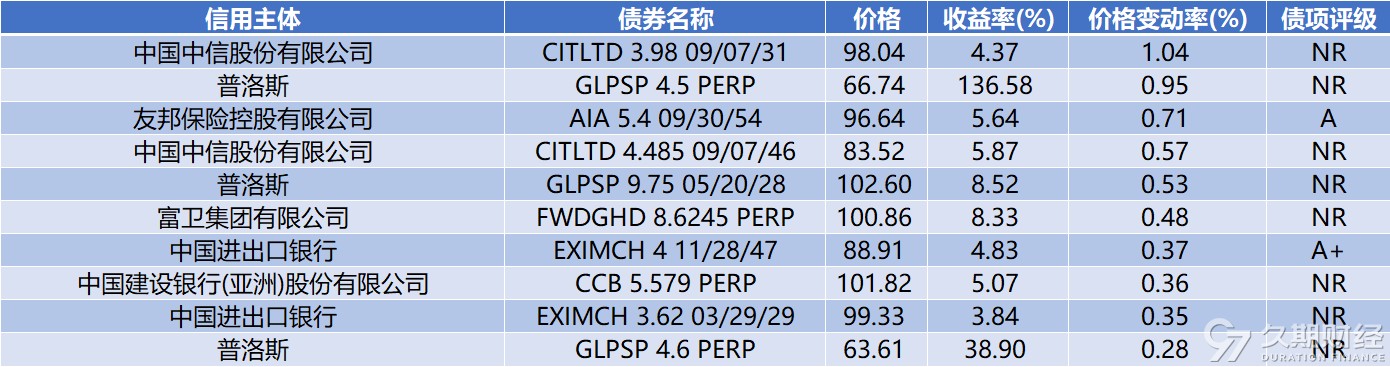

金融类美元债估值上行幅度前10:

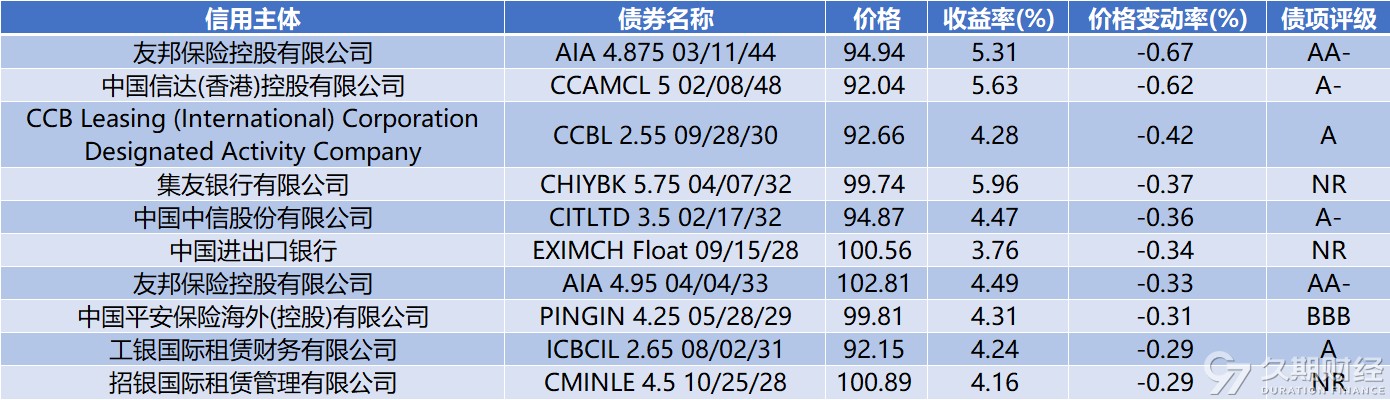

金融类美元债估值下行幅度前10:

产业类美元债估值上行幅度前10:

产业类美元债估值下行幅度前10:

公司新闻

旭辉控股集团(00884.HK)发布关于境外债务选定重组生效日期的通告。本公司欣然宣布,本公司已选定2025年12月29日为重组生效日期,惟须达成或根据(如适用)该计划第13.2条(计划条文的豁免)豁免所有重组条件。

旭辉控股集团(00884.HK)发布公告,拟出售天津和新100%股权及收购宁波海曙兴礼50%股权。董事会相信,交易事项将有助集团优化资源配置,集中投入重点发展区域的项目,从而提升集团的流动性。

旭辉集团发布关于HPR旭辉1、H20旭辉2、H20旭辉3、H21旭辉1、H21旭辉2、H21旭辉3、H22旭辉1债券购回申报结果公告,合计购回资金总额约为2.2亿元。

会议召集人浦发银行发布关于“22万科MTN004”2025年第二次持有人会议决议的公告。调整中期票据本息兑付安排的议案未生效,延长中期票据的宽限期的议案获得通过。中期票据本息兑付日宽限期延长至2026年1月28日。

会议召集人交通银行发布关于“22万科MTN005”第一次持有人会议表决结果。根据投票结果,延长宽限期至30个交易日的议案获得通过,其余五项展期相关议案均未达到生效门槛。

万达商业子公司发布有关DALWAN 11 02/13/26同意征求结果公告,逾96%持有人同意特别决议。集团亦持续监控市场状况,并积极探索融资机会,包括潜在的新债券发行。作为此计划的一部分,本公司一直与若干对新发行表示兴趣的投资者接洽。若此新发行得以落实,发行人将于适当时候另行发布公告。

金轮天地控股(01232.HK)发布公告,董事会欣然宣布,已取得主要计划债权人的必要同意,而目前计划截止日期已由2025年12月31日延长至(A)2026年6月30日及(B)本公司收到重组生效所需的监管批准当日后第15个营业日(以较早者为准)。除上述延期外,重组的所有其他条款及条件将维持不变。

融创中国(01918.HK)发布有关全面境外债务重组完成公告。全面境外债务重组的所有先决条件均已达成, 重组生效日期已于2025年12月23日落实。本公司约96亿美元的现有债务已获全面解除及免除,作为代价,本公司根据计划条款于重组生效日期向计划债权人发行强制可转换债券1及强制可转换债券2。

宝龙地产(01238.HK)发布公告,拟出售杭州华展房地产开发有限公司100%股权。估计股权转让的所得款项净额约为人民币9.97亿元。在该等股权转让所得款项净额中,本公司拟将45%用于其物业发展以确保按时交付,20%用于一般运营开支,15%用于税项开支,10%用于有关集团境外重组的开支,10%用于有关集团境内重组的开支。

上海金茂投资管理发布公告,以约22.6亿元出售三亚旅业100%股权予三亚峦茂。本次转让有利于公司盘活存量资产,实现资产价值最大化,回笼资金助力公司高质量发展,不会对公司的日常经营、财务状况及偿债能力产生不利影响。

佳兆业集团(01638.HK)发布公告,本公司谨此宣布,根据同意征求声明的条款,已将届满期限由2025年12月28日进一步延长至2026年1月16日,并即时生效。

华夏幸福(600340.SH)发布公告,股东平安人寿提议新增五项临时提案至公司2025年第三次临时股东大会审议,临时议案内容包括:对公司债务重组计划执行情况严重不及预期的具体原因进行详细说明并公开披露、罢免公司董事会非独立董事冯念一等。但五项临时提案未通过公司董事会审议。

据媒体报道,新世界发展(00017.HK)郑氏家族已聘请顾问挂牌出售位于伦敦霍尔本区的瑰丽酒店。

新鸿基公司(00086.HK)及联合集团(00373.HK)联合公布,于2025年12月21日(纽约时间),认购人(新鸿基的间接全资附属公司,而新鸿基为联合集团的间接非全资附属公司)订立具有约束力的股权承诺文件,认购人同意承诺投入最高达1亿美元(相当于约7.78亿港元)的资金(或会下调),投资于由Trian Partners新设立及管理的共同投资基金,以参与收购 JHG。JHG为一间全球资产管理公司,目前于纽交所上市,所管理的资产达4840亿美元。

远东发展(00035.HK)发布公告,公司附属拟5500万马币出售Plaza Damas的商业发展项目。董事认为,交易将使本集团能够变现该等资产的价值;使交易所得收益得以实现及资本可循环投资;及增加本集团的流动资金及降低本集团的净资产负债比率。董事会认为,交易与本集团出售非核心资产的策略一致。

奥园集团发布公告,“H20奥园1”第二次持有人会议审议通过调整本息兑付安排等议案。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。