内外资重仓第一股!贵州茅台凭什么?

作者:小李飞刀,编辑:小市妹

近日,贵州茅台公布2024年上半年成绩单,表现超出市场预期。同时,茅台还披露了未来三年分红规划,力争成为A股市值管理标杆。加之优秀的商业模式,长期投资价值不应被低估。

【逆势下的高质量增长】

2024年上半年,茅台营业收入819.31亿元,同比增长17.76%,归母净利润416.96亿元,同比增长15.88%。上半年白酒业经营普遍承压,千亿体量的茅台能逆势超额完成既定增长目标,实属不易。

分产品看,茅台系列酒表现突出,同比增长超过30%,占营收比例提升至16%,证明茅台已逐渐形成双轮驱动格局。分渠道看,直销渠道占比41%,更好平衡厂家与经销商利益。

2024年上半年贵州茅台预收账款(合同负债和其他流动负债)112.33亿元,较去年上半年上升36.30%,较一季度上升了5.29%。

这一强劲表现表明经销商对茅台信心十足,并没有受到上半年批价波动的影响。最为重要的是茅台用稳定高增表现,证伪了市场的一些所谓担忧。

事实上,茅台批价表现远强于同行表现,即便因短期供需因素导致批价有波动,但离出厂价1169元还有很大缓冲空间,并不会实质性影响业绩。

再者,随着中秋国庆销售旺季来临,飞天茅台批价持续上涨,原箱价格回到2700元上方,散瓶回到2400元上方。

【用现金提振信心】

尽管茅台业绩稳定增长,但近期股价仍受到A股大盘疲软、投资者信心不佳的一些影响。

茅台采取实际行动来提振投资者信心。半年报披露当日,茅台发布公告,提出未来3年现金分红比例不低于75%,每年分红两次。在主流机构看来,该方案诚意十足。

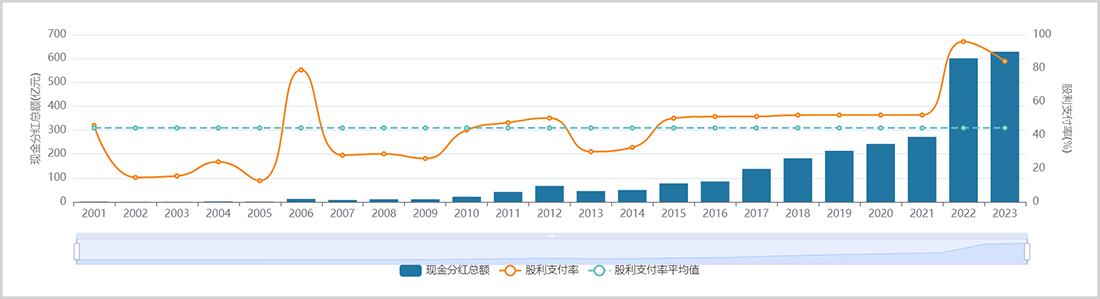

茅台自2001年上市以来,每年均进行现金分红,累计额度高达2714亿元,是其上市募资额的123倍。这样的分红成绩在A股市场里屈指可数,也证明了茅台盈利能力长期向好,有持续分红基础。

▲茅台历年分红表现,来源:Wind

从2015年开始,茅台将分红比例大幅提升至50%以上并维持至今。2022年与2023年,茅台还通过特别股息方式拉高了分红比例,分别高达95.8%、84%。如今,茅台规划将分红比例直接拉高至75%以上,相当于将过去两年特别股息进行常态化,打消了市场疑虑。

茅台给出稳定可预期的高分红规划,未来将吸引更多中长期投资者。

据高盛发布研报显示,假定贵州茅台分红率为75%,预计其2024年-2025年的股息率分别为3.6%、4.1%。其实,茅台最新股息率已达3.48%,较2021年最低时的0.6%大幅提升2.88个百分点。与A股市值龙头相比,同样不逊色。

当然,茅台对分红进行规划本身也是公司治理水平再上一个台阶的

今年7月,茅台提出市值管理要在A股努力成为标杆。从现实基础上看,茅台确实有底气。

首先,市值管理最重要的一环是保持业绩的良好成长性,实现价值的持续膨胀。在这一点上,茅台的确定性很高。

其次,茅台在加大分红派息、实施股票增持与回购方面持续有动作。控股股东茅台集团在2022年-2023年茅台股价非理性下跌时,多次宣布增持,传递市场信心,保护中小股东的利益。

市场沟通方面茅台也有所作为。2024年7月,茅台管理层带队亲赴北京召开投资者交流会,分析茅台发展形势与规划,回应投资者关切。茅台还强调市值管理不仅关注分红,还要努力与投资者建立常态化沟通机制。

总体来看,做大主业创造价值是市值管理的第一要务,同时需要兼顾价值运营(含公司治理、投资者关系等)与价值实现(含回购、增持、分红等)。

【稳坐第一重仓股】

过去这些年,在大盘市场环境动荡以及自身经营偶有波动的大背景下,茅台始终稳坐内外资机构第一大重仓股。

外资历来重仓以贵州茅台为首的高端白酒,用真金白银表达态度。截至8月12日,据金融终端数据显示,北向资金最新持股白酒1606亿元,常年位列申万31个行业榜首。其中,持股茅台市值为1183亿元,占白酒业比重73.7%,且常年是北向资金A股第一大重仓股。

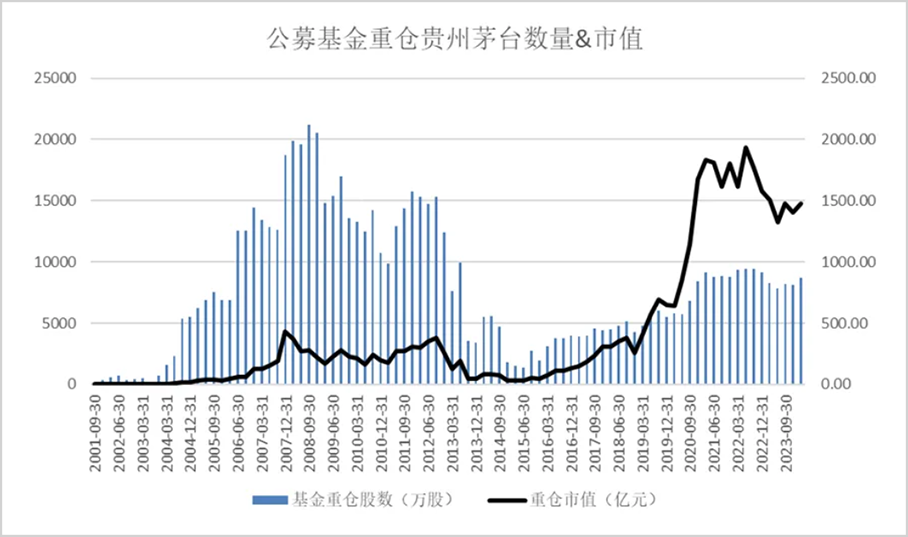

内资公募基金方面,截止2024年一季度末,茅台获1519家基金重仓持有,持仓市值高达1478亿元,同样排名第一。

▲来源:研值有道

其实,茅台早在2005年一季度便“杀入”公募基金前十大重仓股之列,此后成为前十常客。从2019年开始,茅台一直稳居头号重仓股。

内外资重仓茅台,背后源于对白酒这门好生意的认可,更是对其优秀商业模式的洞察。

商业的目的是赚钱,好的商业模式能够源源不断赚钱,即实现自由现金流的持续增长(自由现金流为经营现金流减去资本开支)。

白酒几乎不需要资本开支,没什么负债利息,先款后货,赚取的利润基本等同于自由现金流,资本价值可持续膨胀,是白酒可以穿越周期的底层逻辑。而大多数行业赚到利润后,需要进行大量资本开支才能维持现有业务基本盘,自由现金流并不多,资本价值无法持续膨胀。从这个维度看,白酒是A股中商业模式最好的赛道。

另外,高端白酒是食品饮料行业最好的细分赛道,竞争壁垒很高,具备强社交需求,价格带宽,运输便利,销售半径大,容易扩张自由现金流。在高端白酒市场中,茅台拥有最强品牌壁垒,盈利能力首屈一指。

然而,由于多方面因素影响,截至8月13日,茅台PE估值仅为22.22倍。从行业对比看,仅略高于中证白酒指数的19.11倍。相较于行业平均,茅台有更好业绩成长性以及更好商业模式,估值上应有更高溢价才合理。

与自身对比看,茅台估值处于2016年来极低水平,处于被市场显著低估的状态。业界观点指出,鉴于茅台优秀的商业模式,以及在白酒行业强劲的核心竞争力,资本市场是不会长期给予低估水平的,未来有望迎来回归。

▲贵州茅台历年PE走势图,来源:Wind

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。