中创股份联席保荐开源证券张*夏*和民生证券崔*英谢*敏是尽责

山东中创软件商用中间件股份有限公司(以下简称“中创股份”)是国内领先的基础软件中间件产品与服务提供商,主要向金融、能源、交通等国民经济重点行业领域提供中间件软件销售、中间件定制化开发和中间件运维服务。

截至本招股说明书签署日,公司实际控制人为景新海、程建平,二人通过直接或间接持股方式合计控制公司 47.51%的股权,如公司实际控制人滥用其控制权地位,刻意损害公司或中小股东利益,且无法从公司制度层面予以约束,公司将面临因实际控制人不当控制导致的利益输送或侵占等风险。

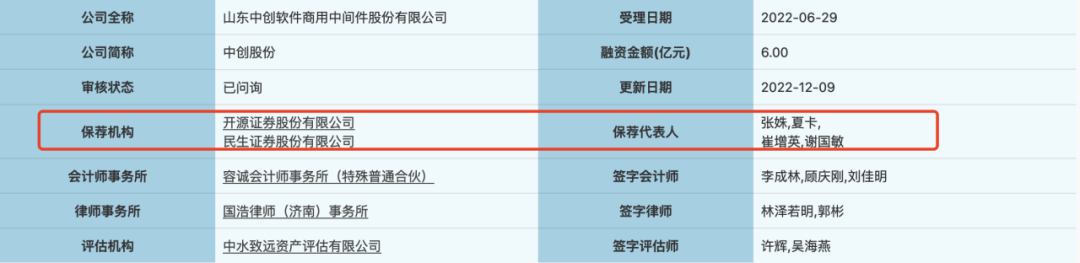

中创股份IPO选择联席保荐,保荐机构分别为开源证券股份有限公司,保荐代表人张姝,夏卡、民生证券股份有限公司,保荐代表人 崔增英,谢国敏

图片来源:科创板·项目动态

保荐工作报告中关于部分事项的尽职调查结论未体现工作过程和调查依据。

请发行人按照《关于注册制下提高招股说明书信息披露质量的指导意见》

《公开发行证券的公司信息披露内容与格式准则第 41 号—

科创板公司招股说明书》完善招股说明书信息披露突出重大性和针对性补充披露核心技术人员的认定标准董监高及核心技术人员的学历及专业情况、过往任职经历及任期等

中创股份首轮-问题 14.2、关于信息披露与中介机构执业质量

根据申报材料:(1)招股说明书关于“重大事项提示”和“风险因素”各项内容的针对性和重大性不足,对公司董监高及核心技术人员的学历及专业背景、职务经历等内容披露不充分;(2)保荐工作报告中关于部分事项的尽职调查结论未体现工作过程和调查依据。请发行人按照《关于注册制下提高招股说明书信息披露质量的指导意见》《公开发行证券的公司信息披露内容与格式准则第 41 号——科创板公司招股说明书》完善招股说明书信息披露,突出重大性和针对性:(1)结合公司实际情况梳理“重大事项提示”和“风险因素”各项内容,修改“技术升级及产品迭代的风险”、“公司规模扩张带来的管理风险”等笼统泛化的表述,补充完善关于市场空间、竞争格局等风险内容,增强针对性和准确性,按照重要性进行排序;(2)补充披露核心技术人员的认定标准,董监高及核心技术人员的学历及专业情况、过往任职经历及任期等;(3)简化会计政策的披露,突出发行人的具体会计政策,补充披露成本核算方法、与财务信息相关的重大事项或重要性水平的量化标准。

请保荐机构按照《保荐人尽职调查工作准则》《证券发行上市保荐业务工作底稿指引》等相关规定,根据尽职调查的情况补充完善保荐工作报告的相关内容,切实提高保荐工作质量。

补充披露核心技术人员的认定标准,董监高及核心技术人员的学历及专业情况、过往任职经历及任期等(一)补充董事的学历及专业情况、过往任职经历及任期等发行人已在招股说明书“第五节 发行人基本情况”之“七、持有发行人5%以上股份的主要股东及实际控制人情况”之“(一)发行人的控股股东、实际控制人的基本情况”之“2、实际控制人”中补充披露如下:

“......

景新海,男,1949 年 5 月出生,中国国籍,无境外永久居留权,身份证号

370102194905******,橡胶机械专业本科学历,加拿大里贾纳大学荣誉法学博士,高级工程师,第十一届、十二届全国人大代表,享受国务院政府特殊津贴专家,曾受聘为国家“核高基”科技重大专项课题负责人、国家科学技术奖评审专家,曾荣获全国信息产业劳动模范等荣誉称号。景新海先生 1977 年 1 月至1982 年 1 月,担任山东省计算中心助理研究员;1982 年 2 月至 1984 年 2 月,担任加拿大里贾纳大学计算机科学系访问学者;1984 年 3 月至 1990 年 3 月,历任山东省计算中心第二研究室主任、总工程师、主任;1991 年创建中创公司并出任董事长至今;2002 年创建中创股份并出任董事长至今。现担任发行人董事长、中创公司董事长、潍坊软件执行董事、创信公司董事、中创易联董事长兼总经理。

......”

发行人已在招股说明书“第五节 发行人基本情况”之“九、董事、监事、高级管理人员及其他核心人员简介”之“(一)董事”中补充披露如下:

“......

2、高隆林,男,1975 年 1 月出生,中国国籍,无境外永久居留权,本科学历,计算机技术专业工程硕士学位。高隆林先生 1998 年 7 月至 2012 年 5 月,历任中创公司电子商务事业部软件开发工程师、项目经理、部门总经理助理、副总工程师、总工程师、构件工程部总经理;2012 年 6 月至今,担任发行人董事、总经理。高隆林先生任职于发行人期间作为专利发明人获得授权发明专利 19 项;作为课题负责人及联合单位负责人承担电子发展基金、“核高基”等多项国家级与省部级课题,荣获山东省科技进步一等奖。

3、杨勇利,男,1970 年 1 月出生,中国国籍,无境外永久居留权,自动控制专业硕士研究生学历。杨勇利先生曾担任发行人监事;1995 年 4 月至 2001 年 6月,担任山东省国际信托投资公司业务经理;2001 年 7 月至今,担任高新投高级业务经理、高新投投资一部经理;现担任济宁海达信科技创业投资有限公司董事长、新疆广发鲁信股权投资有限公司执行董事;2018 年 6 月至今,担任发行人董事。

4、李文峰,男,1973 年 1 月出生,中国国籍,无境外永久居留权,商学专业硕士研究生学历,注册会计师。李文峰先生 2013 年 1 月至 2018 年 1 月,历任山东金融资产交易中心有限公司党委书记、董事长;2018 年 2 月至 2019 年 12月,担任山东洪泰新动能股权投资有限公司董事长;2020 年 1 月至 2021 年 6 月,担任青岛科技创新基金管理有限公司总经理;2021 年 7 月至今,担任山东省私募股权投资基金业协会会长;现担任海南省华财投资控股有限公司执行董事兼总经理、济南产发资本控股集团有限公司董事、山东海洋能源开发股份有限公司董事;2020 年 6 月至今,担任发行人独立董事。

刘旭东,男,1965 年 4 月出生,计算机应用技术专业博士研究生学历,教授。刘旭东先生 1988 年 3 月至今,历任北京航空航天大学讲师、副教授、教授;现担任北京航空航天大学可信网络计算技术国防重点学科实验室主任、北京航空航天大学大数据科学与脑机智能高精尖创新中心执行主任、北京航空航天大学学术委员会委员及计算机学院学术委员会副主任、北京睿航至臻科技有限公司董事长;2020 年 6 月至今,担任发行人独立董事。”

(二)补充监事的学历及专业情况、过往任职经历及任期等发行人已在招股说明书“第五节 发行人基本情况”之“九、董事、监事、高级管理人员及其他核心人员简介”之“(二)监事”中补充披露如下:

“......

1、陈曦,女,1983 年 4 月出生,中国国籍,无境外永久居留权,工商管理专业硕士研究生学历。陈曦女士 2005 年 7 月至今,历任昆山软件企管部经理、总经理助理、副总经理,曾担任中创公司人力资源部副总经理;现担任中创公司人力资源部总经理;2020 年 6 月至今,担任发行人监事会主席。

2、郭良凯,男,1985 年 10 月出生,中国国籍,无境外永久居留权,技术经济及管理专业硕士研究生学历。郭良凯先生 2011 年 4 月至 2012 年 11 月,担任广东珠江投资控股集团有限公司投资发展中心投资分析师;2012 年 11 月至今,担任高新投投资经理;现担任鲁信创投投资一部投资经理、济宁海达信科技创业投资有限公司董事、山东泓奥电力科技有限公司董事;2020 年 6 月至今,担任发行人监事。

3、刘明玥,女,1986 年 7 月出生,中国国籍,无境外永久居留权,本科学历,软件工程专业硕士学位。刘明玥女士 2009 年 9 月至今,历任发行人企业管理部秘书、实训部副经理、人力资源部经理助理;现担任发行人保密办公室保密总监;2020 年 6 月至今,担任发行人监事。”

(三)补充高级管理人员的学历及专业情况、过往任职经历及任期等发行人已在招股说明书“第五节 发行人基本情况”之“九、董事、监事、高级管理人员及其他核心人员简介”之“(三)高级管理人员”中补充披露如下:

“......

2、韩锋,男,1977 年 5 月出生,中国国籍,无境外永久居留权,应用物理专业本科学历,系统架构师。韩锋先生 2001 年 7 月至 2013 年 7 月,历任发行人软件开发工程师、技术经理、构件工程部副经理等;2013 年 8 月至今,担任发行人副总经理。韩锋先生任职于发行人期间作为专利发明人获得授权发明专利 6项;参与国家课题并多次荣获省部级科技成果奖项,获得山东省科技进步一等奖,被中国软件行业协会评为“2017 年中国软件行业优秀工程师”。

3、何忠胜,男,1982 年 12 月出生,中国国籍,无境外永久居留权,本科学历,软件工程专业工程硕士学位。何忠胜先生 2004 年 7 月至 2016 年 5 月,历任发行人软件开发工程师、高级开发工程师、副总工程师等;2016 年 6 月至今,担任发行人副总经理。何忠胜先生任职于发行人期间作为专利发明人获得授权发明专利 10 项;曾参与省部级、地市级多项课题,并多次荣获省部级、地市级科技成果奖项,曾获得山东省科技进步一等奖、济南市科技进步一等奖,被中国软件行业协会评为“2021 年软件行业卓越工程师”。

4、肖景华,女,1975 年 3 月出生,中国国籍,无境外永久居留权,会计学本科学历,中级会计师、注册会计师、注册税务师。肖景华女士 1995 年 6 月至 1997年 12 月,担任创信公司财务部出纳;1998 年 1 月至 2011 年 5 月,历任中创公司财务部出纳、会计;2011 年 6 月至 2021 年 1 月,历任发行人主管会计、财务部副经理等;2021 年 2 月至今,担任发行人财务负责人。

5、曹骥,男,1978 年 10 月出生,中国国籍,无境外永久居留权,本科学历,软件工程专业硕士学位。曹骥先生 2009 年 11 月至 2015 年 6 月,担任济南市国有资产投资有限公司资本运营部主管;2015 年 7 月至 2016 年 5 月,担任中创公司资产管理部副总经理;曾担任发行人董事;2016 年 6 月至今,担任中创股份董事会秘书。

2022年5月27日,证监会发布了修订后的《保荐人尽职调查工作准则》和《证券发行上市保荐业务工作底稿指引》,自发布之日起施行。《证券发行上市保荐业务工作底稿指引》第三条工作底稿应当真实、准确、完整地反映保荐机构尽职推荐发行人证券发行上市、持续督导发行人履行相关义务所开展的主要工作,并应当成为保荐机构出具发行保荐书、发行保荐工作报告、上市保荐书、发表专项保荐意见以及验证招股说明书的基础。工作底稿是评价保荐机构及其保荐代表人从事保荐业务是否诚实守信、勤勉尽责的重要依据。

根据《证券发行上市保荐业务管理办法》第二十六条规定,在发行保荐书和上市保荐书中,保荐机构应当就下列事项做出承诺:有充分理由确信发行人符合法律法规及中国证监会有关证券发行上市的相关规定;有充分理由确信发行人申请文件和信息披露资料不存在虚假记载、误导性陈述或者重大遗漏;有充分理由确信发行人及其董事在申请文件和信息披露资料中表达意见的依据充分合理;有充分理由确信申请文件和信息披露资料与证券服务机构发表的意见不存在实质性差异;保证所指定的保荐代表人及本保荐机构的相关人员已勤勉尽责,对发行人申请文件和信息披露资料进行了尽职调查、审慎核查;保证保荐书、与履行保荐职责有关的其他文件不存在虚假记载、误导性陈述或者重大遗漏。

参考资料:

1、查询支持:企查查

2、图片支持:金山海报·创可贴

3、创业板·项目动态

4、中创股份招股书

5、中创股份首轮问询回复

6、证券发行上市保荐业务工作底稿指引

7、证券发行上市保荐业务管理办法

免责声明:本文为,【富凯ipo财经】原创文章,未经作者同意禁止转载,转载必究。本文所有内容参考资料均来自三方机构公开信息、法定义务公开披露的信息。【富凯IPO财经】原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文信息仅为阅读者交流学习为目的,不构成段资建议,投资者不应以该信息取代其独立判断或仪依据该信息作出决策。【富凯IPO财经】不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。