携全球首创管线冲击IPO,拨康视云能否在商业化道路上拨云见日

近年来,在眼科医药研发领域,综合性药企与专注于眼科的创新药企,在管线策略上呈现出差异。前者在眼科医药研发品种选择上趋于谨慎,重点研发管线数量较为有限,如恒瑞医药仅3条相关管线,信达生物为2条。这种研发策略意味着,对于综合性药企而言,眼科管线仅为其主体管线的补充,起到的是锦上添花的作用,并非押注重点。

而专注于眼科的创新药企,则呈现出另一番景象,尽管资金实力远不及综合性药企,但普遍是同时布局并推进多条管线,比如港股上市眼科药企欧康维视,同时推进的管线有十余条。

拨康视云也是这样一家典型的创新药企,多条管线同时推进,并且其中不乏具备全球独创性、商业化在即的潜在药品。而基于产品研发实力,其也踏上了IPO征程。据悉,拨康视云已正式向港交所递交上市申请,瑞银集团、建银国际和华泰国际为其联席保荐人。

但需要看到的是,拨康视云的产品商业化仍然遥遥无期,在启动IPO的这一重要关头,其究竟能打开多大的商业想象空间?

立足黄金赛道,拨康视云有何优势?

一直以来,眼科赛道都是一条高景气的黄金赛道。在政策端,《“十四五”全国眼健康规划(2021-2025年)》等都在强调老年人、青少年两大人群的眼健康。

具体到眼科药物市场,根据报告预测,我国眼科市场规模在2025年将达到440亿元,至 2030年这一数字将演变为1084亿元,复合增长率近20%。

广阔的市场前景自然也吸引了众多资本布局。据了解,今年以来,微眸医疗、中因科技、世纪康泰、Intalight赛炜、盛元医药、必扬医药、迪视医疗等知名眼科创新企业,已陆续完成新一轮融资。

拨康视云也颇受资本青睐,现已获得鼎晖投资、建银国际、华医资本、中银国际、创东方投资、兴证资本等知名机构投资。

不过,若具体到企业本身来看,资本看重的仅是赛道前景吗?

以拨康视云为例。招股书显示,拨康视云已经建立起一个由7种候选药物组成的管线体系,覆盖了眼睛前部及后部的主要疾病,有四款候选药物进度较快,目前已经处于临床阶段。

其中,核心产品CBT-001、CBT-009分别用于治疗翼状胬肉生长、青少年近视,CBT-004可以治疗血管化睑裂斑,CBT-006则用来治疗睑板腺功能异常相关的干眼症。

眼科疾病按照发病部位划分,可分为眼前部疾病和眼后部疾病两大类,眼前部疾病包括白内障、干眼症、近视、结膜炎等,眼后部疾病包括湿性黄斑病变、糖尿病黄斑病变、后葡萄膜炎等。其中,干眼症、屈光不正、眼底血管疾病、白内障、青光眼这五种主流疾病的治疗药物研发,一直是资本关注的重点。

拨康视云对于主流眼科疾病的广泛覆盖,意味着未来较为广阔的发展空间,但与此同时也存在较大挑战,因为这些常见疾病领域也是大药企的必争之地。以干眼症为例,市场已吸引了恒瑞医药、康哲、兴齐眼药等诸多药企布局,研发路线既包括仿制药又包括创新药。因此对于创新药企而言,其管线是否具有独创性便成为突围关键。

目前来看,拨康视云具有一定的突围条件,其核心产品CBT-001、CBT-004是采用突破性技术的潜在同类首创候选药物,所对应的适应症翼状胬肉及血管化睑裂斑,目前在全球范围内并无获批产品,据弗若斯特沙利文报告,拨康视云是少数几家能够为这两种眼科疾病的治疗、监管审查以及临床试验提供全球新标准的眼科公司。

但首创类药物的研发以及多管线的同时推进,也让拨康视云承受着巨大的成本压力。拨康视云成立以来,先后在美国及中国设立了三个研发中心,以支撑7条管线的同时研发,研发费用不断增长。据招股书,2021年、2022年及2023年上半年,公司的研发开支分别为845.7万美元、1529.0万美元、1194.7万美元。受此影响,亏损程度持续提高,报告期内,拨康视云录得全面亏损总额3723.1万美元、7295.3万美元、5930.8万美元。

而为了推进产品商业化进程、支撑长期研发,拨康视云也走上融资输血道路。截至目前,拨康视云已经完成多轮融资,从A轮的1000万元人民币到B轮的约1700万美元,再到C轮1.27亿美元,融资额节节走高透露着其存在的资金饥渴。当然,由此也可以看出,鉴于产品领先性突出,资本对其持续看好。

不过,成立至今仍未形成造血能力,各路资本的耐心也经受考验,并共同关注着这一问题:拨康视云能否将研发投入兑换为实实在在的商业价值?

核心药品市场前景广阔,但突围不易?

在拨康视云四款处于临床阶段的候选药物中,CBT-001有望成为拨康视云首个商业化的产品,同时也是潜在市场空间最大的一款药品,因而其进度和成败对于拨康视云意义重大。

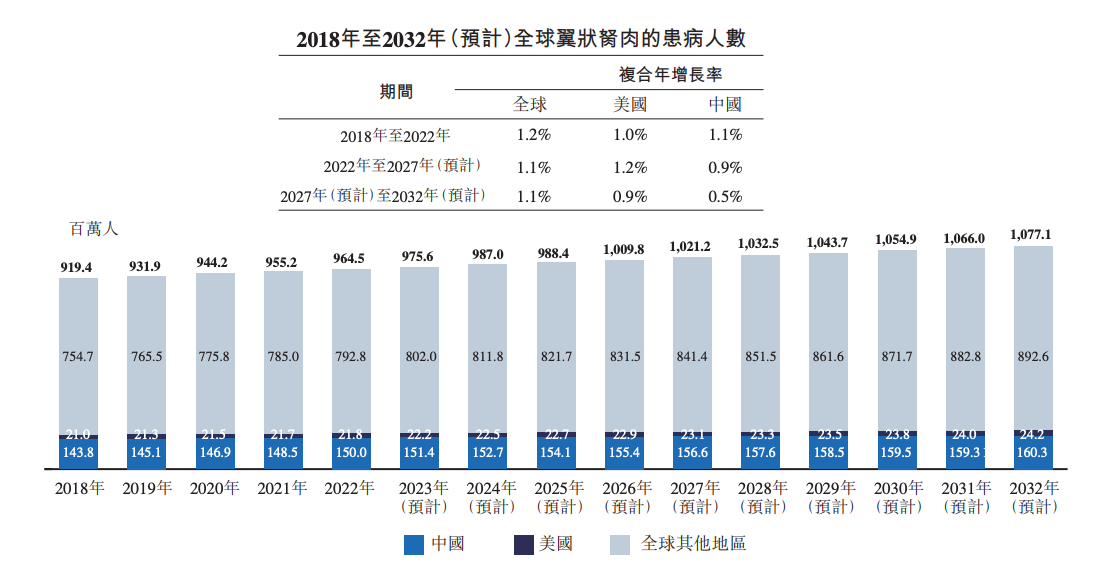

CBT-001面向的翼状胬肉病症,是一种眼科常见的慢性炎症性病变,主要由外界刺激如风尘、日光引起,对应患者群体相当庞大。弗若斯特沙利文报告显示,全球翼状胬肉患者人数在2022年达到9.645亿,预计2027年及2023年将分别达到10.212亿、10.771亿。而据预测,全球治疗翼状胬肉病症药物市场规模将在2027年、2032年分别达到2.73亿美元、25.29亿美元,复合年增长率为56.0%。

但截至目前,全球范围内并无针对性药物专门用于治疗翼状胬肉,目前常见的治疗方法为手术切除,但手术切除成本高昂且复发率较高,一直是患者的一大担忧。因此,可以说,在药物治疗方面,翼状胬肉病症对应着一个需求未被满足的巨大市场。

而一款创新药的商业前景有两大关键决定因素,其一是需求未被满足的患者人群规模,其二则是药物上市的先后顺序。可以看到,截至目前,在全球竞争格局中,拨康视云CBT-001在临床进展上处于领先地位。

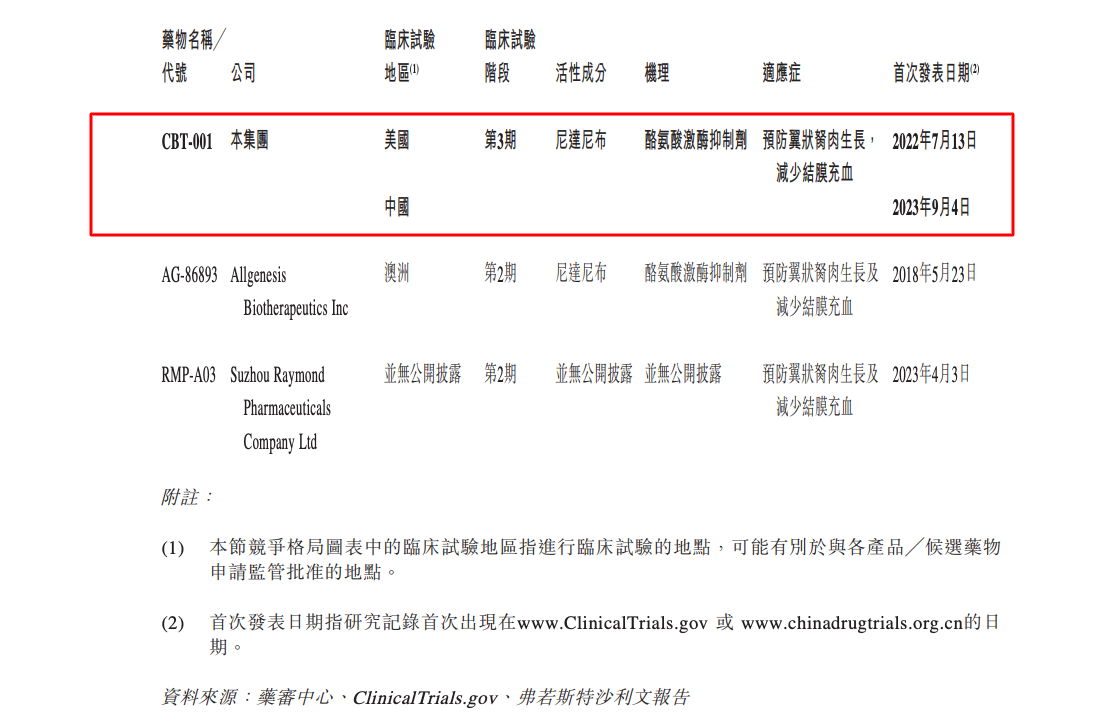

据弗若斯特沙利文报告,针对翼状胬肉病症,目前全球范围内处于临床阶段的药物共有3种,拨康视云的CBT-001是唯一一款进入临床试验阶段第三期的药品,且其试验地区覆盖中美两大市场,而其余两款均处于临床第二期阶段,试验地区也相对有限。

因此,如果CBT-001能成功获批,凭借庞大的市场需求以及先发优势,拨康视云有望获得可观的造血能力,并形成正向循环,对其他管线的研发和商业化落地提供有力支撑。

但就目前情况来看,CBT-001的商业化仍存在多方面的不确定性。具体而言,我国眼科制药自主创新竞争力一直偏弱。华经产业研究院统计数据显示,截至2022年,我国眼科用药市场规模为213.2亿元,在包括眼科医疗服务、眼科器械在内的整个眼科中的占比不到10%。之所以市场空间长期保持低位,主要原因在于眼科用药研发难度大,临床周期相对漫长,而且药品即使获批,后续被淘汰的概率也仍然很高。

比如,以康弘药业的业绩支柱康柏西普为例,其当年在国内市场获批上市填补了国产湿性眼底黄斑变性药品的市场空白,一举打破了国外医药巨头诺华等在国内市场的垄断地位,然而此后经过长达5年的准备,其“出海梦”却最终以临床试验失败而破碎,同时在国内市场上的优势地位也在逐渐失守。据米内网数据,以2022年中国公立医疗机构药品终端销售额统计,诺华旗下的同类竞品雷珠单抗已超越康柏西普,成为眼科用药新的TOP1品种。

明星产品康柏西普尚且如此,其他产品的境遇更令市场担忧,正因如此,长期以来,国内眼科药企的产品研发大多以外部引进为主,很少开发真正意义的first in class药物。而CBT-001作为一款具有潜在全球独创性的眼科药品,其所面临的潜在风险显而易见。

但拨康视云在产品研发上的决心和勇气值得肯定,若能够坚持贯彻独创性策略,积极推进商业化进程,或许将改变市场对眼科赛道的固有认知,并为行业发展打造一座极具标志性意义的里程碑。

作者:坚白

来源:港股研究社

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。