弘阳地产(1996.HK):寒冬中保持高质量增长,蓄势以待发

作者:格隆汇 GabyY

开拓境外融资渠道成关键

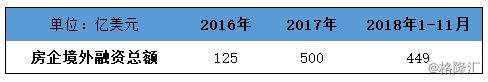

年关将至,房地产公司偿债高峰期来临,多家房企密集加入发行境外债的浪潮,根据公开资料显示:近三年房企境外融资总额(如下图),增长爆发期在2017年达500亿美元,较2016年增长近4倍;而2018年截止至11月已差不多与去年持平。

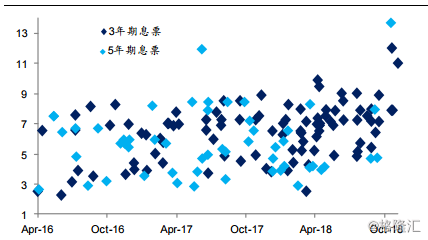

回顾房企涌入发行境外债热潮,其实已经不是新鲜事,从2013年至今至少已有5年时间,比较2018年下半年成功发行美元债的房企,发现其票息利率已经不再是“企业到海外媷羊毛”的局面。其票息率已经持续被推高,从今年初的多年期美债4%-9%的成本范围一跃上升至如今恒大发行的美债高达13.75%。

像恒大这类房企龙头企业也面临同样“高成本发债”的选择,其它中小房企更是普遍现象。纠其主要原因是由于国内融资环境的收紧:

1)银行开发贷收紧:主要是银行对房企信贷投放的门槛和监管进一步收紧,自去年以来,商业银行调整开发贷,特别是对中小型房地产公司的放宽收紧,即使是大型房企也面临收紧压力;

2)境内金融市场持续疲软,以委托贷款、信托为代表的房地产非标融资减少,2018年开始委贷规模迅速降低,上半年共减少8008亿;

3)境内股权、债权融资回落:从2017年起国内股权融资开始大幅回落,2017年同降83%,一直维持低位延续至今。

而美国进入加息周期,推动了近期境外债利息上升。前面是调控限制销售回款,后面是国内融资气候进入“寒冬”,在这样腹背受敌的情形下,房企只能承受较高的融资成本以确保资金融通和债务结构稳健。而且,可预见未来的市场利率仍会持续上升。

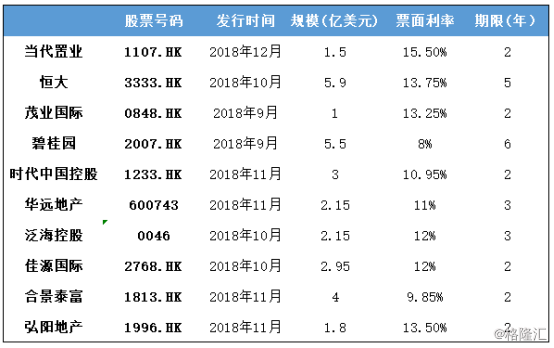

下图为今年下半年以来,多家房企发行境外美元债情况。不少企业票息率超过10%的多家房企发行美债,这其中有一家今年于香港新上市的房企——弘阳地产,首次成功发行票息率13.5%的高息美债。

高票息率境外债不能和风险划等号,应该从房企自身的盈利能力和还款能力来看,就是房地产影响未来销售潜力的土储情况和负债情况。从下图中,我们看到当代置业、恒大地产、茂业国际和弘阳地产发行美债票息率都超过13%。这里我们重点看看这只新股——弘阳地产。

合约销售迅猛上升垫定盈利能力

根据弘阳地产2018年中期报披露,弘阳地产2018年上半年签约销售金额较去年同期增长188.4%,实现创纪录的212亿元,超过2017年全年销售额。且根据克而瑞数据公布,截止至2018年1-11月销售金额为378.2亿(如下图),由年初首次进入TOP100排行榜的95位上升至目前的62位;权益金额为247亿,排名74位;(如下图)

(图片来源:克而瑞数据)

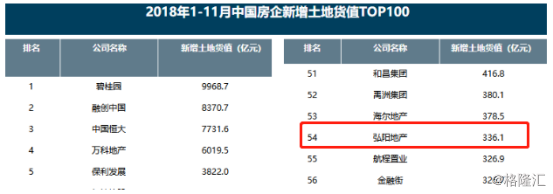

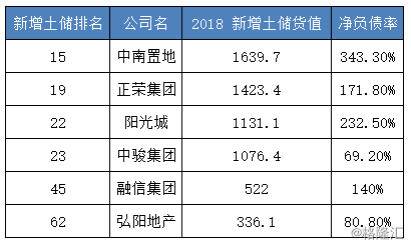

从新增土地货值来看,2018年1-11月弘阳地产为336.1亿元人民币,在中国房地产企业TOP100中排名54位。(如下图)新增土地价值为159.7亿,排名50位;新增土地建面为268.7万平方米,排名第55位。

弘阳地产经过1995年至2016年佛系的深耕细作,19年扎根南京和长三角经济圈发展,在打下坚实基础后,近年以惊人速度成长;从去年开始发力,于今年在港成功上市并进入房地产TOP100排行榜,且势头一发不可收拾,在合约销售、土储拓展方面排名急剧拉升,积攒已久的深厚功力方得初露光芒。

(图片来源:克而瑞数据)

弘阳地产资源储备的类型构成也同样值得关注。截至2018年6月30日,已竣工物业12.9582万平方米,开发中物业742.71万平方米,未来开发物业398.796万平方米,投资物业44.69万平方米。其开发中、未开发物业占比高达95%,说明公司未来可售货值以及结转面积将会保持大幅增长,后继潜力巨大。 此外,弘阳期末总体存货约209亿,其中竣工代售的货值仅8.7亿,4%的现房库存率处于行业较低水平,反映出公司优秀的去化率。

在房地产行业整体增速放缓情形下,弘阳显然是一支逆势成长的房地产新股。虽然近期的高息外债引起市场关注,但作为投资者,还是要从硬币的两面来考虑,回归到公司债务端情况来分析。

债务优化保障可持续发展安全性

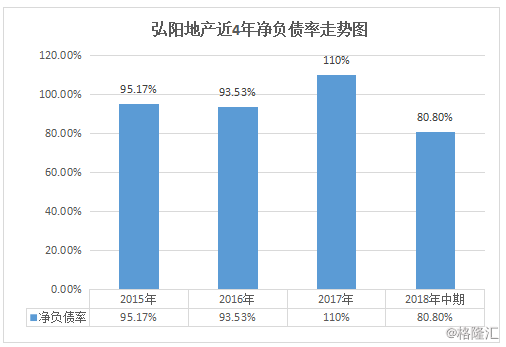

1、由于弘阳地产正处于快速成长的阶段,快速拿地扩张就决定了公司的净负债率不会低。但笔者发现其净负债率有明显下降趋势。

如图弘阳近四年净负债率走势图,截止至2018年6月30日,弘阳净负债率为80.8%,较2017年下降近30%,(如下图)主要由于2018年公司上市后,募集的30%资金用于偿还债务,进一步调整优化债务结构,且预期年底净负债率会有进一步下降空间。

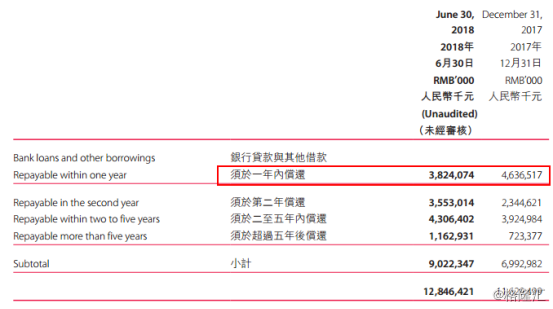

债务结构来看,弘阳一年内需偿还38.24亿人民币,(如下图)加上其它债务总共128.46亿人民币,即使是现阶段合约销售415亿,公司权益金额占比50%达247亿的情况下,已经完全可以覆盖其债务金额,短期来看没有偿债压力。而从2-5年内债务共计80亿来看,根据公司目前为止1199万平方米的总土储存量和销售增长来看,压力不大。

2、高息美债怎么看,1)今年11 月以后,地产企业境外融资开始增多,12 月刚刚开始,已经有不少地产公司发布了融资计划。地产企业境外发债的成本也在不断推高已成趋势,(如下图)弘阳此时发行13.5%票息率共计3.8亿美元债(包括12月中的增發)实则是好事情,因为随着美元后期持续加息,企业境外融资的困难度还会不断增加。2)从弘阳债务结构看,这种高息票据占比总负债362亿仅約7%,所以其实影响并不会太大。

票息率高并不等于风险高,类似恒大这种房地产龙头企业发行美债票息率达到13.75%,所以不能一概而论,追其根本要看公司净负债情况。

(图片来源:海通证券研究所)

3、对比同行业公司的净负债率有优势,截止6月30日,弘阳地产净负债率为80.8%,保持稳健的财务结构。对比同行都具有较强的竞争力。(如下图),目前,行业内扩张迅猛的闽系房企如正荣、融信,净负债率都较高,分别为171.8%、140%。而迅速发展的弘阳仍保持较低的负债率,公司总有息负债为128亿,也处于行业较低水平,这意味着弘阳仍然具有较大的负债提升空间,可以支撑业务规模进一步扩张。

从公司近年快速扩张的进程来看,债务扩张与利润释放存在滞后,但由于国内融资环境仍然紧张 所以仍需借助外债,且高息主要受到美国加息影响,整个房地产行业都在上升 ,后期随着行业逐渐回暖,这短暂的压力会随着公司后期结转和销售回款得到缓解。

总体来说,净负债率的降低和新增土储货值为弘阳地产在行业冷冬提供抗风险能力的有效支撑,由市场排名中看到,在稳定性和可持续发展上具备一定的行业优势。

结束语:

截止至2018年12月27日,弘阳地产目前总市值97.61亿,PE为6.8倍,PB为0.81,根据中期报来看,公司基本面状况良好,土地储备充沛,且财务稳健较同行优势明显,风险可控,债务结构合理并持续进一步优化,;加上公司长期有效的战略定位,以及随着去年结转回款的并入,公司酝酿已久的后劲慢慢爆发出来还是极有可能

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。