年度冠军指数!迎重磅上新

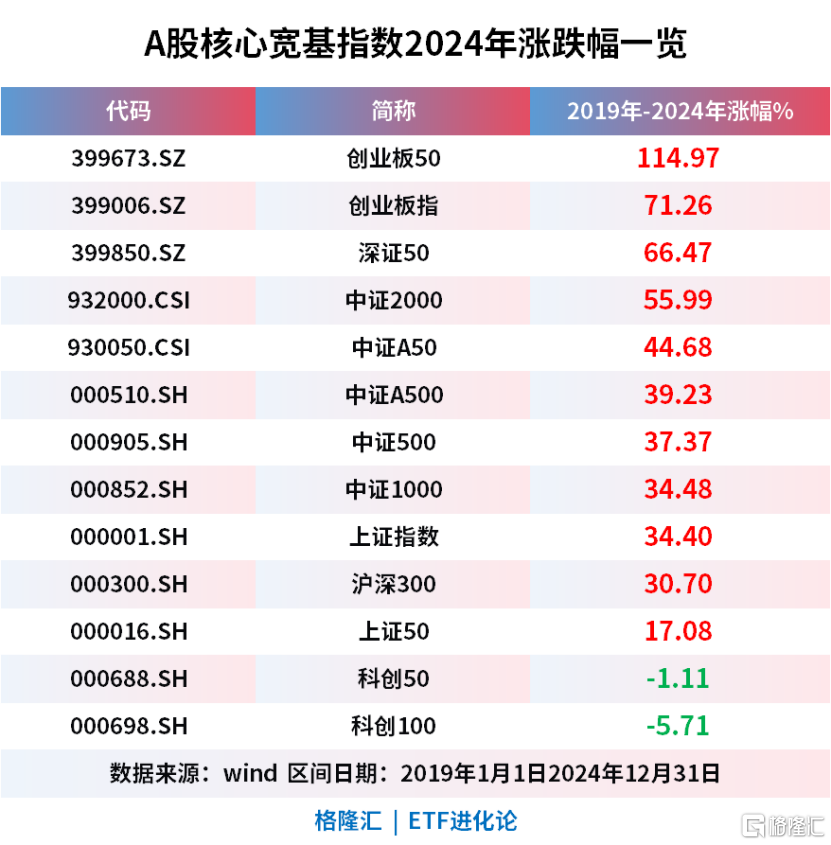

在刚刚过去的2024年,创业板50指数以21.07%的涨幅拿下A股核心宽基指数年度涨幅榜冠军。

拉长时间看,过去5年以新兴产业为主导的创50指数领跑市场。

众所周知,我们正处于新一轮科技革命的浪潮中,纳斯达克指数孕育了苹果、特斯拉、英伟达等一批新兴高科技企业,激发了全球科技产业的创新步伐。

作为世界第二大经济体,中国正经历一场以新质生产力为主导的经济转型,积极参与到这场科技革命中。

历史上每一次新产业的变革,都对资本市场产生了深远影响。

01

本轮行情中,创50领跑市场

纵观历史行情,牛市的领头羊随着基本面环境、产业政策和估值水平的变化而变化。

在90年代改革开放的浪潮中,轻工制造和家电行业迎来了蓬勃发展,相关股票也随之水涨船高。

2005年至2007年间,全球经济的繁荣,尤其是中国基础设施建设的迅猛发展和银行业的改革,使得周期性行业和金融板块成为市场的领跑者。

2014年至2015年,随着融资融券业务的兴起和“互联网+”概念的兴起,券商、互联网公司以及创业板股票成为市场的新宠。

2019年至2021年的结构性牛市中,中美贸易摩擦、全球绿色转型等因素交织在一起,科技、医药和新能源板块轮流成为市场的焦点。

招商证券认为,经济转型背景下,科技创新势在必行,本轮行情旗手是以新质生产力为代表的高新技术产业,即新一代信息技术、人工智能、航空航天、新能源、新材料、高端装备、生物医药、量子科技等战略性产业。

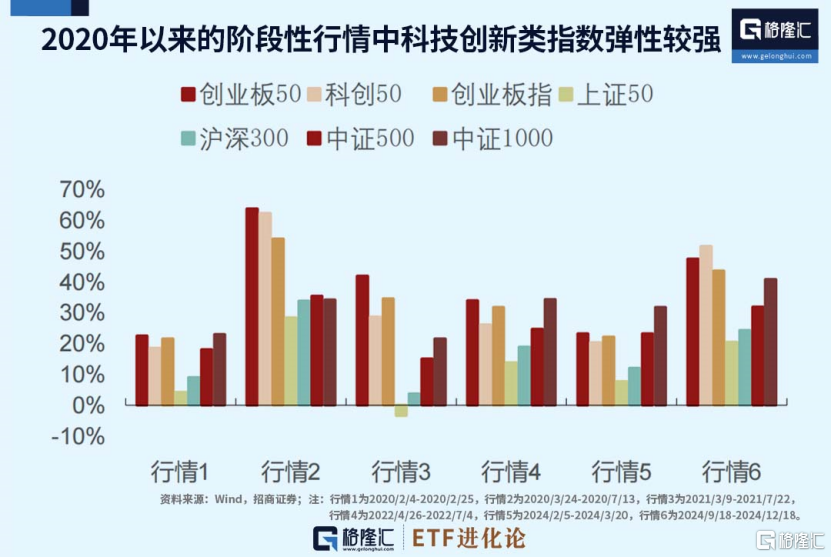

2020年以来,在6次阶段性上涨行情中,以创业板50、科创50、创业板指为代表的科技板块涨幅基本都超过了上证50、沪深300、中证500等宽基指数。

其中,创50指数在2020年以来的阶段性行情中基本处于领涨地位。

2019年以来创业板50的区间回报为114.97%,创业板指、科创50的同期涨幅分别为71.26%、-1.11%。

为何创50指数在众多宽基指数中脱颖而出?

02

创50汇聚“新质生产力”

众所周知,创业板定位“三创四新”,即深度贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。

创50指数从创业板指的100只成分股中精选而出,挑选了过去6个月内日均成交金额位居前列的50家上市公司,构成其成分股,并以流通市值为权重进行加权。

这使得创50指数既有创业板指大市值“龙头”属性,又有高流动性。高流动性意味着投资者对企业的参与度更高,尤其在过去市场情绪回暖时,高流动性往往更容易吸引资金的关注。

例如,在去年9月底的那波史诗级暴涨中,创50指数以最锋利的矛出道。在2024年9月24日至10月8日的6个交易日内,创50狂飙70.62%,大幅跑赢市场,成为市场的明星。

创50指数聚焦新质生产力方向,五大行业占比超8成,覆盖新能源(动力电池、锂电设备、新能源电池、光伏)、信息技术(人工智能、云计算、自动化)、金融互联网(互联网券商龙头)、医药(医疗器械、CXO、创新药)等赛道。

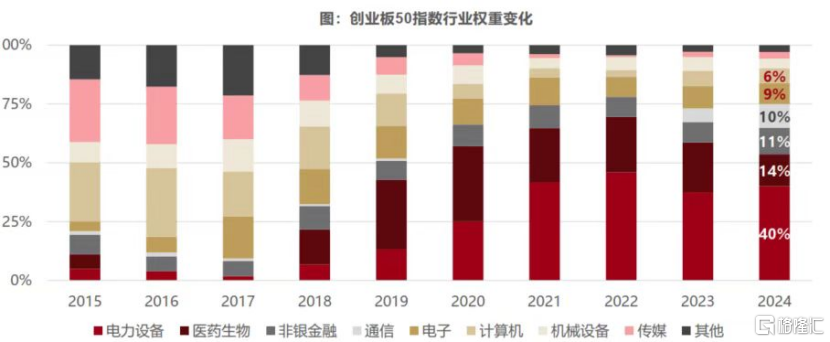

其中,电力设备行业成份个数达15个、权重超40%,主要涵盖电池、光伏设备等细分领域;医药生物、非银金融、通信、电子的权重占比均超过8%,合计占比超40%。

创50指数前十大成份股有宁德时代、东方财富、迈瑞医疗、汇川技术、中际旭创、阳光电源、新易盛、亿纬锂能、同花顺、爱尔眼科,权重占比合计达66%,包含了动力电池、互联网金融、医疗器械、自动化、电源设备、光模块等行业高知名度公司,大部分主营业务属于新质生产力方向。

与此同时,创50指数成分编制时剔除了那些主营业务与创业板创新属性不符的上市公司,如温氏股份、金龙鱼等,以确保其更加凸显科技创新的特色。

03

重磅上新!创50ETF富国(159371)火热发行中

从长远的角度来看,宽基指数随着经济的发展、科技的进步和产业的更迭而不断进化。

2017年之前,创50指数的行业分布主要集中在计算机、传媒和通信领域;2017年之后,随着医药行业的稳步发展和国家对创新药研发的多项利好政策推出,医药板块在指数中的占比显著提升。过去几年,随着光伏和新能源汽车产业链的迅猛发展,电力设备行业在指数中的占比也出现大幅提升。

得益于指数的不断进化,紧跟产业结构升级的步伐,其历史财务数据也亮眼。从盈利能力来看,截至2023年底,创业板50的ROE和ROA分别为16.68%和7.05%,高于创业板指、科创50及其他宽基指数。其净利率和毛利率分别为13.20%和27.94%,领先同类指数。

过去5年,创业板50研发费用年复合增长率超30%,占营业收入保持5~6%高水平,研发投入的持续增加强化了盈利能力。

此外,创业板50的资产负债率不到60%,低于沪深300等宽基指数。

二级市场方面,截至2025年1月6日的数据显示,创业板50的市盈率为28.9倍,低于创业板指(31.3倍)和科创50(80.4倍)。经历了9月底的一波快速上涨后,科创50的市盈率分位值达到近10年来89.34%的历史高位,创业板50的估值分位数处于近10年12.15%分位。

作为宽基年度冠军指数,创50迎来重磅上新。

创50ETF富国(159371)跟踪创业板50指数,于1月6日至1月17日发售,其管理费率和托管费率分别为0.15%和0.05%,为同类最低。

作为“老十家”公募基金公司之一,富国基金在指数量化投资领域深耕逾16年,截至2024年12月31日,旗下有55只ETF和40只ETF联接基金。

多年来在指数投资领域的精耕细作,使得富国基金量化投资实力备受业界肯定。富国基金量化团队注重指数研究与定制,在指数投资领域创造多项“第一”,如全市场首只跟踪上证指数的ETF——上证指数ETF;首只主动量化指数增强产品——富国沪深300指数增强。

时代的转向,对于多数人来说,是一件很难准确预测的事。但资本市场在清晰记录着产业的变迁,在一场又一场兴衰更替中,优秀的公司得以成长为行业的领头羊,它们的重要性也通过指数的权重得以体现。

巴菲特更是曾明确表示,对于大多数投资者来说,投资指数基金是更好的选择。他说:“通过定投指数型基金,毫无专业知识的投资人实际上会比大多数职业投资者干得更好。”

风险提示:

上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。