如何衡量贵州茅台隐含的确定性收益

以目前贵州茅台的市场价格,在设定收益率为4%的情况下,公司在未来5年内保持12%的复合增长率,6-15年内保持5%的复合增长率,此后维持零增长就可以。那么,4%的收益率能够满足投资者的预期收益率吗?

本刊特约作者 郭永清/文

最近一段时间以来,机构抱团现象引发市场热议,尤其是白酒股的抱团暴涨。

很多研究机构和媒体认为,机构抱团的理由是:在大机构时代,市场主力追求的是确定性。对于确定性,一般来说,影响的因素包括:商业模式、管理层、发展空间和竞争格局等。对于发展空间和竞争格局其实是最容易量化的,主流行业的龙头基本都符合这样的标准,所以它们的成长性相对来说比一般的非龙头企业也就是我们说的边角废料公司更具有确定性,因而也就能够享受更高的溢价能力。

离开收益和风险讲确定性毫无意义。如果说机构在追求确定性,完整的说法,应该是在追求确定性的收益。从风险的角度,可以反问:白酒龙头贵州茅台(600519.SH)目前的市场价格,隐含了多少确定性的收益?

价值的组成

一家公司的价值,由三部分组成,即金融资产的价值、长期股权投资的价值和经营资产的价值。金融资产采用公允价值或者摊余成本计量,其价值直接采用资产负债表的数据即可;长期股权投资价值按照长期股权投资收益率进行粗略估值,长期股权投资收益率高于设定收益率,则溢价,相等于设定收益率则采用资产负债表数据,低于设定收益率则折价。估值中,最难的是经营资产价值的计算。

股权的内在价值则等于公司的价值减去债务的价值,债务在会计上采用摊余成本计量,因此直接从资产负债表上取数即可。

由于很多上市公司的子公司存在少数股东股权,该部分价值不属于上市公司股东,要予以扣除。少数股东股权的比例,按照合并资产负债表口径,计算可得:少数股东权益比例=少数股东权益÷股东权益×100%。

因此,可以得出计算每股内在价值的公式:每股内在价值=【(金融资产价值+长期股权投资价值+经营资产价值)-公司债务】×(1-少数股东权益)÷发行在外的股本总数

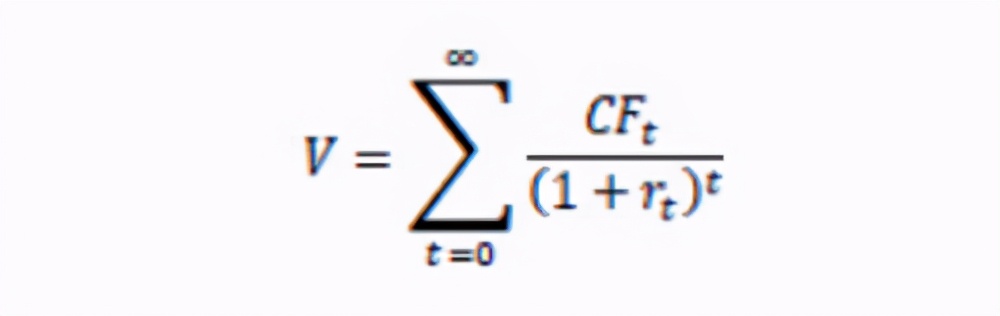

上述计算过程中,难点在于计算经营资产的价值。我们采用经营活动自由现金流贴现法计算经营资产的价值,其计算公式为:

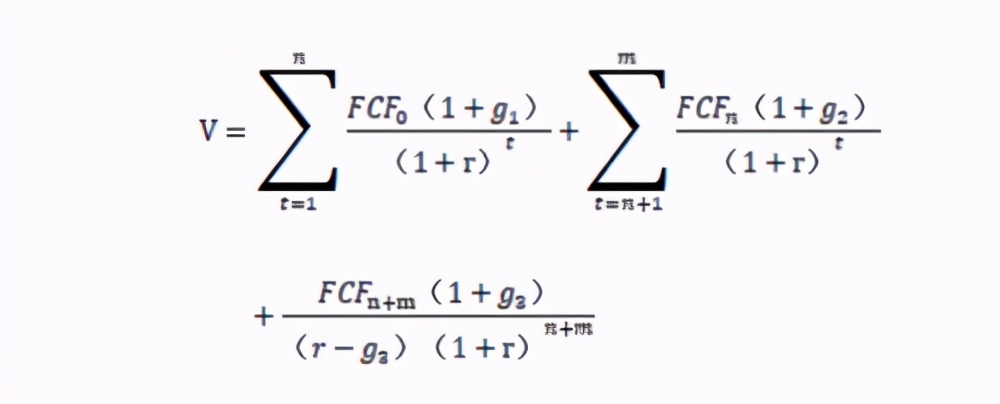

但上述公式在实际应用过程中,首先遇到的一个难题是t,在上市公司无限期持续经营情况下,无穷大的t无法应用于实际计算。在此做一些技术性处理,把计算期限设定为预测未来5年的自由现金流增长率、未来6-15年的自由现金流增长率以及从16年来开始的零增长率或者低速增长率三个阶段——一个公司长期的增长率一定会低于一个国家或者地区的GDP增长率,如果一个公司的长期增长率一直高于一个国家或者地区的GDP增长率,那么一个公司的规模将超过一个国家或者地区的GDP,而这种情况在现实中很难成立。由此,上述公式演变成经营活动自由现金流贴现的三阶段模型如下:

假设某上市公司的目前市场价格(或者目标价格)反映了其内在价值,即V为已知数;同时,设定收益率,也就是折现率r;以当前最近年度的自由现金流

茅台的价值推算

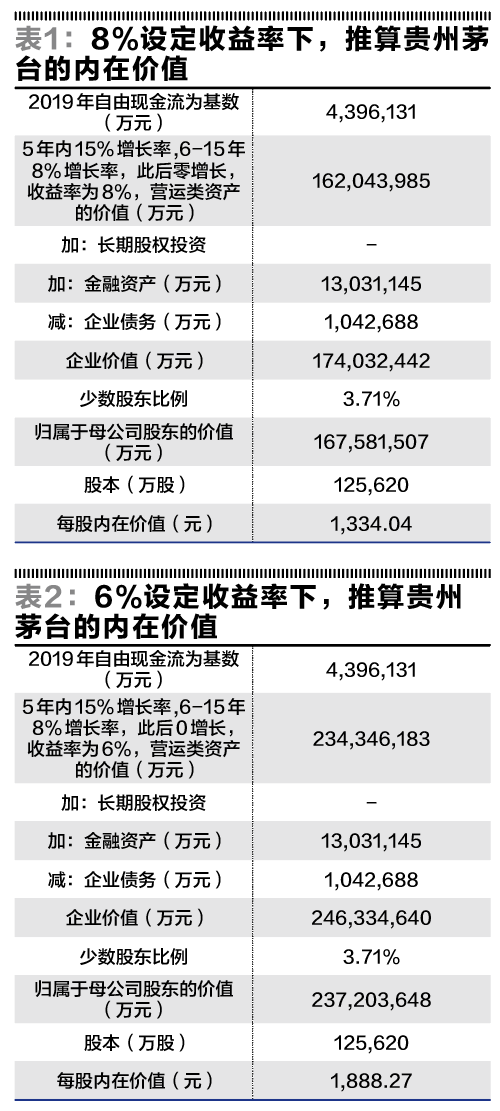

按照上述分析过程来计算贵州茅台在8%、6%和4%收益率情况下,未来5年按照15%的增长率、未来6-15年按照8%的增长率和16年以后零增长率的假设,分别计算其内在价值V。从长周期来看,随着中国人口老龄化,白酒行业在2035年后将接近零增长。由于2020年年报数据尚未公布,基期经营活动自由现金流数据为2019年的财务报表调整计算得出的数据,数据来源于Wind资讯数据库。贵州茅台2019年的经营活动自由现金流为439.61亿元,基本上与其利润表中的净利润相当(净利润中包含了非经营活动的利润)。

首先,在设定收益率为8%的情况下,顺向计算其内在价值为1334元,也就是大致在1300-1400元之间。

显然,按照这一增长率假设的话,无法实现市场价格要求的内在价值。那么在设定收益率为8%的情况下,如果要达到目前市场价格2100元的内在价值,倒推增长率的话,其增长率是,要求5年内每年保持20%的增长率、6-15年保持12.5%的增长率、此后维持零增长。

这个增长率是否能实现,请自行判断。这是一个仁者见仁智者见智的问题。

如果按照6%的设定收益率,按照相同的原理,按照5年内15%、6-15年8%、16年以后零增长假设,顺向计算每股内在价值的话,大致在1900元左右。

显然,按照上述一开始的增长率假设,其内在价值也将低于目前市场价格2100元。那么假设2100元为贵州茅台的内在价值,倒推其隐含的增长率为:5年内按照每年15%增长,6-15年按照每年10%增长,此后零增长,这个增长率显然比前面的5年内每年20%、6-15年每年12.5%的要求更容易实现。随着目标收益率的降低,对未来的增长要求也会随之降低,这是非常显然的事情。

那么,万一要是实现不了8%或者6%下要求的增长率,那么在收益率为4%的情况下,目前的市场价格需要实现什么样的增长率?

从推算中可以看出,如果每股内在价值在2161元左右,收益率在4%的情况下,贵州茅台在未来5年内保持12%的复合增长率,6-15年内保持5%的复合增长率,此后维持零增长就可以。如果这些增长率是大机构的确定性增长的话,那么需要研究的一个问题就是:4%的收益率能够满足投资者的预期收益率吗?

基于自由现金流的内在价值分析,由于其固有的局限性,比如,无法确定未来的增长率、无法选择合适的收益率等,有时候无法顺向计算出合理的结果。但是,我们往往可以反过来问:目前的市场价格,隐含的未来增长率和收益率是多少?这些未来增长率未来能实现吗?这个收益率满足了市场投资者的预期了吗?如果能实现或者能超过隐含的未来增长率、能满足市场的预期收益率,那么,就可以买入;反之,则应该卖出。

所以,巴菲特的搭档芒格先生在其著作《穷查理宝典》中,反复地说,把问题反过来思考,反过来问,我们更容易得出问题的答案。

(作者为上海国家会计学院教授、博士生导师)

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。