沪江材料:专精特新“小巨人”,为巨头巴斯夫、帝斯曼供货

尽管获配比例低至万4,几百万才给100股,但北交所新股发行依旧缓慢推进,如同挤牙膏一样。威博液压之后,第二家沪江材料姗姗来迟,将在1月4日申购,发行价格为 18.68 元。公司原定的发行底价为不低于13.18元,注册制大旗下,券商和上市公司腰杆硬了,一把提了5块5。到底啥是注册制?众说纷纭,但券商和上市公司的理解就是提价。

一、亮点:国家级专精特新“小巨人”企业

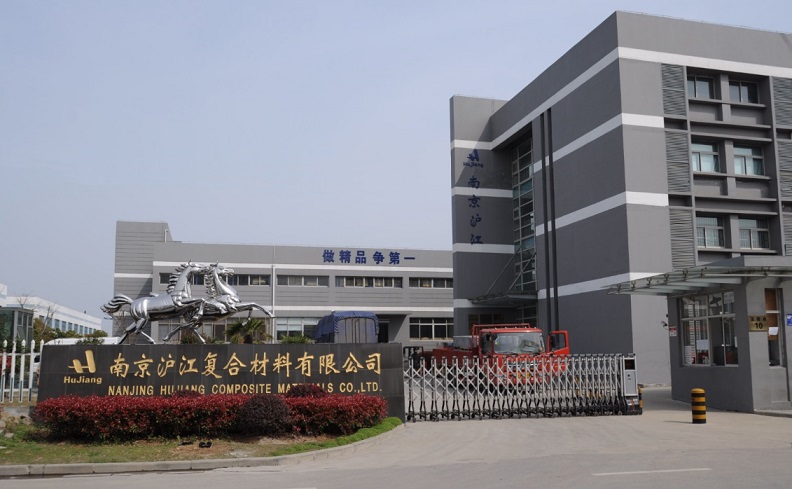

1、以大中型企业为主。沪江材料位于风景秀丽的国家级开发区—南京江宁经济技术开发区内百家湖畔,渊源流长的秦淮河流经其间。沪江材料是铝塑复合重包装细分赛道龙头企业,主要从事高阻隔工业软包装的研发、生产和销售,为巴斯夫、帝斯曼等包装材料主要供应商。

公司是高新技术企业,2020年11月,公司被工业和信息化部评为第二批专精特新“小巨人”企业。沪江材料是国家级专精特新“小巨人”企业,若成功上市,算上目前已有的16家,北交所国家级专精特新“小巨人”企业将达17家。

公司成立于 1995 年,2002 年进入工业特种包装领域,2003 年公司的主导产 品铝塑复合重包袋研发成功并投产,发展至今已形成五大系列产品,主要应用于化工、电气(锂电)、食品、医药等产品的特种包装。 公司客户以大中型企业为主,如巴斯夫、帝斯曼等国内外行业巨头。

公司同时具备较强的生产制造能力。目前已经建成江宁和溧水两大生产基 地,拥有大型生产设备近 50 台(套),其中干式复合机 5 台、挤出复合机 2 台、 吹膜机 8 台、全自动凹版印刷机组 4 台、电脑自动分切机 5 台、各种制袋机 23 套等。两大基地合计产能达到复合包装袋 4,400 万只、功能性膜 350 吨左右。

2、实现进口替代。2007 年、2008 年,公司先后与帝斯曼、巴斯夫建立合作关系,初期仅有小 批量采购,其主要包装材料仍主要依靠国外进口。之后公司通过技术创新不断提 高产品质量和性能,逐步达到国外先进水平,同时在价格和服务方面与国外竞争 对手相比具有优势,依靠良好的性价比公司对巴斯夫等跨国公司的供应量逐步增 加,目前已达到其中国区同类产品采购额的 50%或以上,成为其主要供应商。

3、具有较强的获客能力。报告期内,公司共开发新客户242家,目前均已进入批量供货阶段。其中2018 年新增74家,2019年新增72家,2020年新增62家,2021年上半年新增34家。 目前进入小试、中试与认证阶段的新客户数量共计35家,其中小试阶段的 有20家,中试阶段的2家,认证阶段的13家。

4、2021年业绩大增。经初步测算,公司预计2021年度营业收入为31,000.00万元至35,000.00万 元,同比上升34.01%至51.30%,归属于母公司所有者的净利润为4,200.00万元 至4,600.00万元,同比上升28.57%至40.82%,扣除非经常性损益后归属于母公 司所有者的净利润为4,000.00万元至4,400.00万元,同比上升27.42%至40.17%, 预计2021年度公司经营业绩和财务状况良好。(以上数据未经审计)。

报告期内,公司分别实现净利润 2,632.77 万元、2,876.09 万元、3,266.66 万元、 2,463.34 万元。报告期内,公司主 营业务收入分别为 20,718.69 万元、20,705.66 万元、23,021.61 万元、15,537.46 万元, 2018 年度至 2020 年度主营业务收入的年均复合增长率达 5.41%,保持稳健增长的趋势。

5、毛利率高。主营业务毛利率可用来判断公司产品的竞争力和获利能力。报告期内,公司主营业务毛 利率分别为 33.56%、33.96%和 36.15%、35.87%,主营业务毛利率各年度相对稳定,但因下游客户需求的变化导致产品销售结构变化进而使得各期毛利率存在一定波动。公司在收入水平提高的同时,获利能力明显上升。

6、重视研发。公司 2006 年即已成立技术研发中心,由总经理亲自挂帅,负责新产品研发 和设备升级改造。2012 年开始先后成立南京沪江复合材料企业技术中心、南京 (沪江)高分子功能材料工程技术研究中心,并与清华大学、南京理工大学等多 家高校院所展开产学研合作,在项目合作中多名教授参与其中并作出贡献。

公司 研发的铝塑复合无磁袋、核废料高阻隔集装袋、高炉用水泥灌浆袋、FFS 铝塑复 合重包卷筒袋等产品均为国内较早推出,使用的设备相当部分为公司自主研发或 在原机型基础上进行了技术改造。截至 2021 年 6 月 30 日,公司研发技术人员共有 54 人,多数人员具有 5 年 以上的研发经验,占到员工总数的 13.71%,专业涵盖了化工高分子、机械、电 气工程等专业。

7、战投9家机构。沪江材料(870204)战投名单出炉,9家机构获配售3076万元股票。9家机构中,有3家公募基金、2家券商和4家私募基金。其中,汇添富、南方基金、华夏基金三家公募基金获配金额均为336.24万元。稳泰平常心 2 号私募证券投资基金、一鼎新精选 1 号私募证券投资基金、丹桂顺之实事求是伍号私募证券投资基金、嘉兴金长川贰号股权投资合伙企业(有限合伙)四家私募基金获配金额均为331.57万元。东吴证券、开源证券获配金额分别为386.41448万元和354.92万元。

8、老股成本高。2018 年 12 月,公司在全国中小企业股份转让系统定向发行股份,公司向苏州盛璟发行股票 136.57 万股,发行价人民币 13.18 元/股,其中:新增注册资本 136.57 万元, 资本公积 1,663.42 万元。

二、劣势:短期无产能扩大预期

1、主要客户相对集中。公司已与巴斯夫、帝斯曼等一批国内外知名企业建立了稳定的合作关系, 2018 年、2019 年、2020 年和 2021 年 1-6 月对前五大客户的销售收入占公司营 业收入的比重分别为 43.50%、41.45%、38.02%和 37.91%,主要客户相对集中。

2、少量外销。报告期内,公司主营业务收入中外销收入占比分别为 18.60%、15.93%、 15.71%和 14.82%。

3、原材料价格波动。公司主要原材料包括塑料粒子、铝箔等,其市场价格与国际大宗商品原油、 铝等具有很强的联动性。2020 年下半年以来,原油、金属等大宗商品涨幅明显, 且波动幅度较大。公司与主要客户签有带价格联动条款的协议,即约定上游原材 料价格波动超过一定幅度,可在下一个季度进行产品价格调整。

4、应收账款。报告期各期末,公司应收账款账面价值分别为 3,311.27 万元、4,612.60 万元、5,008.74 万元和 5,449.79 万元,占流动资产的比重分别为 26.95%、35.98%、29.50%和 29.19%, 应收账款余额呈增长趋势。

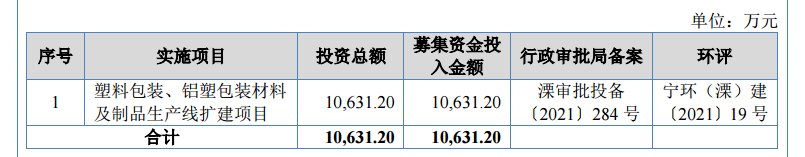

5、募投项目建设期拟1.5 年。公司本次发行拟募集资金 10,631.20 万元,用于公司全资子公司南京沪汇包装科技有限公司塑料包装、铝塑包装材料及制品生产线扩建项目。

本项目位于南京市溧水经济开发区中兴东路 17 号,将建设标准厂房 2 座,新增生 产设备 212 台(套)、检测设备 22 台(套)和公辅设备 9 台(套),增加生产等人员 200 人,采用公司自主研发的生产工艺,生产铝塑复合重包袋、铝塑复合内袋、PE 重 包袋、PE 内袋、功能性膜和热封型编织布,性能良好,质量稳定,市场资源良好。

建设项目评价中的总投资包括建设投资、建设期利息和铺底流动资金。本项目总投 资 10,631.20 万元,其中建设投资 8,562.85 万元,铺底流动资金 2,068.35 万元(占流 动资金 6,894.50 万元的 30%)。本项目建设期拟定为 1.5 年。

6、沪江材料是一家比较典型的家族企业。公司实际控制人章育骏、秦文萍夫妇及其子女章澄、章洁,4人合计支配公司92.20%股份的表决权。目前,章育骏担任公司董事长、秦文萍担任公司董事,章澄、章洁分别担任公司总经理和副总经理职务。此次IPO成功后,章氏家族仍将处于绝对控股地位。

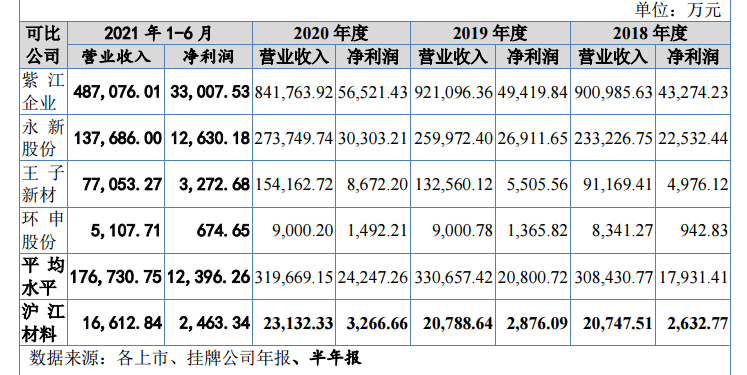

三、可比公司与估值:目前的北交所新股申购基本无利可图

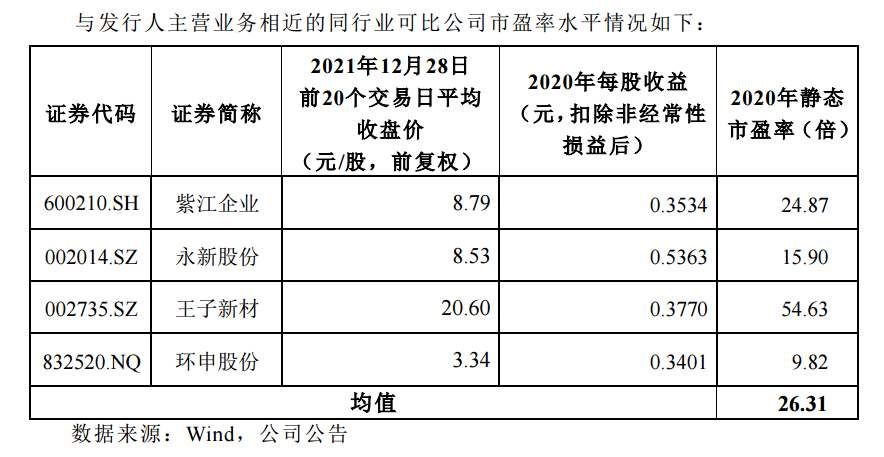

公司所处的塑料包装行业,挂牌上市企业相对较少,结合公司产品结构和生 产经营模式,综合考虑公开信息情况,选取紫江企业(股票代码:600210)、永新股份(股票代码:002014)、王子新材(股票代码:002735)和环申股份(股 票代码:832520)为发行人同行业可比公司进行对比分析。

综合来看,公司收入、利润规模相对同行业主板上市公司来说偏小,但是公司在所处的高阻隔工业软包装细分领域,具有较强的竞争实力和稳固的市场地 位,在巴斯夫中国区相关包装采购中连续多年均为主要供应商;同时,FFS铝塑 复合重包卷筒袋、铝塑复合无磁袋、高炉用水泥灌浆袋、核废料高阻隔集装袋等 产品均是公司在国内较早研发并推向市场,显示了公司较强的创新能力;此外, 公司作为主要起草单位负责中国包装联合会提出的团体标准《T/CPF 0016-2021 铝塑复合重型包装袋》的制定,显示公司技术能力在行业内获得普遍认可。2020 年,公司被工信部评为国家级“专精特新”小巨人,体现了公司在细分行业的重要地位。

按照中国证监会发布的《上市公司行业分类指引》(2012 年修订),公司所属行业为“橡胶和塑料制品业”(行业代码:“C29”)。 行业最近一个月平均静态市盈率为 27.86 倍。上述同行业可比公司 2020 年静态市盈率均值为 26.31。

紫江企业地处上海,是国内规模最大、产品种类最齐全的包装材料上市公司。其主要产品包括PET 瓶及瓶坯、瓶盖、标签、喷铝纸及纸板、彩色纸包装印刷、薄膜基材、饮料OEM等产品。业绩较稳定,去年利润超5亿,总市值130亿,估值24倍。

黄山永新股份有限公司的主营业务是生产彩印复合软包装材料。公司的主要产品是真空镀膜、多功能薄膜、彩印复合软包装材料、纸基复合包装材料、新型医药包装材料、塑料制品、精细化工产品。总市值44亿,去年利润3亿,估值15倍。

深圳王子新材料股份有限公司主要从事塑料包装及消费电子业务,其他业务包含新并购的军工科技业务。公司主要产品包括塑料包装膜、塑料托盘、塑料缓冲材料、聚苯乙烯泡沫、泡沫包装材料、多功能标准显控台、非标准系列显控台、显控台模块、无线充、移动储能电池、两轮车动力电池。去年业绩大增为8700万,总市值43亿,估值50倍。

沪江材料本次发行价格 18.68 元/股, 对应未行使超额配售选择权时,发行人对应的 2020 年扣除非经常性损益后净利润摊 薄后市盈率为 18.45 倍。 公司本次拟全额行使超额配售选择权情况下的发行股份数量上限是 946.9445万股,公司原总股本是2276.57万,发行后总股本3223.5145万股,发行后总市值为60215.2509万元,即6.02亿。

从细分行业来看,随着下游企业和消费者对包装产品功能化、个性化要求的不断提高,高阻隔工业软包装面临良 好的发展态势。近年来沪江材料整体向好。2018~2020年,沪江材料分别实现营收2.07亿元、2.08亿元和2.31亿元,归母净利润分别为2632.77万元、2876.09万元和3266.66万元,处于增长态势。沪江材料还预计,今年公司营收为3.1亿~3.5亿元,同比上升34.01%%~51.30%%,归母净利润为4200万~4600万元,同比上升28.57%~40.82%。

按照2021年预计利润中值4400万计算,沪江材料2021年动态市盈率为13.68倍。包装材料上市公司普遍估值不高,行业龙头紫江企业只有24倍,还是在下半年大涨之后。其它的只有15倍,王子新材估值高是因为新并购的军工科技。因此,沪江材料18.68 元发行偏贵,比发行底价提了5.5元。和威博液压一样,这些实际上都是些传统行业公司,行业估值都很低,不能高价发行。

现在北交所也学高价发行,普遍高出发行底价一大截,石头要卖钻石价,意欲何为?沪江材料上市后估值也就是20倍出头,还包含了龙头溢价和新股溢价。换句话说,沪江材料上市涨幅约为50%-80%。上次威博液压获配比例只有万4,沪江材料估计也不相上下。超低获配比例+普通质地,目前的北交所新股申购基本无利可图。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。