迈瑞医疗,好公司等到好价格的机会并不多

作者|睿研医药 编辑|MR LEE

来源|蓝筹企业评论

过去3年,对持有迈瑞医疗的股东是痛苦的——称得上深圳名片之一的医疗器械行业龙头,股价一直处于下行通道,几乎没有像样的反弹。但对于看好这家公司,一直期待买入的投资者,也许已经到了、至少即将等来合适的时机。

过去三年的下跌,原因只有简单的一个字,贵。特别是对这些所有人眼中的优秀企业、全能战士,乐观一致的预期让估值冲高到近百倍的PE,其回归合理估值的过程要花去相当长的时间,长到让投资者绝望。

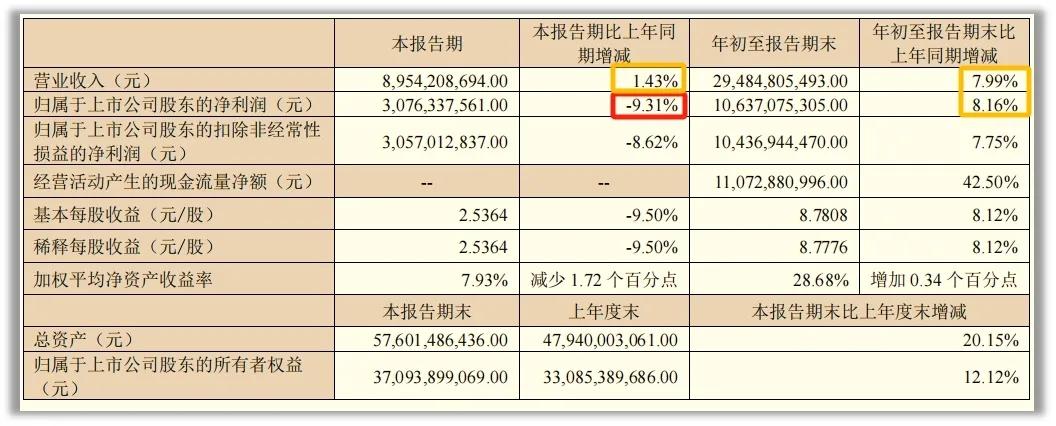

在最新的财务报告中,迈瑞医疗2024年第三季度实现营业收入89.54亿元,环比下降19.75%,同比上升1.43%;实现归属于上市公司股东的净利润30.76亿元,环比下降30.1%,同比下降9.31%。

迈瑞医疗第三季度部分财务数据 (图片来源:2024第三季度财务报告)

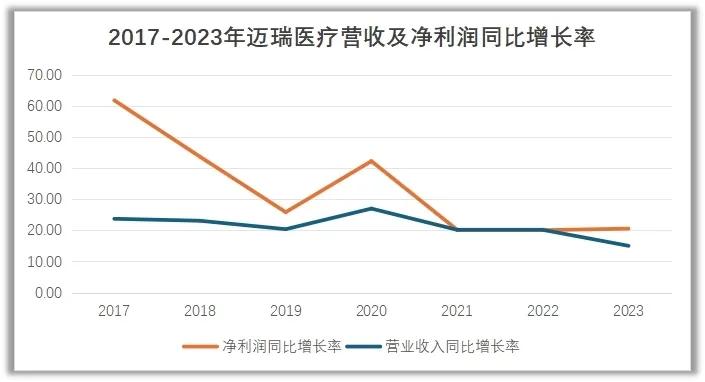

迈瑞医疗是一家主要从事医疗器械的研发、制造、营销及服务的公司,目前已经成为全球领先的医疗器械以及解决方案供应商,产品在190多个国家及地区销售。作为国内医疗器械行业龙头,迈瑞自2016年起连续保持营业收入和净利润“双20%+”的增长势头今年遭遇“挫折”,这甚至让人担心它价格回归价值的路后面,是新一轮业绩回归。

我们简单看一下它业务的情况。

睿研制表,(数据来源:公司年报)

IVD业务成为收入第一大业务

迈瑞公司产品主要覆盖生命信息与支持、体外诊断(IVD)以及医学影像等三大领域,其中,生命信息与支持主要是指监护仪、呼吸机及手术室/重症监护室整体解决方案等一系列用于生命信息监测与支持的仪器和解决方案的组合,一直以来是公司收入的护城河,是三大业务中业绩贡献主要者。

由于医疗行业整顿、医疗设备更新项目以及地方财政资金紧张等因素作用,医院招标采购活动持续推迟,使得该业务线承担了较大的压力,2024年前三季度业绩出现下滑且幅度超过10%。

与此同时,与设备类业务受行业整顿和更新项目影响而导致招标推迟不同的是,试剂等耗材类业务并未受到这些因素的影响,反而是在门诊、手术等诊疗需求的持续增长下,试剂等耗材类业务增长迅猛且确定性高,前三季度业务增长超过20%,即IVD业务诊断业务首次超越生命信息与支持业务成为公司第一大收入板块,成为推动公司成长的重要增长极,见下图3。

生命信息与支持业务和体外诊断业务经营情况 (图片来源:公司第三季度财务报告)

中国市场医疗行业整顿已经逐渐进入常态化,医院招标采购所受的影响也将随之消退。一方面,支持设备更新项目的超长期特别国债正在按计划发行,地方政府专项债的发行进度也有加快的趋势,这将无疑会大大缓解医院的资金压力,为医疗设备的招标采购提供支持;另一方面,随着美元加息周期进入尾声,海外客户的购买力也将逐步复苏。另外,此前生命信息与支持业务方面积压的采购需求总量并未受到影响,推迟的采购项目仍将在未来全部释放。

迈瑞看似正在度过最艰难时刻。

大手笔分红释放发展信心

上海国家会计学院金融系主任叶小杰表示,分红的意义主要体现在回报股东、提升公司形象和声誉和增强投资者信心和投资积极性等三个方面。可以说,公司分红情况是增强投资者及公众对公司未来发展信心不可替代的一个方面。

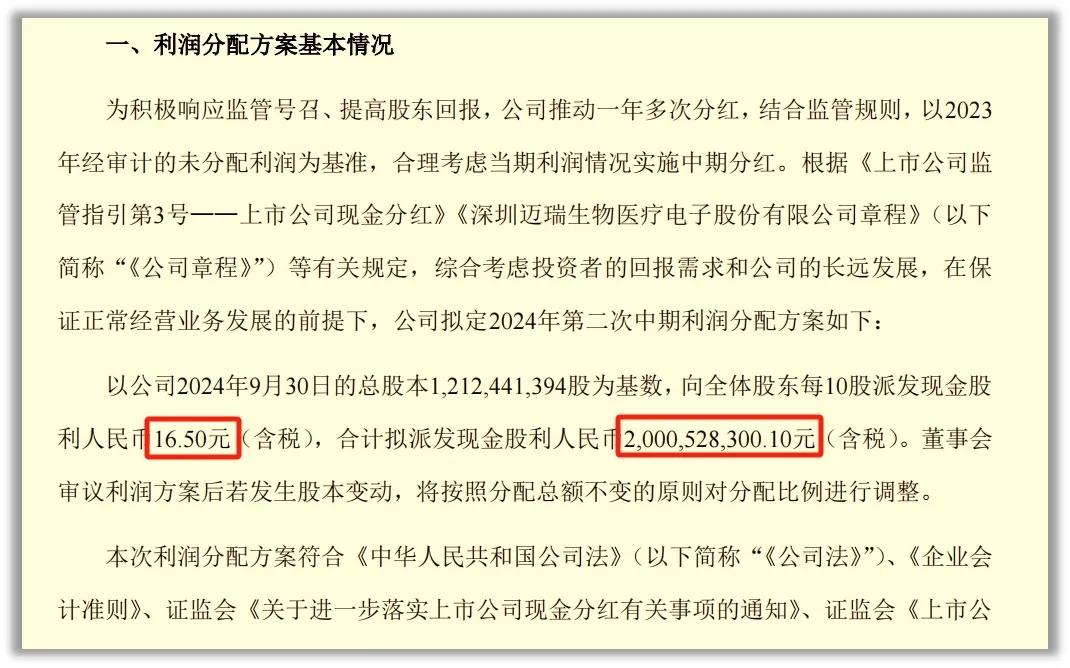

今年中期,迈瑞向全体股东派发了现金红利49.23亿元。本次三季度报告后,公司将向全体股东每10股派发现金红利16.5元,分红金额约20.01亿元,2024年累计分红将达到合计69.2亿元,超过了过去任一全年的分红金额。

迈瑞医疗2024年第二次中期利润分配方案公告部分 (图片来源:公司官网)

同时,公司第三季度分红金额占当期归母净利润比例超过65%,在同行业中都较难见得如此高密度的现金分红。迈瑞医疗自2018年10月在深交所上市以来,6年进行了九次分红,目前累计分红总额高达317.2亿元(包含回购股份20亿元),超出IPO募资额(未进行过再融资)5倍。可以说,迈瑞医疗不仅在业绩方面是医疗行业中当之无愧的龙头公司,在分红方面也是他人不可比拟的龙头公司。

坚持国内国际两条腿走路

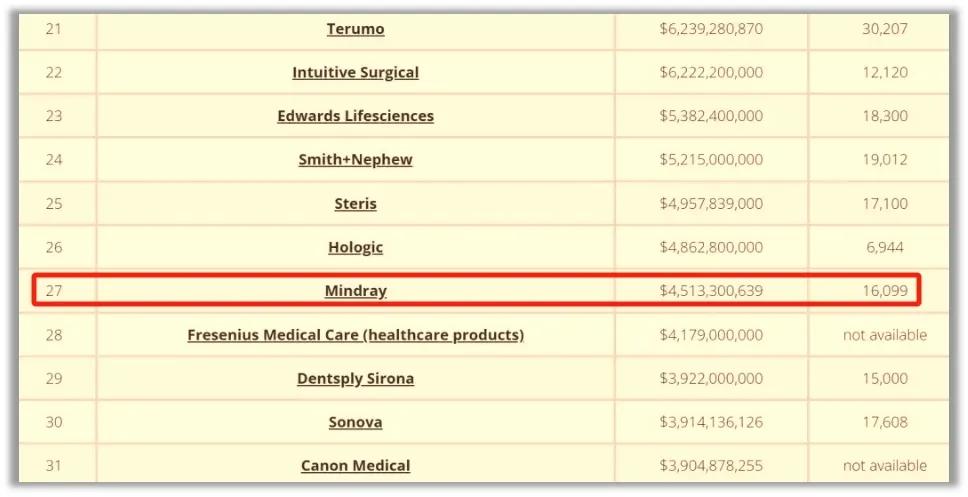

2006年,迈瑞医疗成功在纽交所上市,成为我国第一家在海外上市的医疗器械企业。之后,迈瑞通过收购快速打开了众多国际市场,始终坚持国内国际市场两条腿走路。在医疗器械行业网站Medical Design & Outsourcing发布的2024年全球医疗器械公司百强榜中,迈瑞医疗位居27名,是中国排名最高的公司,见下图5。

2024年全球医疗器械公司百强榜部分 (图片来源:Medical Design & Outsourcing官网)

迈瑞在纽交所挂牌10年后私有化退市,回归国内A股,借助国内资本市场高估值优势继续展开更多的并购、迅速成长的故事,称得上中国商界的“励志佳话”。创始人兼实控人李西廷和徐航二人的创业好伙伴故事同样值得投资者仔细琢磨,给迈瑞植入的基因很大程度上决定这匹白马未来还能跑多远。

前面我们已经讲过,国内医院受医疗领域整顿和医疗设备更新项目等因素影响而不得不推迟设备采购,叠加医院建设资金紧张和非刚性医疗需求低迷等不利条件,国内市场前三季度增长不到2%。反观国际市场,受益于海外高端战略客户和中大样本量实验室的持续突破,以及动物医疗、AED等种子业务的放量,国际市场前三季度增长超过18%,其中欧洲和亚太市场增长均超过了30%,俨然成为公司重要的增长引擎。

需要承认的是,迈瑞此次增长换挡也对自身发展产生一定的挑战,可以说是有利有弊。利就在于确确实实卖出了产品,营业收入提高了,而弊在于海外市场营业成本较高,且迈瑞与其他国际公司竞争的关键点在于价格便宜,因此国际市场业绩超越国内市场也向迈瑞提前传达了利润增速不比从前的信息。

《蓝筹企业评论》对迈瑞的研发印象深刻,投入不但数额大、占比也领先大多数同行。它的“外买内研”模式——通过并购产品、产线成熟企业,加上内部大量的“工程师红利”,在医药医疗行业必须用高研发投入、承担高失败风险才能保证高毛利产品的背景下,帮助迈瑞一方面降低了失败风险、一方面提高了研发产出效率。

基于上述看法我们认为,迈瑞当前27倍静态PE、22倍动态PE已经是一个相当不错的价格了。实际上,9月份股价的低点也只比当前的估值低15个百分点。过去几年迈瑞“双增20%”的故事即使不重演,“好行业中的好公司”等到好价格的机会也是非常难能可贵的。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。