世茂房地产:销售增长超七成,19年有望保持净利润高增速

作者:格隆汇 风吹草地见牛熊

3月26日,世茂房地产在香港召开了2018年全年业绩发布会。

一、签约额增长超七成,增长率创历史新高

2018年,集团实现营业收入855.1亿,同比增长21.4%;其中物业出售的收入809.0亿,同比增长21.1%。毛利润269.5亿,同比增长25.8%;核心利润117.3亿,同比增长25.3%;每股盈利为2.647元,同比增长13.9%;全年股息每股120港仙,同比增长20%。

收入体量大幅上升的同时,集团盈利水平也进一步提高。2018年,集团实现毛利率31.5%,同比上升1.1pct;股东应占核心净利润率14.6%,同比上升0.6pct。

从实际物业出售情况来看,2018年签约额1,761.5亿,同比大幅上升74.8%,签约面积1,068.7万平方米,同比大幅上升76.3%。目标完成率125.8%,超额完成361.5亿。

2018年,集团的业绩增长率创历史新高。

二、土储高价值低成本

截至2018年末,集团权益的总土储约5,538万平方米。仅2018年一年间,集团新增96块土地,总价值823亿,总计容面积1,615万平方米,土储总量丰富。

土储布局方面,从城市线分布来看,2018年新增土储主要布局于一二线城市及强三四线城市,这些区域占新增总土储总价值超八成。至此,集团的土储遍布87个城市,共264个项目,货值超过9000亿,在全国热点区域均布局充分,核心城市的进驻率高达73%。从城市群分布来看,集团紧跟国家级战略,在长三角、大湾区、福建区域的土储价值分别超过2,000亿,而在京津冀地区的土储价值则超过1,600亿。集团的土储布局都在寸土寸金的的地方,确定性强且价值高。

尽管集团的土储都集中于热点地域和战略重地,但集团严格控制了土地获取成本。平均的土地成本为5,386元/㎡,仅占当期签约平均价格的32.68%,成本优势突出,保证了集团的利润空间较大。

三、财务结构健康,债务成本低

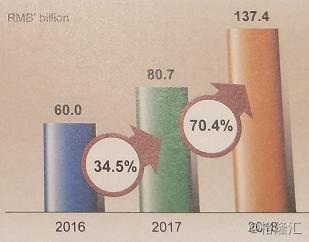

财务状况方面,集团资金面良好。首先,销售回款持续攀升。2018年销售回款达1,374亿元,同比大幅上升70.4%,回款率稳定在78%以上。另外,截至2018年末,账面现金大幅增长50.2%至495.8亿元,而未动用的银行及金融机构等融资额度约人民币400亿元。现金流充裕。

图:销售回款攀升至新高

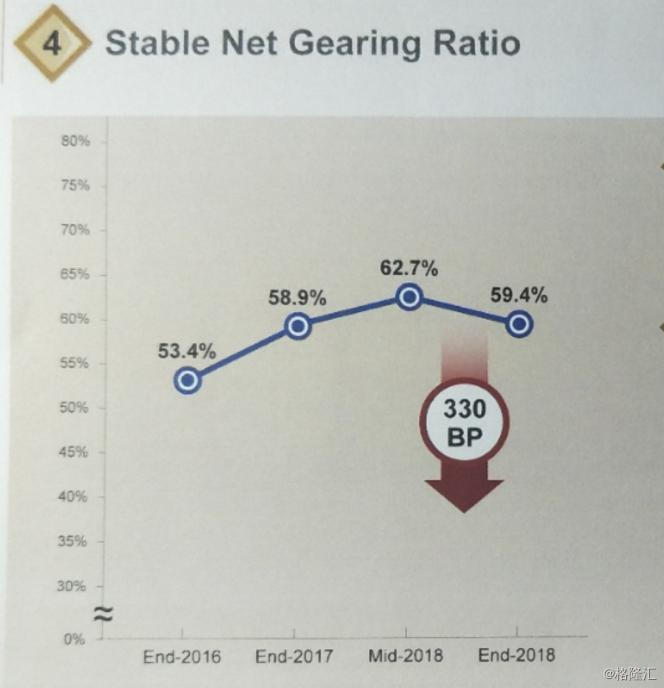

而债务方面,截至2018年末,集团总借款为1,091.3亿元,同比上升24.7%。尽管总借款上升,但净负债率仍维持在较低水平。2018年末,集团的净资产负债率为59.4%,连续七年维持在60%左右。若考虑到酒店的评估为增值,2018年末调整后的净负债率大概在50.8%的低水平。

图:历年净资产负债率

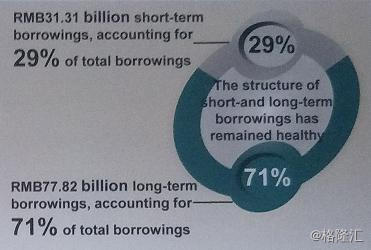

另外,从债务期限来看,长期借款为778.2亿元,占比71%,短期的借款人民币313.1亿元,占比29%,长期借款占绝对优势,集团没有短期还款压力;从融资渠道来看,集团积极地拓宽境外的债券市场,实现境内和境外融资渠道并举,通过多元的融资渠道降低资金获取成本,使集团的融资成本保持5.8%,低于行业平均水平。由于良好的财务情况和债务水平,国际评级机构穆迪将世茂Ba2评级展望由稳定调升至正面。

图:债务以长期借款为主

四、问答环节

1、世茂比较重仓在传统的长三角、海西区,这两个区域的弹性比较大,怎么看待2019年这两个区域的销售情况?

答:实际上,长三角的确是我们比较重要的一个市场,而海西区域,我们在福建已经连续多年的第一,其中在福州、泉州等很多福建的城市都是销售第一的。我们不仅是这两个传统的区域会比较强,在大湾区,特别是深圳和广州,我们今年的可售资源超过300亿,也是很大的金额;香港还有两个楼盘,合计600多亿的货值。所以集团明年在大湾区合计可能有千亿的货值,而且利润很高。我们香港的土地成本很低,所以未来两年香港的项目推出来,集团的利润率和销售均价都会提升很大。因而世茂不仅仅是在长三角,在福建、在大湾区、在中西部也有很多的投资,总体比较均衡的。

2、简单算了一下,2018年跟2017年销售权益销售比起来,同比略降。在结算的时候怎么保证2019年的核心净利润同比2018年继续提升?

答:2017年的销售增速是同比增长50%,2018年的销售增速是同比增长75%。2018年的销售比较多会在今年入账,所以今年的入账总金额应该比去年要多不少。今年集团可能毛利率会下降一点,但我们有把握保持毛利率在30%左右,所以今年的核心利润肯定要超过去年。而实际上我们用的还是比较保守的会计制度。现在新的会计结算实际上也不需要房产的交付了,只要完成一定比例付款也可以提早结算。

3、利润上下半年的表现存在差异,能不能从19年的中期开始就可以看到明显的盈利增速?

答:上半年和下半年对比,肯定是下半年增速会大一点,上半年肯定也会有增速,只是没下半年增速大。地产行业基本都是这样,存在季节性,下半年销售比上半年多。基本上60%的收入都在下半年,因为下半年交房量也会比较大,入账基本上也是下半年更多。行业平均的上下半年收入比是四六左右。

4、集团的债务评级往好的方面走。在哪些情况下,评级机构可能会把集团的评级涨到投资级?

答:最重要是两个因素,一是销售和销售回款增长,更重要的是资产上有一些体现。比方说我们的酒店分拆上市。我们的酒店业务毛利是31%,相信我们上市的时候会做到35%,应该是行业的最高水平。如果我们分拆上市,集团的评级应该上升。又比如说高毛利项目的推出,评级也会上去。

5、关于SG&A的控制,因为今年一个季度看所有的开发商放出来的业绩营销费用都是有所增加的,但是世茂的控制得很好,想了解一下具体情况,还有2019年、2010年能不能维持。

答:集团2018年的这部分费用包含酒店业务的话,是3%以内,因为酒店会产生很多折旧费用。如果对比无酒店业务的地产公司,扣除掉酒店业务的折旧费,集团的费用仅占收入2%出头,包括了销售费用加上奖金加上管理费用。这个费用率应该是行业最低的。

我们这几年,做了很多标准化的产品,我们严加费用控制,包括推广方面、前端产品的投入方面等。所以未来几年在这个框架内,变动幅度也不会很大。目前,集团的的费用水平对比行业较低,我们有望能进一步在销售额逐步增加的情况下,进一步下降费用。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。