渤海银行:坐拥豪华股东阵容,赴港上市或受关注

来源:格隆汇

近年来,港股上市的银行多为城商行,而近期即将到来一位"稀客",也就是渤海银行。作为未上市全国性股份行中仅剩的三家银行之一,此次渤海银行率先登陆港交所,有望引来资本关注。

1、背靠多元化股东,高起点、高成长

回顾渤海银行的发展历程,可以用高起点、高成长来概括。

起点之高在于渤海银行从成立伊始就注入了与众不同的基因。早在2005年12月,包括天津泰达控股、渣打银行(香港)、中国远洋运输、国家开发投资公司、宝钢集团、天津商汇投资及天津信托在内的七名发起人共同发起成立了渤海控股。而这其中,外资股东渣打银行的进入成为亮点,这也正是渤海银行与其他中资商业银行的迥异之处,其成为中国唯一一家外资银行参与发起设立的全国性股份制商业银行。与此同时。渤海银行也是1996年至今国务院批准新设立的唯一一家全国性股份制商业银行。

在渤海银行成立过程中,渣打银行在为其搭建管理体系发挥了重要的指导作用,其曾派出了近100人的团队全面深度参与渤海银行的筹建工作和初期的经营,因此双方在管理体系、企业文化、风险控制等诸多方面存在着共同的基因。与此同时,双方也在不断深化合作。值得一提的是,今年5月15日,渣打银行还与渤海银行签署战略合作协议。根据协议,双方将发挥各自优势,加强在国际领域,尤其是"一带一路"沿线市场的业务协同和发展;此外,双方还将进一步合作助推人民币国际化进程。

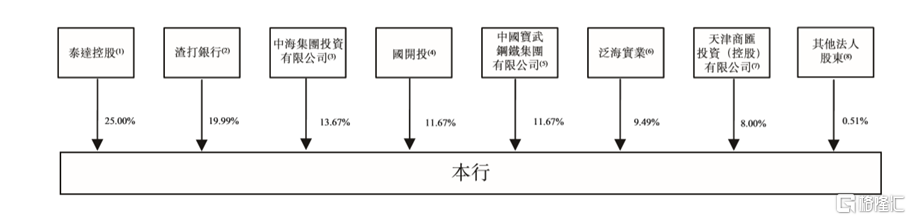

渣打银行作为进入中国内地最早、经营历史最悠久的外资银行,其占有渤海银行19.99%的股权,其为渤海银行注入了外资基因,也赋予了扎实的运营根基。与此同时,渤海银行也有着庞大且多元的股东阵容团队,其中央企股东总持股比例为37.01%,地方国企股东持股比例为25.00%,民营企业总持股比例为18.00%。不难看出,渤海银行的股权结构相对来说较为均衡,且各大股东背景实力也均不俗,而这也注定了其从成立之初就享有诸多优势资源。

也正是得益良好的根基和过硬的背景,渤海银行在成长过程中一直保持着快速奔跑的姿态。其仅用了14年就设立245家机构网点,相当于平均每年新设超过两家一级分行,由此完成了全国重点区域和城市的战略布局。截至2019年底,渤海银行已经拥有33家一级分行(包括直属分行)、30家二级分行、127家支行、54家小区小微支行,并设立了香港代表处。此外,公司资产规模也实现了快速扩张,截至2019年12月31日,渤海银行的总资产达11,169亿元人民币,较2017年1月1日增长30.5%,与全部全国性股份制上市商业银行相比位居第三位。另外按截至2018年12月31日的一级资本计,渤海银行在《银行家》公布的"全球银行1000强"榜单中排名第178位,并在所有上榜中国银行中名列27。

2、资产质量优良,盈利能力行业领先

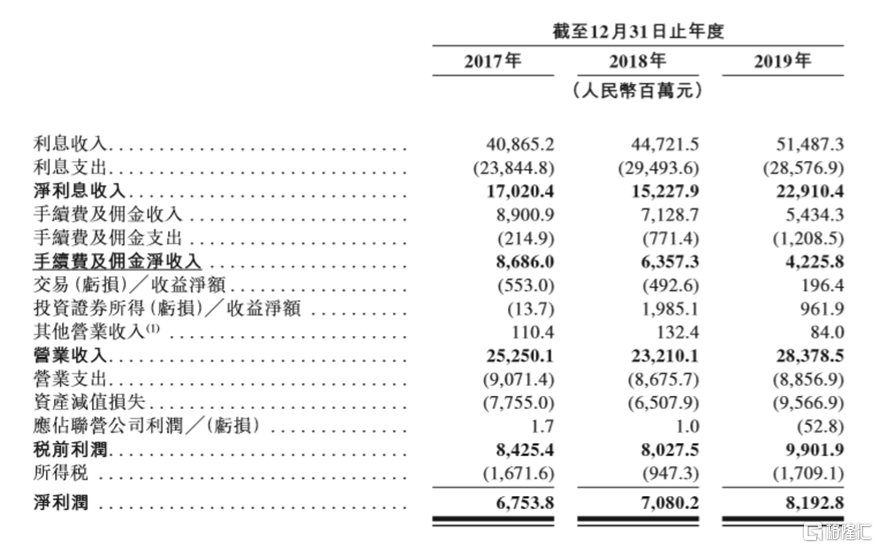

近年来,尽管面临宏观经济下行压力,银行业整体营收增速普遍下滑,在这一背景之下,渤海银行的盈利能力仍然保持在行业领先水平。招股书数据显示,2017-2019年,渤海银行分别实现净利息收入170.2亿元、152.27亿元、229.10亿元,与此同时,实现净利润67.54亿元、70.80亿元、81.93亿元。单从2019年来看,当年渤海银行实现净利润同比增速为15.7%,在全部全国性股份制上市商业银行中排名第一位,与此同时,2019年实现加权平均净资产收益率达13.71%,在全部全国性股份制上市商业银行中排名第三。从过往业绩表现不难看出,渤海银行始终保持着稳定的增长态势,展现了不俗的经营实力。

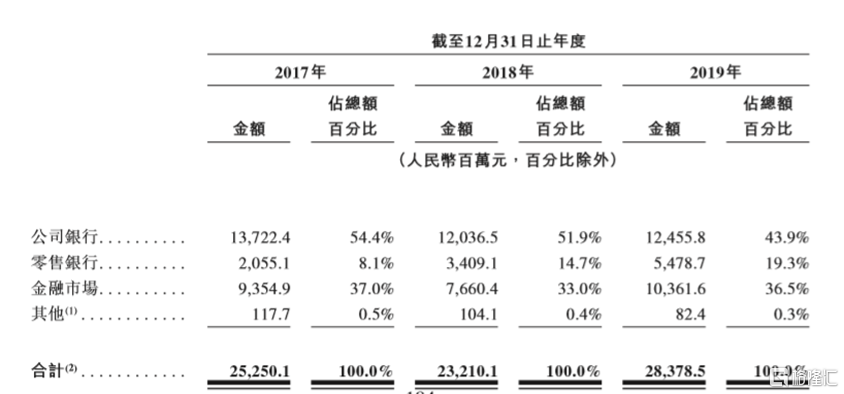

渤海银行主要业务条线包括公司银行业务、零售银行业务及金融市场业务,2019年三大分部营收占比43.9%、19.3%、36.5%。近年来,不论是在公司业务端还是零售市场,渤海银行的业务发展都展现了较为强劲的发展势头,增速处于行业领先地位。

招股书显示,公司银行客户快速增长,从2015年1月1日到2019年12月31日增长了43%。2017-2019年,公司贷款分别达到3,434亿元、3,844亿元、4,652亿元,年复合增长率达16.4%,在12家全国性股份制商业银行之中位居第一。

在零售端,截至2019年12月31日,渤海银行零售贷款总额达2,334亿元,2017-2019年复合增长率为40.2%,与全部全国性股份制上市商业银行相比位居第二。零售贷款利息收入则由截至2017年末的44亿元增加到截至2019年末的125亿元,年复合增长率为69.3%,位居全部全国性股份制上市商业银行第一。

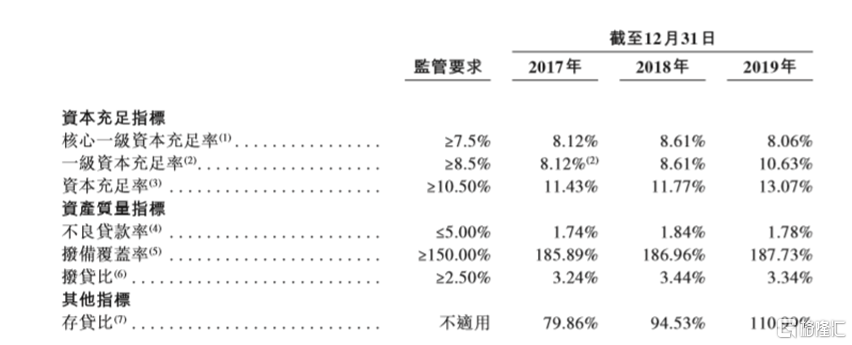

业务快速增长的同时,渤海银行保持着优良的风控能力。从资产质量来看,2017-2019年,渤海银行不良贷款率分别为1.74%、1.84%和1.78%,从2019年来看,当年度中国商业银行的整体不良贷款率为1.86%,渤海银行的表现处优于行业整体水平。与此同时,拨备覆盖率方面,2017-2019年,渤海银行拨备覆盖率分别为185.89%、186.96%和187.73%,与全部全国性股份制上市商业银行相比,三年来拨备覆盖率均位居第四,排在行业前列。此外,2017-2019年,拨贷比分别为3.24%、3.44%和3.34%,与全部全国性股份制上市商业银行相比分别位居第四、第二及第二,表现同样优异。总体来看,渤海银行资产质量呈现显著向好的趋势,在国内经济增速放缓的大环境下,其在风控方面的表现仍然可圈可点。

3、持续强化科技基因,战略出击金融科技

当前,伴随区块链、大数据、人工智能等新兴技术在金融领域的不断渗透与应用,金融科技在全球范围内正呈现蓬勃发展之势。作为一家年轻的全国性股份制商业银行,渤海银行没有传统银行的沉淀包袱,在金融与科技融合领域展现了锐意进取的一面,其致力于将自身打造成为富有新生代特色的科技生态银行。

渤海银行重塑银行业务和服务模式,将其核心业务和服务嵌入合作平台的业务流程中,打造了共建、共享、共赢的"线上渤海银行"开放生态银行体系。透过这一模式,渤海银行拓宽了获客渠道和业务机会,有效的驱动公司业务快速增长。

结合数据来看,截至2019年底,渤海银行平台业务合作平台数量已超过100家,2019年通过各种已有场景获得的在线用户达28.15万户,线上平台的合计交易量达到420亿元。

互联网时代讲究"唯快不破",银行业开始向"敏捷"转型。作为一种创新组织形式,敏捷组织打破条线割裂、层级森严的传统组织架构,在稳定性与灵活性之间实现完美平衡。渤海银行深化生态银行体系建设的同时亦坚持以金融科技打造"敏捷银行",其不仅在业界率先提出敏捷银行的概念,同时还成立了首个敏捷银行实验室,积极探索银行业敏捷转型,提升数字化服务实体经济能力。其以数据和技术为核心驱动力,规模化解决客群痛点,通过敏捷响应、快速迭代为客户提供智能、便捷、高效的服务。在科技赋能之下,其有效的提升了渤海银行的业务响应速度,提升了客户体验和粘性,同时也有力支撑银行高效运营,高质量的发展。

截至2019年,渤海银行电子渠道及自助银行设备的交易替代率达到约99.5%,电子渠道累计客户数达到351.33万户,电子银行交易规模累计达到3.73亿笔、累计交易金额达到7.4万亿元。

在组织形式上,渤海银行亦不断推动组织架构升级,锻造适应金融科技发展的组织形式,全面服务科技创新。大中 台开放生态银行组织模式实现了资源集中化,流程高效简洁化,有力撬动了银行的创新机制。借助组织体系的升级再造,也进一步驱动渤海银行科技能力的提升,同时有效反哺公司的业务经营,驱动长远发展。

渤海银行核心科技能力不断增强,在行业内也得到了充分认可。2018年,渤海银行荣获"中国金桔奖-最佳金融科技服务奖"、"金融科技及服务优秀创新奖评选-管理创新突出贡献奖"、"中国电子银行金榜奖-最佳个人网上银行奖"等奖项。2019年,荣获《21世纪 经济 报道》"年度金融科技银行"荣誉。

4、结语:疫情之下彰显担当,港股上市谋划未来

今年,一场突如其来的新冠疫情,打乱了不少企业的发展节奏,在这样的背景下,渤海银行仍然踏上了赴港上市的征途。考虑到公司有着覆盖广泛的全国网络业务布局,同时在线上端也有着强劲的业务能力,整体而言,此次疫情对公司的影响有限。而近年来渤海银行也在积极补充资本,增强抗风险能力,此次上市也进一步拓宽了资本补充渠道,对于渤海银行扩张信贷投放、改善治理结构、提升品牌影响力都将有着重要意义。

值得一提的是,作为一家具备高度社会责任感的全国性股份制商业银行,面对此次疫情,渤海银行也在主动担当作为。早在疫情发生之初,渤海银行就通过红十字会向湖北省捐款2000万元人民币,全力支持抗击新型冠状病毒肺炎疫情。与此同时,公司还推出多项暖心服务措施,保障与疫情相关各方的金融需求得到满足,不论是"抗疫勇士贷"的推出获得市场高度赞誉,还是借助自身线上银行优势和科技服务能力,全天候响应客户需求,赢得客户青睐。渤海银行在此次疫情中,充分发挥有温度的敏捷银行效应,以最快的效率保障了抗击疫情所需的金融服务,并也进一步展现了自身的核心竞争力。而透过对科技领域的持续探索,渤海银行强化了自身的风险管理,提升了经营效率,打开了新的成长边界,伴随后疫情时代,"线上经济"进一步朝着金融领域拓展,渤海银行的长期成长价值还将得到进一步确认。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。