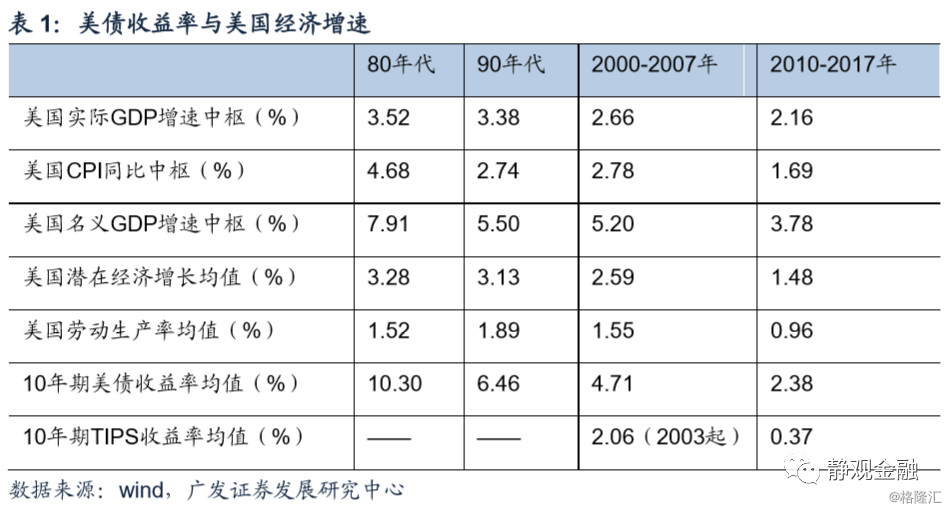

【广发宏观】怎么看美债?

作者:广发宏观郭磊团队

编者按:周二(4月24日)纽约尾盘,美国10年期基准国债收益率涨2.44个基点,连续第六个交易日上涨,报2.9995%,为2013年12月31日(当天纽约尾盘报3.0282%)以来纽约尾盘最高位,盘中交投于2.9547%-3.0014%区间,逼近2014年1月8日盘中高位——当天最高位3.0080%。

正文:

近期美债收益率再次大幅走高,10年期美债收益率已接近3%,短端美债收益率也已显著超过目前美国基准利率水平。短期而言,我们认为这一走势反应了市场对于通胀的预期。若未来1-2年原油价格继续攀升、通胀(预期)进一步加强,美债收益率是否会连创新高?

我们认为美国国债收益率反映美国实际经济增速、通胀补偿以及全球市场的安全资产需求(至少包含了配置需求和避险需求两个方面)。简言之,美债收益率主要由美国名义增长和全球金融市场供需决定。事实上,美联储货币政策取决于美国经济、同时也影响美债供需,进而影响甚至决定美债收益率走势。

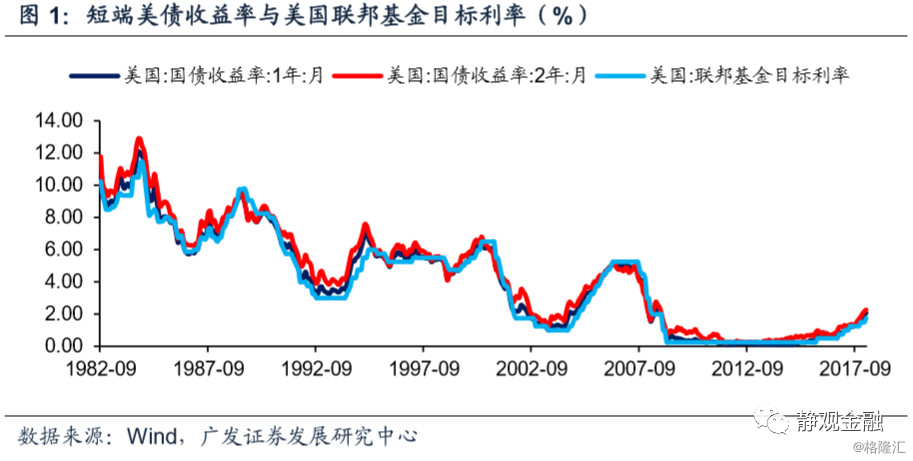

短端利率取决于货币价格工具。预计本轮美联储加息周期或将于2019年下半年结束,届时基准利率或在3%左右。由加息周期看短端美债收益率,预计明年1-2年期美债收益率高点或略在略高于3%的位置。

长端美债收益率或受美国名义增长及美联储缩表两因素影响。预计2018年10年期美债收益率高点或略高于3%,2019年10年期美债收益率高点则有望攀升至3.3-3.7%区间。

再谈美债的定价因素

我们曾在报告《美债收益率究竟反映了什么?》中指出,一国国债收益率大致取决于三个因素:资本回报率(实际经济增速)、通胀补偿以及风险溢价(国别信用风险)。作为全球资产定价基准之一,美国国债收益率则反映了美国实际经济增速、通胀补偿以及全球市场的安全资产需求(至少包含了配置需求和避险需求两个方面)。简言之,美债收益率主要由美国名义增长和全球金融市场供需决定。

事实上,美联储货币政策取决于美国经济、同时也影响美债供需,进而影响甚至决定美债收益率走势。但短端美债收益率对于美联储货币价格工具更敏感,长端美债收益率则对美联储数量型工具或供需因素更为敏感。

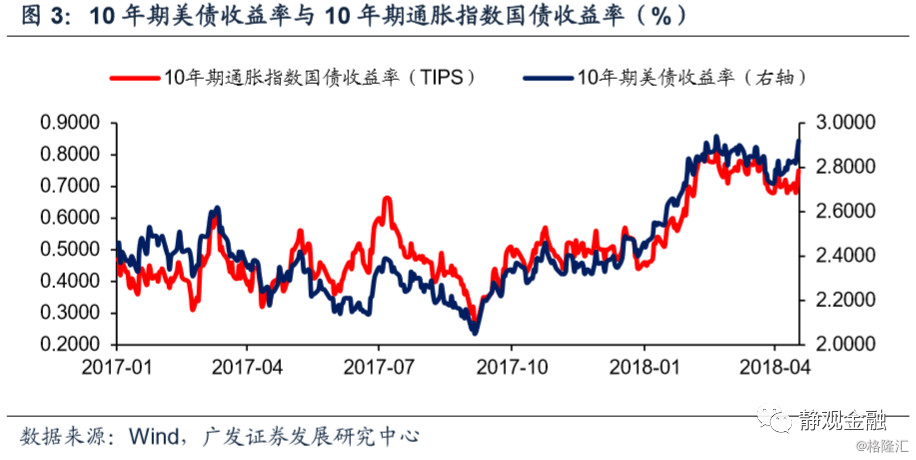

近期美债收益率为何再度上升?通胀仍是主因

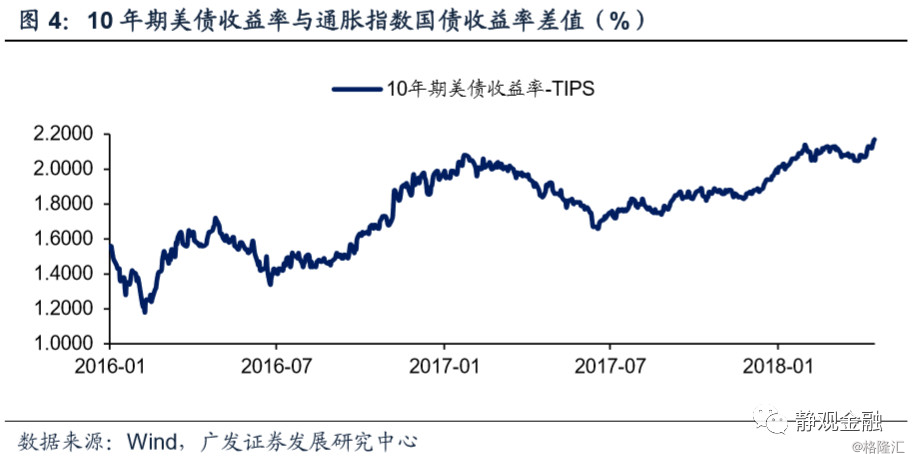

图3所示,如果说年初10年期通胀指数国债收益率(TIPS)与10年期美债收益率共同大幅走高,反映了市场同时“上调”了美国实际经济增长和通胀预期;那么近期10年期美债收益率抬升速度显著高于TIPS,大概率表明通胀预期或是推动本轮长端美债收益率走高的主因。

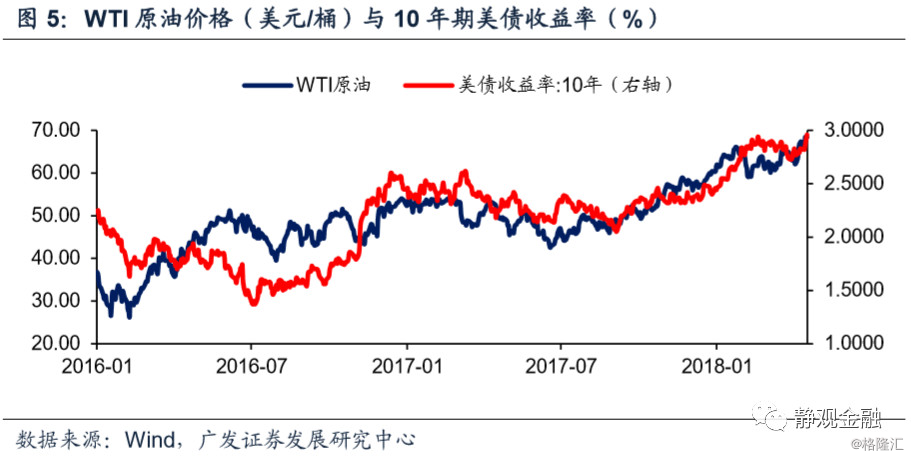

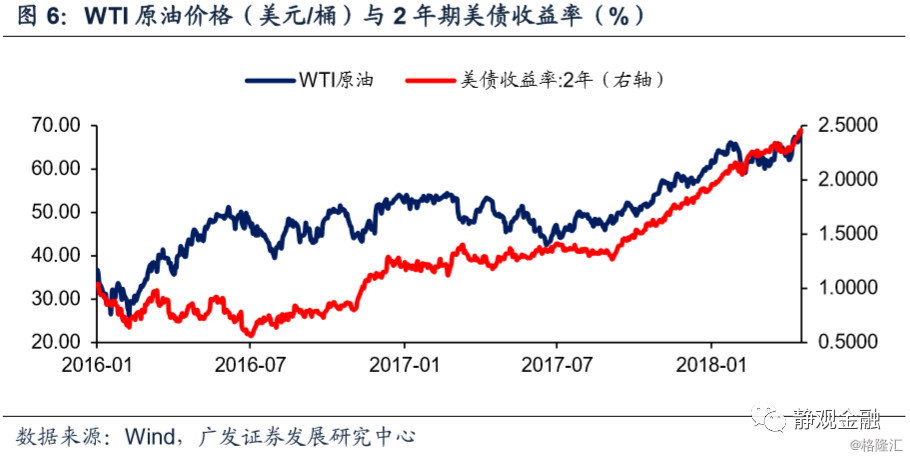

我们既可以看到10年期美债收益率与TIPS差值反映的市场通胀预期近期出现大幅上行,并且也可以看出近期长端美债收益率与原油价格走势具有较强的同步性。

往后看,正如我们在报告《再谈原油:风险偏好、供需、中东摩擦三重利好》中阐述的,2019-2020年全球原油或将出现供给不足,除非全球经济出现大幅下行风险,否则油价继续攀升仍为大概率。一旦如此,是否说明美债收益率仍有较大的上升压力?

从FED加息周期看短端美债收益率

短端利率取决于货币价格工具。预计本轮美联储加息周期或将于2019年结束,届时基准利率或在3%左右。由加息周期看短端美债收益率,预计明年1-2年期美债收益率高点或略在略高于3%的位置。

历史上加息周期启动及结束的信号

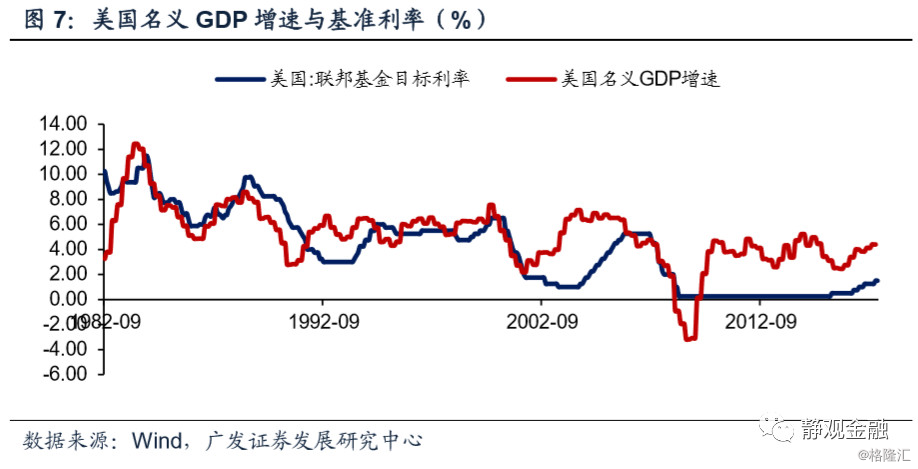

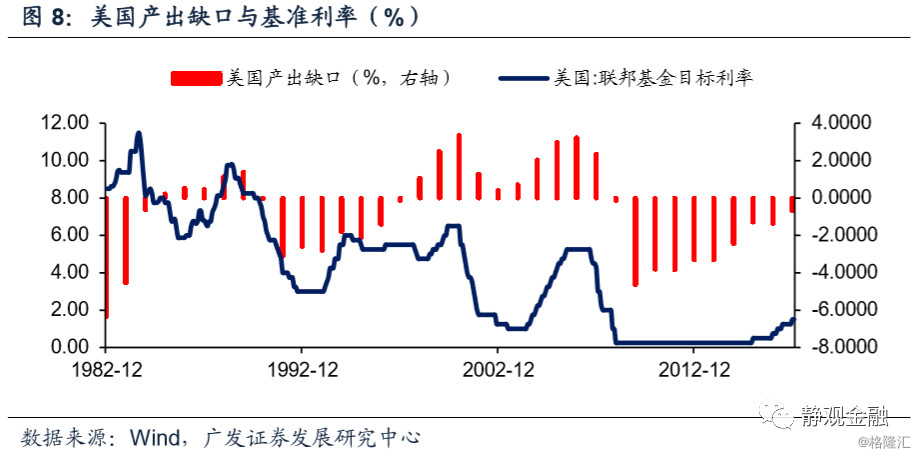

从美国联邦基金目标利率与名义GDP增速及产出缺口的关系来看,金融危机前的每一轮加息都启动于经济由复苏向过热切换之际,结束于经济滞胀向衰退过度之际。简单看,就是通胀出现上行压力时加息,经济受到掣肘的时候结束加息。

但本轮加息周期与往次略有差异,参考名义GDP增速来看,本轮加息启动于阶段性经济低点,而非经济回升期;以产出缺口为参考系,本轮加息较为滞后(相对90年代加息启动时的产出缺口水平)。

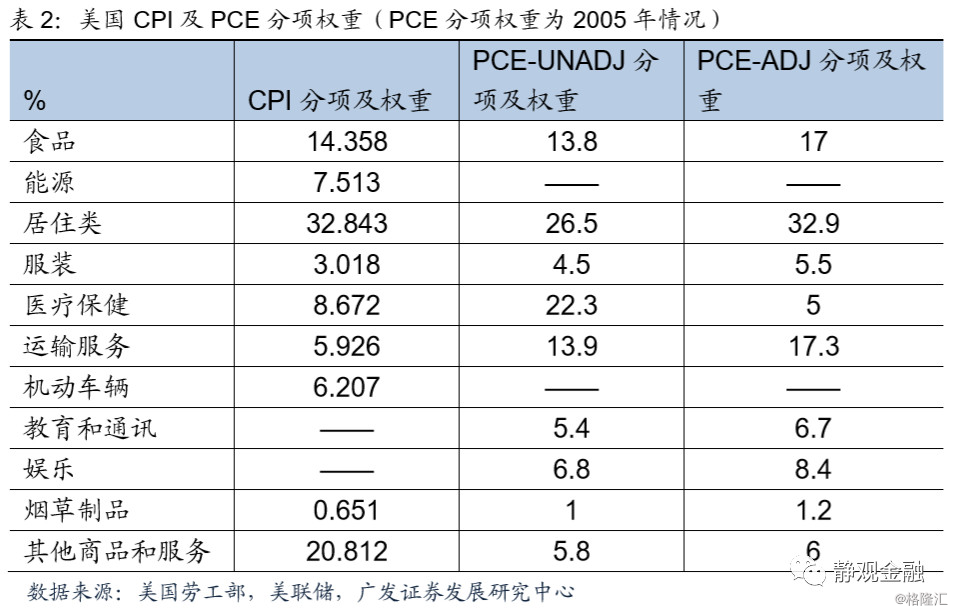

本轮加息的异常或与两个因素有关:一是2014-2016年间美国的低输入型通胀;二是美联储货币政策目标的变化。从前者看,金融危机后中国成为美国最大的贸易伙伴国,而此前为欧盟及加拿大,这给美国带来了低输入型通胀福利,叠加页岩油技术,使得2014-2016年美国几无通胀压力,甚至略有通缩风险;从后者看,1994年之前美联储以M2增速为货币政策目标,随后目标转为通胀,金融危机后美联储将其货币政策目标修正为失业率和核心PCE,而核心PCE与CPI的口径存在明显差异。

综上所述,美联储一般在通胀出现上行压力时加息,经济受到掣肘的时候结束加息。此外,我们可以理解为CPI口径通胀走势(前景)影响了加息周期的起终点,核心PCE则决定美联储加息幅度。

美联储本轮加息周期或将于2019年下半年结束

根据前文,本轮美国加息周期何时结束大概率取决于美国经济何时出现下行风险——滞胀向衰退过度。我们认为这一时点或出现在2019年下半年。

2018年美国经济或处于“复苏→过热”阶段。正如我们在报告《美国:资产估值拐点与经济拐点探讨》中阐述的:2018年美国经济至少存在三点提振因素:房地产补库存、包括税改在内的新政红利进一步提振美国企业资本开支以及个人可支配收入增加对于消费的拉动。2017年美国实际GDP同比增长2.3%,我们预计2018年有望升至2.5-2.8%(单个季度高点或达到2.8-3.0%)。

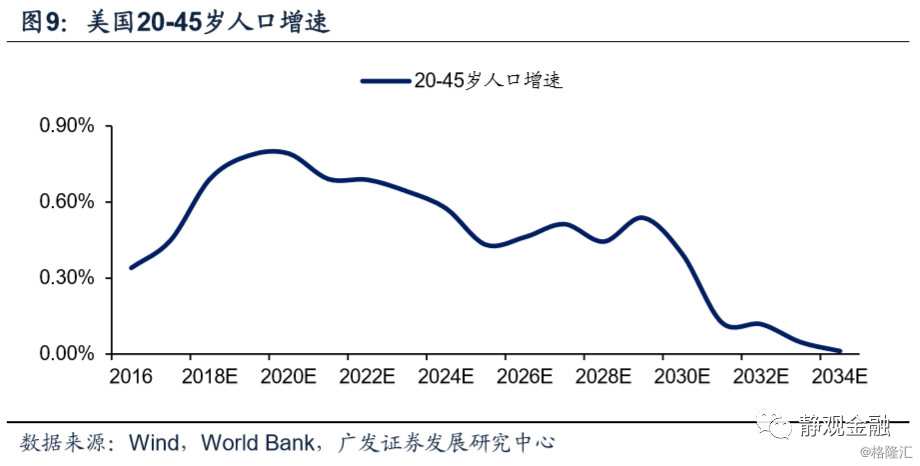

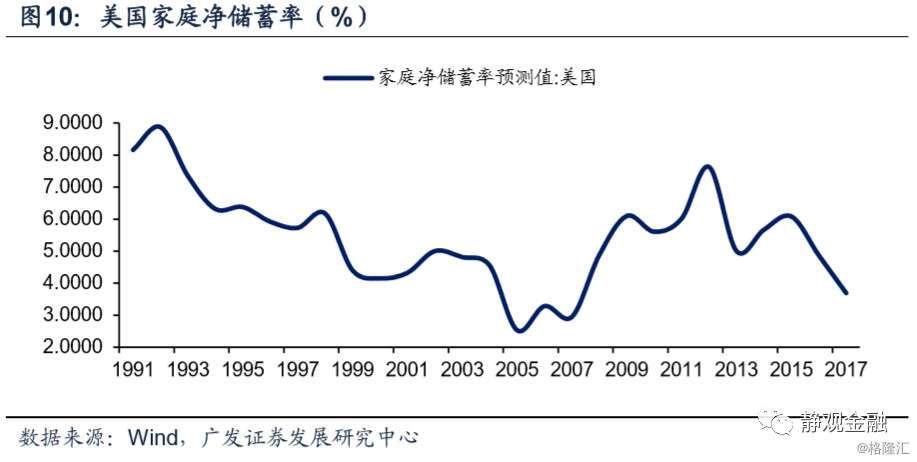

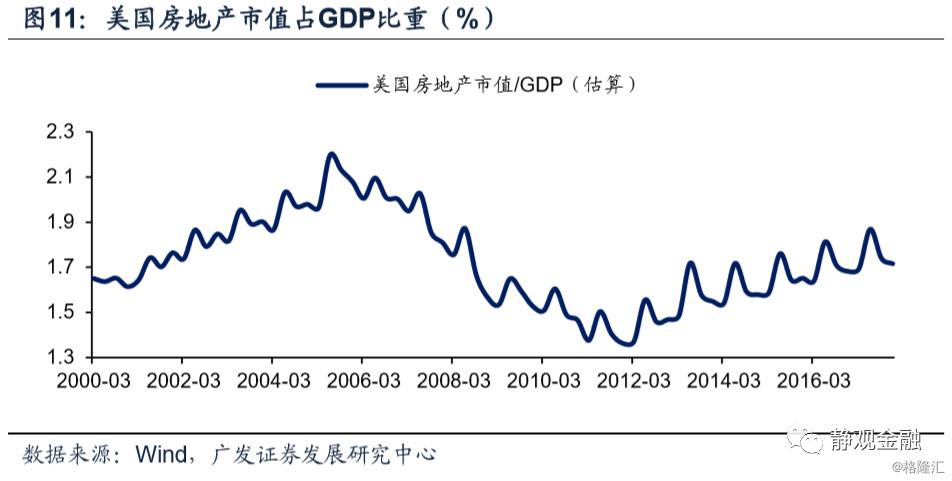

2019年美国经济大概率存在滞胀风险,2020年不排除经济衰退可能。我们同样在报告《美国:资产估值拐点与经济拐点探讨》中指出2019年美国经济或面临滞胀风险、2020年存在衰退可能,三点理由:1、美国中青年龄段人口增速在2020年达到峰值后将再次大幅回落;2、房地产加速上行期过后,2020年前后美国家庭净储蓄率或再次降至历史低位,彼时美国房地产市值占GDP比重也可能重回高位;3、税改和或有的基建计划将使得美国通胀存在大幅上行风险,进而带动长端利率走高,中期将带来对美国实体投资的约束。

本轮美联储加息周期或结束于2019年,届时基准利率或在3%附近。基于三点理由我们认为美联储本轮加息周期大概率在2019年结束:1、历史上FED加息周期往往在经济从滞胀期向衰退期过渡的阶段结束;2、本轮加息周期略有提前,因此大概率在滞胀期尾声就会结束;3、预计2019年美国进入滞胀阶段,2020年存在衰退风险。

按照“美联储仅在季度议息会议中上调基准利率,每次25bp幅度”的经验线型外推,若明年加息周期结束,则届时基准利率或在3%附近。

2019年短端美债收益率高点或略高于3%

如前文图1所示,历次加息周期接近尾声之际,1-2年期美债收益率往往与基准利率持平或略高于基准利率。进而我们判断明年1-2年期美债收益率高点可能在略高于3%的位置。

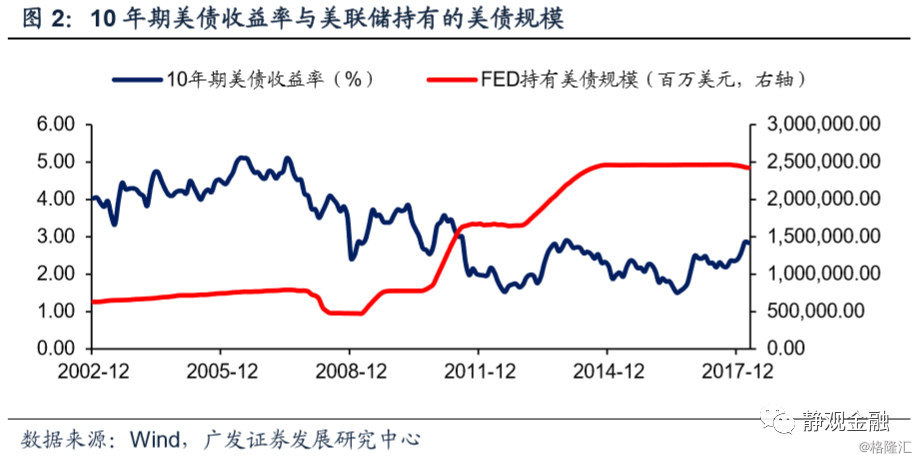

由名义增速及FED缩表看长端美债收益率

长端美债收益率或受美国名义增长及美联储缩表两因素影响。预计2018年10年期美债收益率高点或略高于3%,2019年10年期美债收益率高点则有望攀升至3.3-3.7%区间。

10年期美债收益率:周期项反映名义增长;趋势项反映供需结构

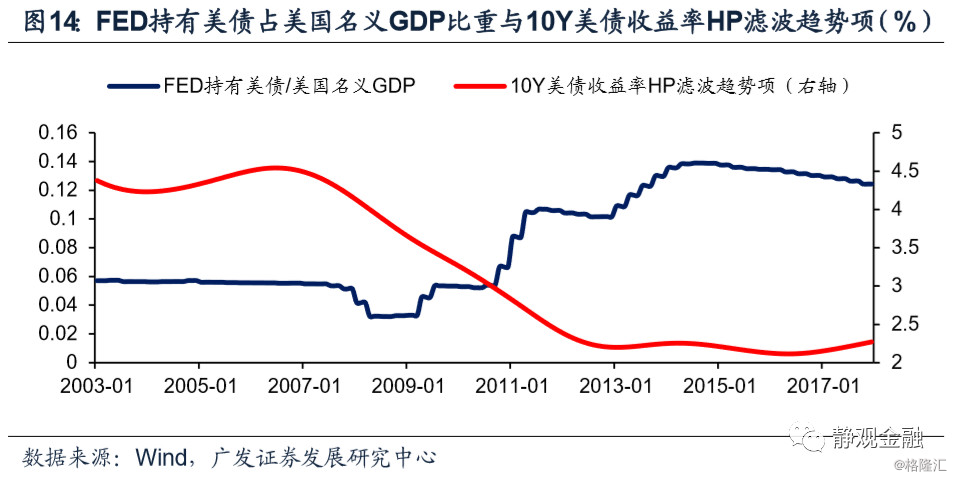

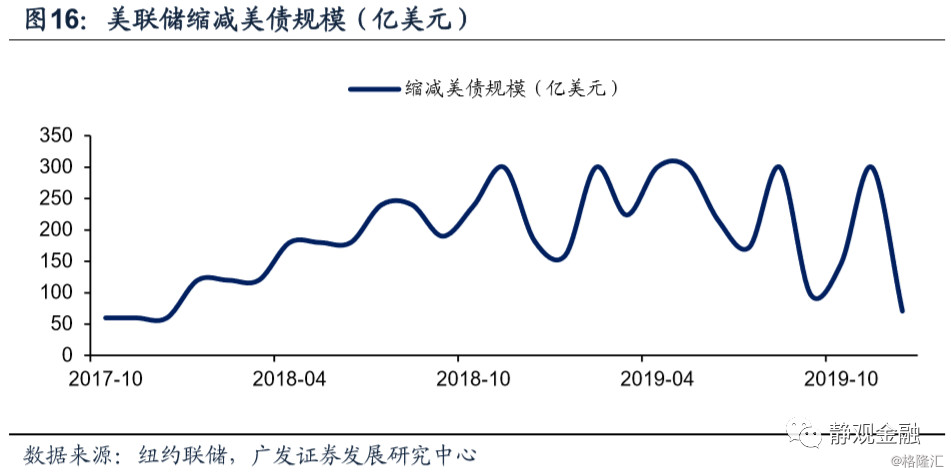

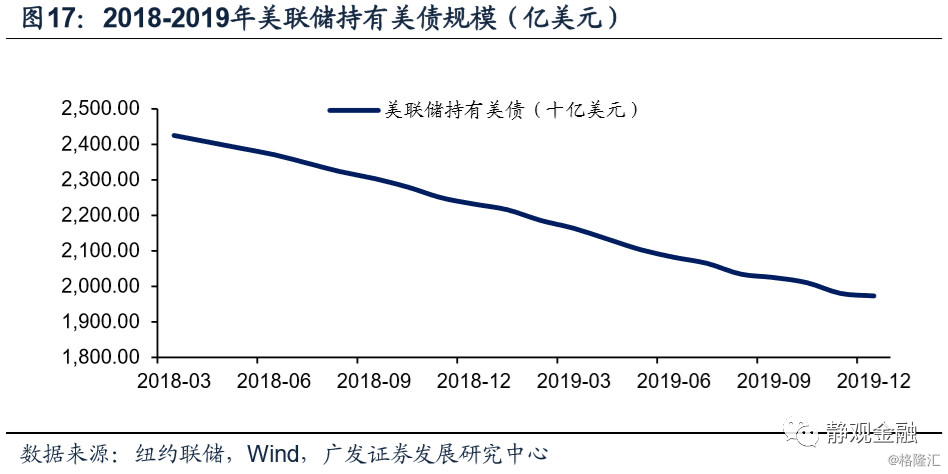

如前文所述,10年期美债收益率由美国名义增长和全球金融市场供需决定。金融危机后,全球美债供需的核心变量是美联储扩表、缩表及其持有美债久期,当然还包括欧日等非美央行的数量型货币工具等。

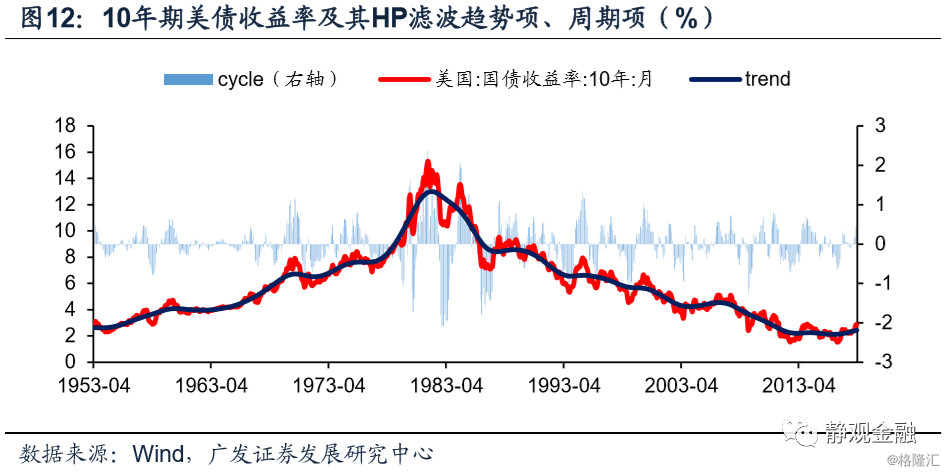

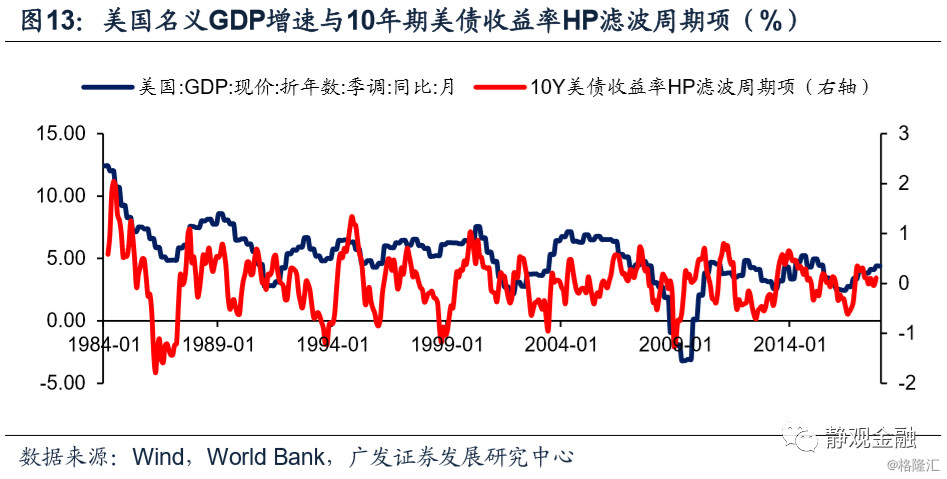

我们对10年期美债收益率进行了HP滤波,其结果大致表明10年期美债收益率的周期项在一定程度上可由美国名义增长甚至原油价格解读,但10年期美债收益率周期项经常领先于名义增长;金融危机后,10年期美债收益率的趋势项则与美联储扩表、缩表以及持有美债久期变化有关。

10年期美债收益率高点:2018年或略过3.0%;2019年或在3.3-3.7%

按照目前我们对于美国经济名义增长的预估,今明两年10年期美债收益率周期项高点或可回升到0.5-0.8%。今年10年期美债趋势项或可对标2012年,2019年则可对标2010年底到2011年初。若对周期项和趋势项进行简单合并,则年内10年期美债收益率高点落在2.7-3.1%区间,2019年可能落在3.3-3.7%区间。考虑到市场情绪因素,预计2018年10年期美债收益率高点或略过3%。

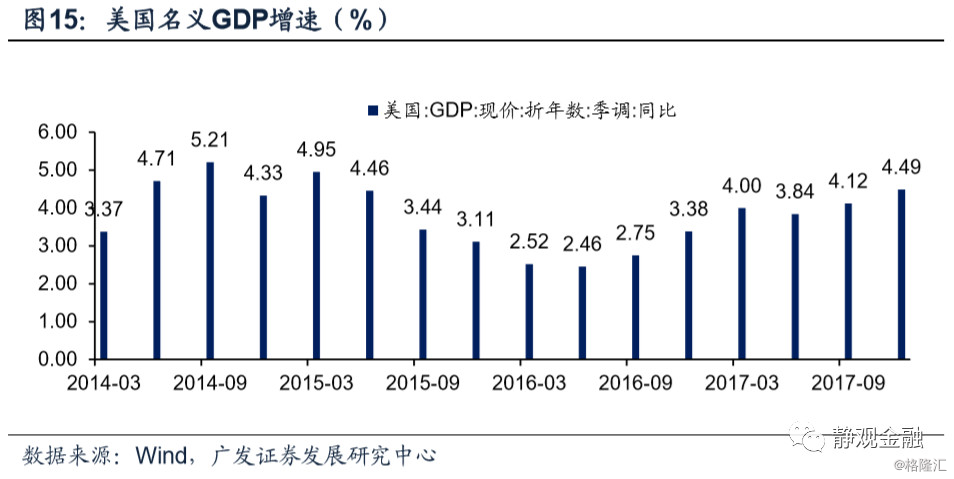

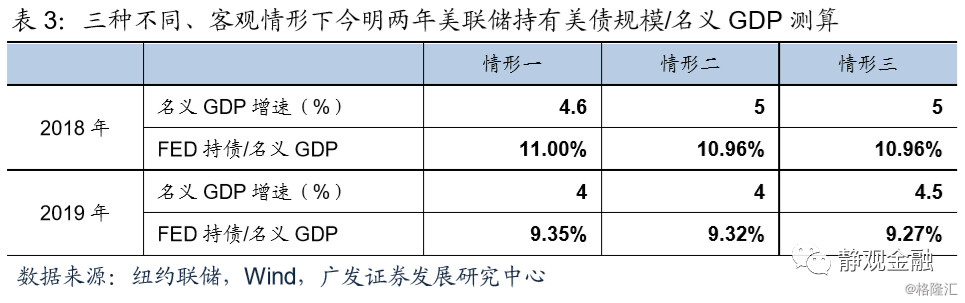

10年期美债周期项:今明两年高点或不低于0.5%。2017年美国名义GDP增速为4.1%。若如前文预期的,2018年美国经济由复苏到过热转化,2019年美国存在滞胀风险,则今明两年美国名义增速的高点或分别落在4.6-5%以及4-4.5%两个区间。过去半年中,在美国名义GDP增速走高(预期)的推动下,10年期美债收益率周期项已由-0.12%上升至0.41%。

金融危机后,美国名义GDP增速高点分别出现在2014年,为4.4%,作为领先指标的10年期美债收益率周期项在2013年底曾升至0.65%;2011年美国经济出现轻微滞胀,当年2月10年期美债收益率周期项曾达到0.8%。按照目前我们对于美国经济名义增长的预估,今明两年10年期美债收益率周期项高点或可回升到0.5-0.8%。

10年期美债趋势项:今年或可对标2012年;2019年或可对标2010年底到2011年初。我们根据三种相对客观、保守的情形可以得到今明两年美联储持有美债规模占美国名义GDP比重或分别降至11%、9.3%。对标该指标的历史数据,2018年10年期美债趋势项可能与2012年相近,2019年则接近2010年底到2011年初水平。2012年10年期美债收益率的趋势项在2.2-2.3%区间;2010年底到2011年初10年期美债收益率趋势项处于2.8-2.9%区间。

10年期美债收益率年内高点或略高于3%,2019年高点或在3.3-3.7%区间。根据上述分析,若对周期项和趋势项进行简单合并,则年内10年期美债收益率高点落在2.7-3.1%区间,2019年可能落在3.3-3.7%区间。考虑到市场情绪因素,预计2018年10年期美债收益率高点或略过3%。

风险提示

(1)原油价格超预期;

(2)美联储货币政策超预期。

来源:静观金融

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。