媒体曝众安网红医疗险“千倍赔付”背后的猫腻

6月30日,业界知名新媒体《环球老虎财经》对外发布一篇标题为《众安网红医疗险“千倍赔付”背后的猫腻》的深度调研文章,引起了各大财经媒体、社会公众的高度关注。

据《环球老虎财经》撰文:2016年8月,众安保险旗下网红医疗保险“尊享e生”横空出世。费率只有传统医疗险的三分之一,保额却高达百万。众安的尊享e生开启了百万医疗险的时代,也率先陷入质疑。

在众安官网上健康险板块中,尊享e生系列涵盖从少儿到成年以及康复医院等多个版本,更有乐活系列,与女性专属、儿童白血病等分类更细的保险品种,覆盖面已是相当完善。购买方便,宣传语感人,多数险种只需几百块的投入就能够在意外患病时拥有百万保额,这对有意投保的人群来说无外乎是极大的诱惑。

图片来源:众安官网·尊享e生新全保成人版

事实上,百万医疗险真的是造福终生的“超性价比”存在吗?有分析指出,“百万医疗险保费较低的原因主要是赔付率较低。”

网红保险名不副实?

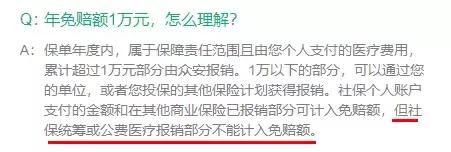

以众安官网健康险模块下“尊享e生·医疗险2017”为例,一般医疗保险金与恶性肿瘤医疗保险金均为300万,然而需要特别注意的是,一般医疗保险金的免赔额为1万元。在众安保险的官网上对于年免赔额1万元有这样的解释:

这意味着赔付的条件是,在保单年度内,属于保障责任范围且由投保人个人支付的医疗费用,扣除社保统筹或公费医疗报销部分,再扣除一万元,剩余超出的部分由众安报销。

根据中国政府网最新数据,2018年1-3月,全国三级公立医院人均住院费用为13196.1元,二级公立医院人均住院费用为5950.0元。

假设投保人持有上海医保,通过医疗费用分担模拟计算器,设定住院费用为13196.1元的平均数,个人现金支付数额仅三千余元,远低于免赔额设定的起点,300万的保额对于一般性疾病而言显然是不大用的上。

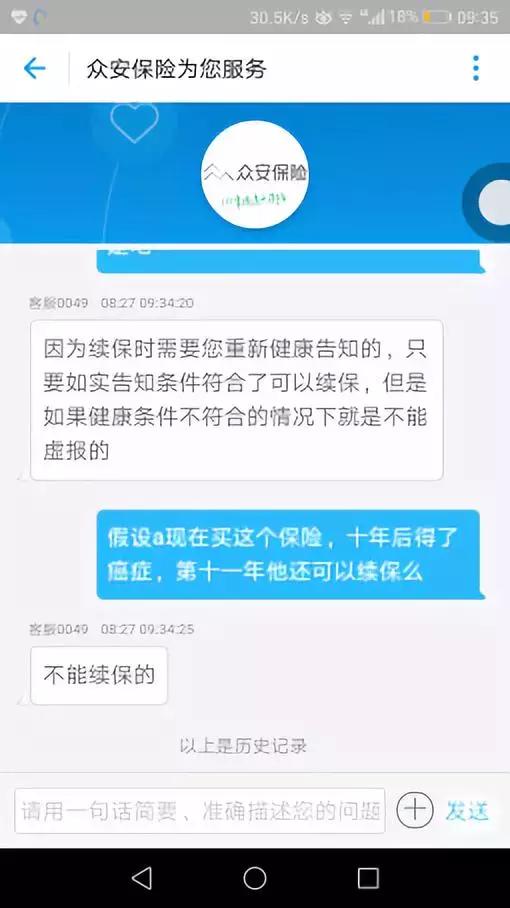

再考虑恶性肿瘤的情况,尽管免赔额为0,然而一年期的保障期限显然对于重疾来说太过于短暂,重大疾病的治疗周期超过一年的概率较大,在超过保障期限后,对于保险公司而言则无需再对后续治疗进行赔付。同时,患病后能否续保也成为争议的焦点。

(有网友曾在咨询客服后得到了不能续保的回复)

众安旗下尊享e生Plus,上线一周就光速下架,有说法称其曾因保额1500万太夸张,被监管叫停。众安官方给出的说法是因技术问题下架。事实上,保障期一年用到1500万的概率极低,1500万不过是噱头而已。

说了那么多,众安的尊享e生仍有一个最大的致命风险:停售无法续保。在互联网时代夺客户的故事中,赔本赚吆喝并不少见。未来产品能否持续,着实难以下定论。对于保险而言,能否续保又显得尤为关键。

6月13日,银保监提示互联网短期健康险续保风险,禁误导宣传“保证续保”。

6月20日,银保监再一次发布针对健康告知的保险消费提示,提示保险消费者,在购买人身保险产品时,不轻信销售人员误导宣传。

随机的承保方?

除众安尊享e生外,支付宝内的“好医保·住院医疗”也为众安保险承保。保险期限同为1年。

支付宝内的“蚂蚁金服精选健康险·好医保”曾为众安独家承保。而今在支付宝的保险板块上,好医保承保公司已经由众安换成了人保健康。据客服所述:现在的好医保,保险公司是众安还是人保健康,是随机的。

尽管众安并没有完全失去支付宝,显而易见的是,曾经由众安独享的支付宝好医保渠道已被瓜分。

2017年健康生态年总保费为人民币12.042亿元,增速为410.4%,向约3,950万名客户提供服务。其中来自尊享e生及蚂蚁金服好医保生态2017年的保费收入达人民币6.41亿元。

值得注意的是,数据显示这三年众安保险通过投资股东的生态系统售出的保险产品分别占同期总保费的99.8%、97.9%、86.5%。众安对股东业务的依赖向来是颇为严重。向生态系统合作伙伴支付的咨询费及服务费也成了众安保险主要经营开支之一。

银保监发完消费提示,再直指违规

2018年5月4日,银保监发布《关于组织开展人身保险产品专项核查清理工作的通知》在即日开始的第一阶段工作中,保险公司需要对自家在售存量产品全面自查并针对问题有效整改,6月30日之前报送至银保监会。监管者的态度明确,即全面彻底、不留死角。其中第24条明确规定:短期健康险不能引入终身给付限额,连续投保等长期险概念。

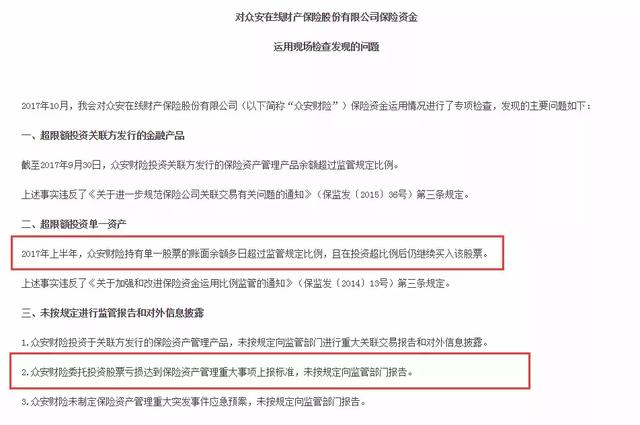

6月28日,中国银保监会连发六道监管函,剑指保险机构违规投资,涉及紫金财产保险股份有限公司、安诚财产保险股份有限公司、安诚财产保险股份有限公司、众安在线财产保险股份有限公司、幸福人寿保险股份有限公司、中华联合财产保险股份有限公司等六家保险机构。

其中,中国银保监会针对众安在线财产保险股份有限公司发布的监管函显示,2017年10月,检查组对该公司保险资金运用情况进行了专项检查,发现该公司存在超限额投资关联方发行的金融产品、超限额投资单一资产、未按规定进行监管报告和对外信息披露等问题。

至于众安财险具持有哪一只股票,委托投资股票亏损达到了几成,监管函中并未予以披露,众安也未对此做出解释。

“荒诞的独角兽”

众安保险全称为"众安在线财产保险股份有限公司",2013年11月6日开业。2017年9月28日,众安登陆H股,一度实现千亿市值。然而,据其最新披露的财报显示,众安却在登陆H股第一个年度即由盈转亏,据其披露的财报显示,2017年全年亏损9.96亿元,2018年一季度亏损4.83亿元。

众安保险的主要发起人是阿里巴巴、中国平安、腾讯等公司,董事长由欧亚平担任。上市前,蚂蚁金服、腾讯和平安分别持有众安保险 16.04%、12.09%和 12.09%股权,三家公司共计持有 40.22%的股权。据其披露的2017年年报显示,蚂蚁金服仍以13.53%的持股比例居于首位,同时马云、马化腾、腾讯、平安保险持股比例均超10%。

图片来源:众安2017年报

作为中国首家互联网保险公司,众安早期推出的"退货险"、"卖家保证金险"、"航空延误险"等特色险种填补了中国保险市场的空白。“退货险”保费收入占比曾高达77%,然而退货险出险率较高,颇难盈利。

对2017年的亏损,众安给出四条原因是:一是计提的未到期责任准备金大幅增加,未到期责任准备金达10.9亿;二是支付给生态合作伙伴的销售手续费、佣金、技术服务费及其他咨询费增加;三是研发投入增加所带来的经营及行政支出增加;四是IPO融资款受港币对人民币贬值影响,导致汇兑损失人民币1.387亿元。

在众安的2017年年报中,人身意外伤害险保费收入14.76亿,同比增幅50%;健康险保费收入9.39亿,同比增幅达358%;保证险保费收入8.18亿,同比增幅58%;信用保险保费收入5.26亿,同比增幅411%;退货运费险,2017年保费收入9.36亿,同比增幅仅为6%。健康险和和消费金融生态的信用和保证保险增长突出,众安起家的险种退货运费险对比之下显得有些增长乏力。

2017年,众安保险综合赔付率达59.5%,较2016年高17.5个百分点。综合费用率为73.6%,较2016年高10.9个百分点。费用率高企的主要原因可能是保险收入规模无法摊薄产品研发、基础设施等方面的巨额投入。

行政及其它费用中的“咨询及服务费”是众安保险最大的一项开支,2016年、2017年分别达到11亿和16亿。 2017年,众安保险综合成本率(综合赔付率+综合费用率)为133.1%,较2016年上升28.4个百分点。

激烈的竞争之下,互联网险种已是各有千秋,新的产品与形态也在不断的出现,众安尊享e生早期的快速成长已成为历史,而对于众安而言,在渠道被挤占,监管严控之下,能否继续依赖过往高增长的险种赚取利润或是未知数。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。