“中国特色估值”,市场会认同吗?谁最可能有戏?

出品 | 价值线

栏目 | 深度

作者 | 风飞扬、阿月

编辑 | 风飞扬

价值线导读

11月21日,证监会主席易会满在 2022 金融街论坛年会上特别指出,要“把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系”,引发了市场高度关注。

中金公司、兴业证券、中邮证券、国信证券等多家机构随后都发布了以此为主题的研究报告,纷纷给出预判;A股市场上,上周“中字头”股票、银行等反应明显,但尚未形成气侯。

12年前的2010年,围绕着“中国股市定价权”,以中金公司代表的中国机构和以高盛为代表的外资机构,展开了一轮激烈的争论。而12年来,作为“A股估值体系”外在表现形式的涨跌行情,多半跟在以美股为代表的发达国家的市场屁股后面吃土。

现如今,随着国内机构投资者规模的壮大,资本市场体系的日趋完善,以及投资者教育的深入,管理层再提“建立中国特色的估值体系”,能否得到市场的认同?

今年是国企改革三年行动收官之年,在国企改革和创新驱动发展的背景下,央企特别是创新型央企,能否迎来价值重估的机遇?

一、A股定价权之争,12年前的那场激战

“建立具有中国特色的估值体系”,说得直白一些,就是A股定价权要由中国的投资者来把握。这里,不得不回顾一下发生在12年前的那场中金与高盛的“A股定价权之争”。

2005年6月至2007年10月,A股走出一轮波澜壮阔的超级大牛市,上证指数从998点单边上扬至6124点,2年零4个月累计涨幅达513%,成为中国股市最辉煌的年代。然而,2007年10月之后,股市一路暴跌,直至2010年11月中旬,上证指数徘徊在3000点附近。

彼时,正在市场胶着之际,一份高盛的报告从香港流到内地的,其中明确提示:近期中国央行连续性的货币政策,很可能引发加息预期,建议客户“卖出手上获利的全部中国股票”。 同时,瑞信、摩根大通等其他国际投行也纷纷加入了唱空A股的行列。其中摩根大通报告指出:“预计未来几个月存款准备金率至少将再上调两次,每次0.5个百分点;同时2011年将会进行三次0.25个百分点的加息。”

2010年11月12日,上证指数重挫162个点,跌幅达5.16%。商品市场中郑棉、沪铜、沪锌、天胶、连豆、豆油、PTA和白糖商品期货,无不以跌停收盘。 在市场低迷和外行唱空的紧要关头,中金公司旗帜鲜明地表达了对后市的乐观,成为多头阵营坚决的领军人物。中金认为,近期的暴跌是牛市初期的标志之一,市场的短期波动在“意料之中”,指数的短期暴跌有利于利空动能的释放,资金面向好格局不变,股市中长期向上格局不会改变。在中金的身后,还站着银河、申银万国和华泰联合等多位“盟友”。

这场中外机构的论战从此一直持续了很长时间。双方从市场趋势的走向一直争到个股的估值。

2011年8月,针对当时华侨城(000069)的估值,高华证券(背后股东为高盛)发布研报中,认为华侨城12个月目标价仅为6.4元,评级是"卖出";紧接着9月2日,国泰君安孙建平发表研究报告,看好华侨城股价一年后到18元,建议“增持”。

在随后漫长的岁月里,外资机构和中国机构在A股定价方面的争论,一直持续不断。而股市后来的实际走势,也只能说争论双方各有胜负;但总体来讲,外资机构还是占了上风:上证指数于2013年6月,跌破了2000点;华侨城后来股票的确跌到了4元多,也没再见到18元的高点。

二、不争气的大A,为何总跟在屁股后面吃土

中国股市起步远晚于欧美,在制度建设等方面对国外多有借鉴。这是一个无法回避的事实。但随着中国国力的高速发展,经济增速和体量上屡屡创造奇迹,股市却始终不尽人意。

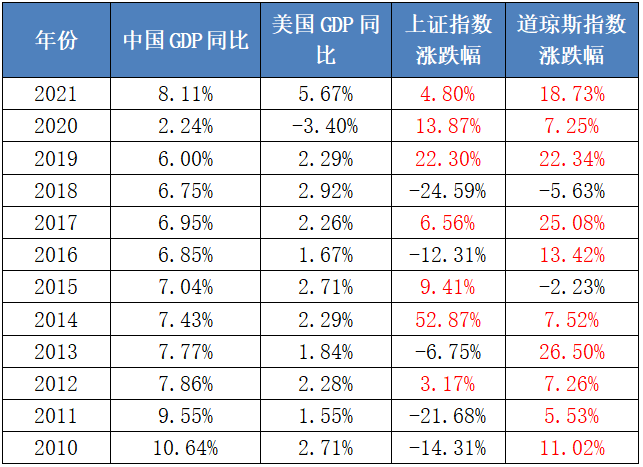

以中美经济和股市做对比,自2010年以来的12个年份,中国GDP增速甩美国几条街,但A股却一直跟在美股后面吃土。具体情况如下:

在过去的12年中,中国GDP所有年份都是正增长,除了2020年为2.24%以外,11年的增速都在6%以上。但从股市的表现来看,A股只有7年为上涨,有5年为下跌;且在2010年、2011年、2016年、2018年跌幅超过10%。

反观美国,GDP在过去的12年中,大分部年份增速只有1-3%之间,2021年最高达到5.67%,远不及中国的平均数,2020年还为-3.40%。但道琼斯指数则是10涨2跌。

虽然12年中,中国GDP全部大幅跑赢美国,但股市有9年A股弱于美股。只有2014年、2015年、2020年三年A股强于美股。

今年以来,美国通胀居高不下,美联储启动了历史罕见的加息步伐,连续4次加息75个基点,且市场预期12月份还将加息50个基点,明年再加息两次25个基点。就算是这样高强度紧缩的政策下,美国道琼斯指数2022年累计跌幅仅为5.48%。

而中国在相对宽松的货币环境中,上证指数跌幅达到14.78%。

这其中,和中国股市估值体系不健全、不完善、不独立不无关系。

三、再提中国特色估值体系,能得到认同吗

这也难怪,证监会主席易会满近期提出“探索建立具有中国特色的估值体系”时,会引发市场的高度关注。

但这个与“股市定价权”一脉相承的论调,能否得到市场认可呢?

在易会满提出观点的第二天上午,中金公司就发布了“中国特色估值体系”的研究报告。报告认为,A股估值结构有改善空间,尤其是部分银行及国有上市企业等估值长期、普遍偏低。目前上市国企和非国企的市盈率TTM估值分别为11.0倍和34.3倍;其中金融板块的估值更低,当前的市盈率和市净率分别为5.9倍和0.58倍,市净率估值已处于历史最低状态;上市银行的市盈率和市净率为4.3倍和0.51倍,股息率高至6.1%。横向对比全球公司,中国的银行及国有上市公司的估值也普遍低于海外可比公司。未来在“中国特色现代资本市场”的积极建设过程中,投资者有望逐步改善对上市国企和金融板块的价值的认知。综合来看,银行及国有上市企业估值中枢有提升空间。

随后,兴业证券、中邮证券、国信证券等多家机构随后都发布了以此为主题的研究报告,多数看好“建立中国特色的估值体系”的机会。

兴业证券认为,2022 年是国企改革三年行动收官之年,截至 9 月初,各中央企业和各地改革工作台账完成率均超过 98%。围绕激励机制、引入外部投资者、并购重组、加大研发、扩展新业务等方面,央企改革持续深化,带来新的投资机遇。展望未来,上市央企改革将进一步深化,驱动优质企业价值重估。

从众多机构的反应来看,多数认同易主席“中国特色的估值体系”号召。但机构的认同,并不代表市场的认同。最终还是要看股市的真实反应。

易会满讲话的日期是11月21日,星期一。11月22日(周二),以中铁装配、中国联通为代表“中字头”股票大幅上涨,银行股全面收红;在随后的三个交易日中,同类股票两天走强(周三和周五),一天回落(周四)。

从市场反应来看,以“中字头”、银行股为代表的“中国特色的价值重估股”整体转强,但尚未形成气候,有人买的坚决,有人卖得畅快,远未达到一呼百应的局面。这种相对强势能否在“价值重估”的号召下持续上涨,并进一步带动整个市场的做多氛围,现在下结论还为时过早,静待观察。

如果真的来一波“价值重估”,相信将会是一个较长的过程和时间,“上车”不急于一时。

四、哪些公司有戏

当然,“上不上车”是一回事,但“准备上车”的工作还是要提前做好。如果市场真的沿着“建立具有中国特色的估值体系”的方向走下去,那么哪些公司更有机会?

首先,号召力巨大的中金公司的建议值得重点考虑:银行和国有上市公司。以下为中金公司拿出来和全球相对应公司比较估值偏低的A股公司。

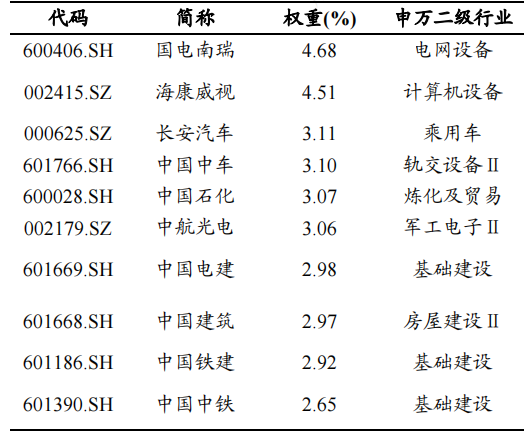

其次,兴业证券看好的中证央企创新驱动指数前十大成分股。

第三,中邮证券重点推荐市占率绝对领先,传统业务与数字化业务齐头并进的电信运营商龙头中国移动(600941.SH)、中国电信(601728.SH)、中国联通(600050.SH)。

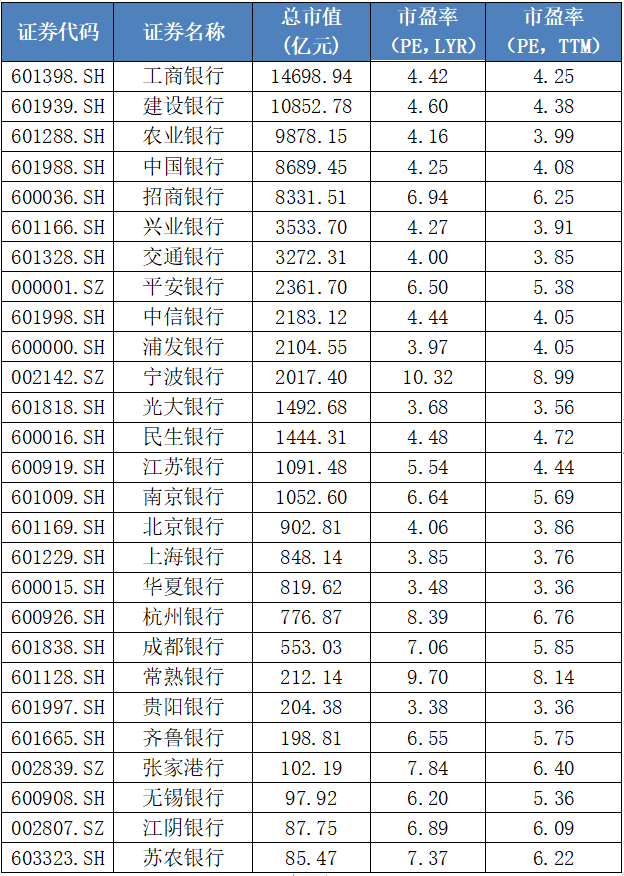

最后,附一张当前银行类股票的估值情况表。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。