12月30日,昆山佳合纸制品科技股份有限公司(以下简称“佳合科技”)在北交所上市,保荐人为东吴证券,发行价格8元/股,发行市盈率为13.12倍。截止到发稿时间,其股价跌超20%,最新市值约3.7亿元。

佳合科技的主营业务为纸质包装与展示产品的研发、设计、生产和销售,公司为客户提供全方位的包装与展示解决方案,可根据客户的需求量身定制、设计综合包装方案,提供精细化服务。

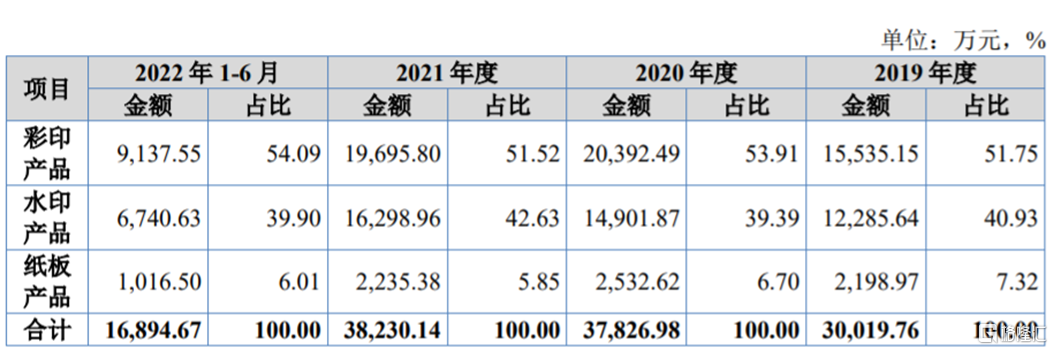

具体来看,报告期内,佳合科技的收入主要来源于彩印产品、水印产品、纸板产品,其中彩印产品营收占比在50%以上,是公司的重要收入来源。

公司主营业务收入按产品划分的构成情况,招股书

截至招股说明书签署日,董洪江、陈玉传、张毅、段晓勇四人合计直接持有公司股份占公司总股本的88.48%;董洪江担任执行事务合伙人的宏佳共创持有公司股份占公司总股本的6.41%;陈玉传担任执行事务合伙人的佳运源持有公司股份占公司总股本的4.81%。上述四人已签署一致行动协议,合计控制公司99.69%的股份表决权,为公司共同实际控制人。

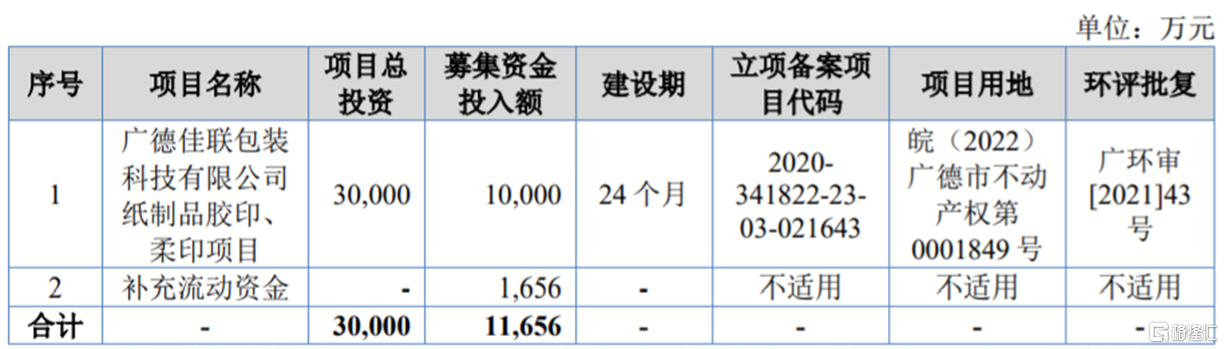

本次IPO所募集的资金主要用于广德佳联包装科技有限公司纸制品胶印、柔印项目、补充流动资金。

募资使用情况,图片来源:招股书

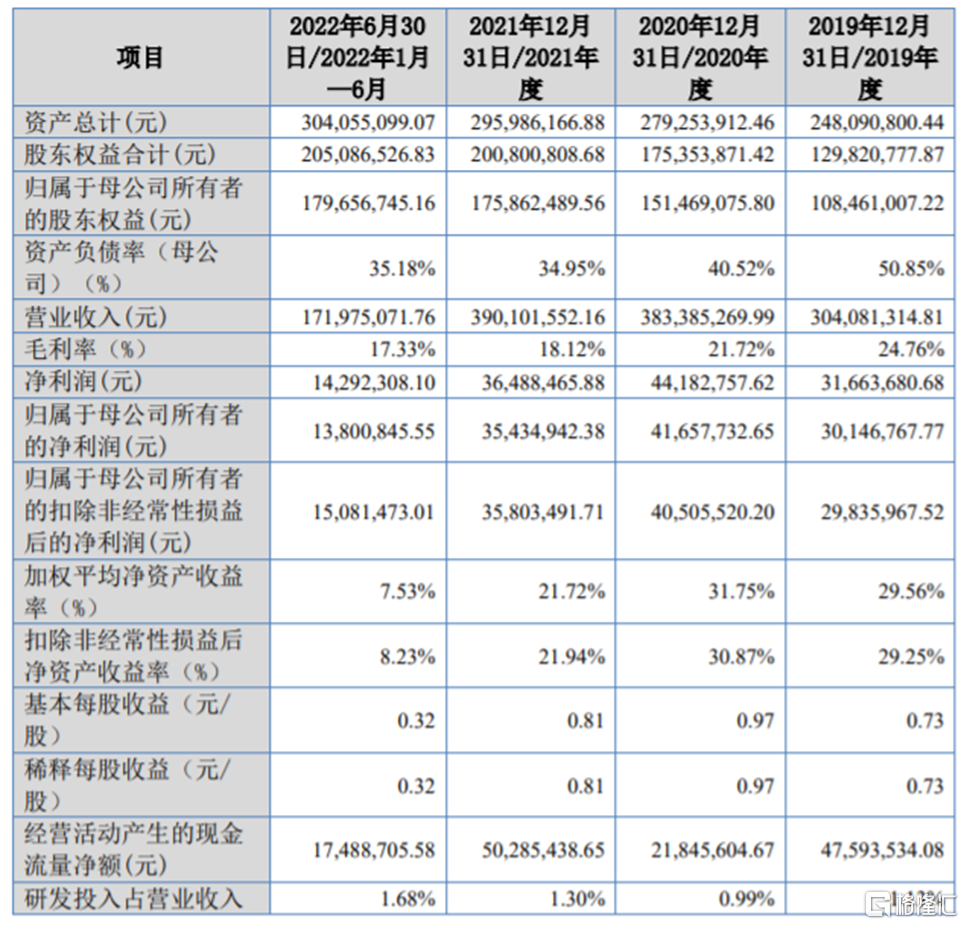

报告期内,佳合科技实现营收约3.04亿元、3.83亿元、3.9亿元、1.72亿元,归母净利润分别约3014.68万元、4165.77万元、3543.49万元、1380.08万元。其中,2021年公司增收不增利。

主要财务数据和财务指标,图片来源:招股书

报告期内,佳合科技的毛利率分别为24.76%、21.72%、18.12%以及17.33%,呈逐年下滑趋势,略高于可比公司毛利率平均值。未来,随着行业竞争加剧、技术变革加快,客户要求提升等,如果公司不能适应市场变化,无法采取有效手段降低产品成本或提高产品附加值,则将面临产品毛利率下滑的风险。

佳合科技面临着原材料价格波动风险。报告期内,公司主营业务成本中直接材料占比均超70%,而其主要原材料的采购价格与原纸市场存在强相关性,未来如果原纸市场价格持续大幅波动,可能会抬升公司生产成本,从而影响公司毛利率和经营业绩。

纸制印刷包装行业由于产品单价较低,远距离运输将导致产品运输成本大幅上升而失去市场竞争力,使得公司产品销售存在明显的经济运输半径。报告期内,华东地区占公司主营业务内销收入的比例均超90%,存在销售区域集中的风险。

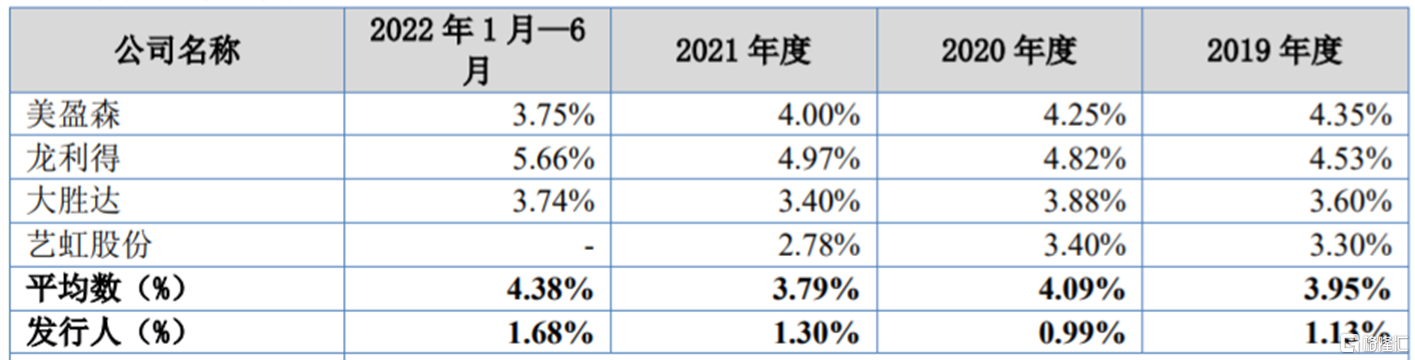

报告期内,公司研发费用占当期营业收入的比例分别为1.13%、0.99%、1.30%及1.68%,研发费用率远低于同行业可比公司均值。

研发费用率与可比公司比较情况,图片来源:招股书