李志林丨为何A股既无活力,也没有韧性?

为何A股既无活力,也没有韧性?

但凡A股投资者,无不羡慕美国股市,既有活力又有韧性:连续10年大牛市,指数暴涨320%;早就把08年经济危机前高点踩在脚下;两年来数十次创出历史新高;今年股指从历史高点做多下跌5%,尽管许多A股市场分析人士一再断言美股将走熊,要跌到20000点,但它又顽强地再创历史新高,9个月里指数始终维持在历史高点1%—5%区间窄幅波动,至今顽强挺立在27000点左右;涨几倍、几十倍的牛股层出不穷,中长线投资者赚的衣钵满贯……。

反观A股,除了日成交量是港股的10倍、美股的1.5倍以外,则是既无活力,又无韧性。去年年底管理层呼吁的“建立有活力、有韧性的市场”,仍成了一句空话。

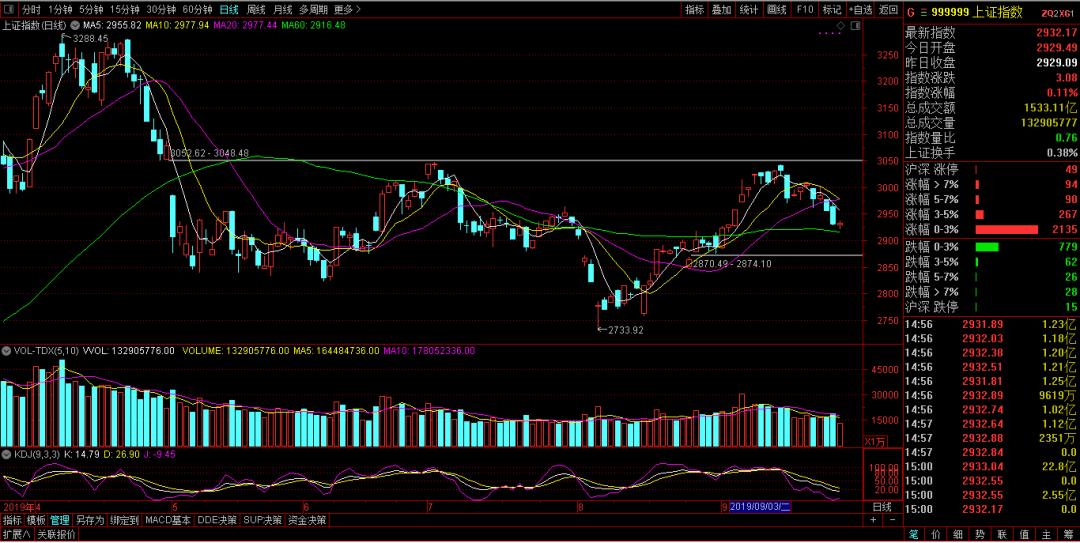

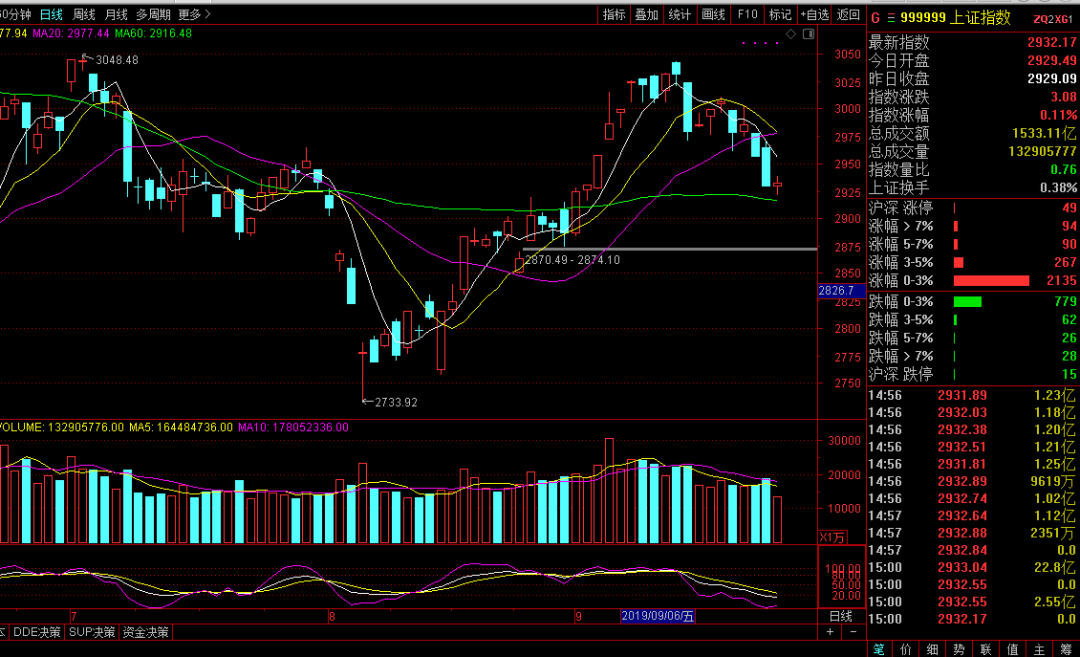

A股不仅至今仍停留在12年前金融危机前高点6124点的半山腰以下,平均股价从22—23元降到了9.45元,而且好不容易站上3000点平台2个多星期,极其脆弱,本周在两大国际指数建仓A股的情形下,大盘反而出现大跳水,3000点不堪一击,短短几天,大盘就从3042点—2920点,指数狂泻,毫无抵抗。上证50跌、沪深300、上证综指、深成指、中证500、中小板、创业板本周跌幅分别-1.15%、-2.11%、-3.82%、-2.47%、-3.36%、-3.71%、-3.37%,大量的个股更是大跌达10%—15%。

人们不禁要问:为何A股既无活力,又无韧性?对这个涉及中国股市“市情”的问题,每一位投资者都必须深思!

1、管理层对股市功能定位存在偏颇。

诚然,在股市初创阶段,扩容和融资是股市的首要功能。但当股市已达到相当规模,如美股达3600只股票后,扩容和融资的首要功能,便被市场的投资功能和赚钱功能代替。美股管理层、美联储,甚至政府首脑,无时不刻不在关心股市的涨跌,关心投资者的财富损益,关心股市对经济晴雨表的发挥,关心投资者的信心是否能保持。每当股市或个股下跌,别说没有多少企业愿意上市,美国管理层还每年鼓励上市公司向银行贷款几百亿美元,回购并注销股份,对股市进行缩容,以确保上市公司业绩高增长,美股牛市不止。

但是,A股叫了30年的“加大直接融资比例”,却简单地将它等同于新股的扩容,作为股市的首要功能,没有把发行债券、再融资、并购重组、国资改革也计入这些融资范畴内。在而今A股达到3600只股票后,仍然把新股扩容放在股市功能的首位,为了每年发2000多亿的新股,哪怕损失几万亿、十几万亿市值都在所不惜,这是算小账不算大帐。管理层的政绩考核,也只看股市融资金额,而不看股市的市值、指数和投资者的财富损失了多少。

于是,一边是大量虚增利润的企业排队等待上市,形成堰塞湖,屡疏不解;另一边是不考虑市场资金的承受力,按部就班地扩容,导致A股供严重大于求,熊冠全球10年。这便是A股既无活力,又无韧性的最根本的原因。

2、新股结构缺陷和大小非减持是个股大跳水的根源。

美国股市新股上市时,多数股份流通,没有大小非减持的问题。即使有部分限售股,也是中长期持股。

而A股直到现在,新股结构十分畸形,上市时,流通股仅占总股本的四分之一,甚至十分之一。由于流通盘小,上市后股价被市场爆炒,动辄涨到一两百元。

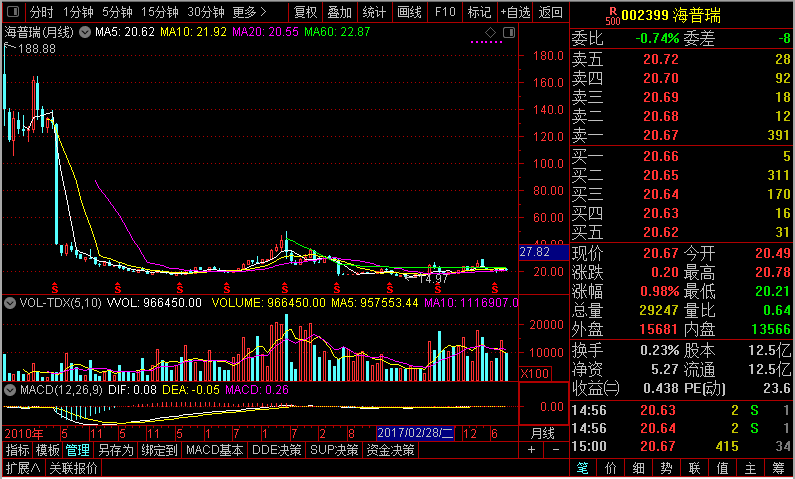

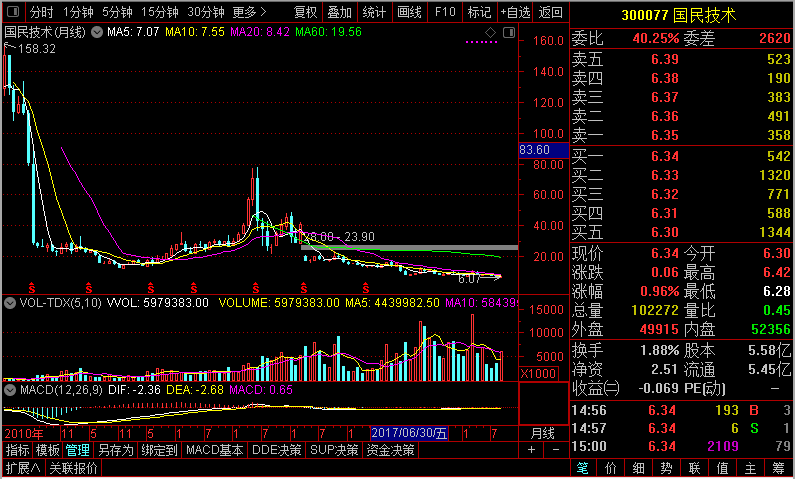

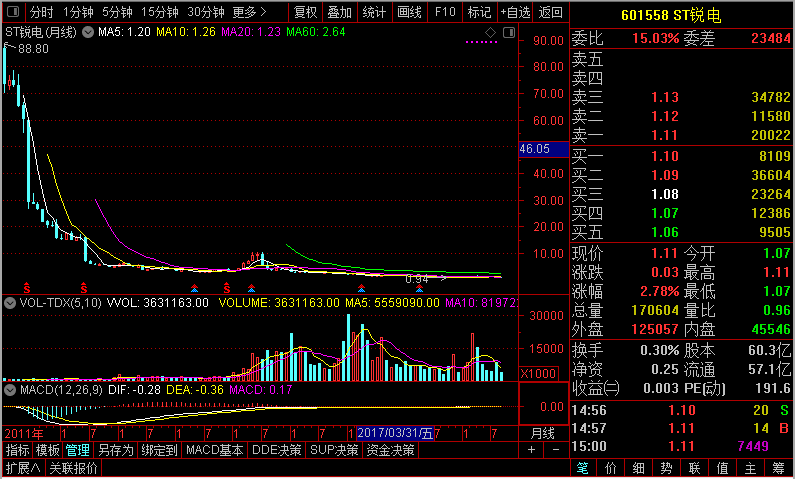

但是,一年后,当小非解禁时,股价无不被腰斩,更有科创板新股晶晨股份上市仅2个月,股价就从166元—74.6元,跌掉55%,腰斩都不止。三年后,当数倍于首发流通股的大非和高管减持后,股价普遍打1—3折。如海普瑞(188元—24.67元),国民技术(183元—6.34元),汇川技术(168元—24.7元)、华谊兄弟(91.8元—4.69元)、乐视网(179元—1.65元)、华锐风电(88.8元—1.11元),跌得惨不忍睹。

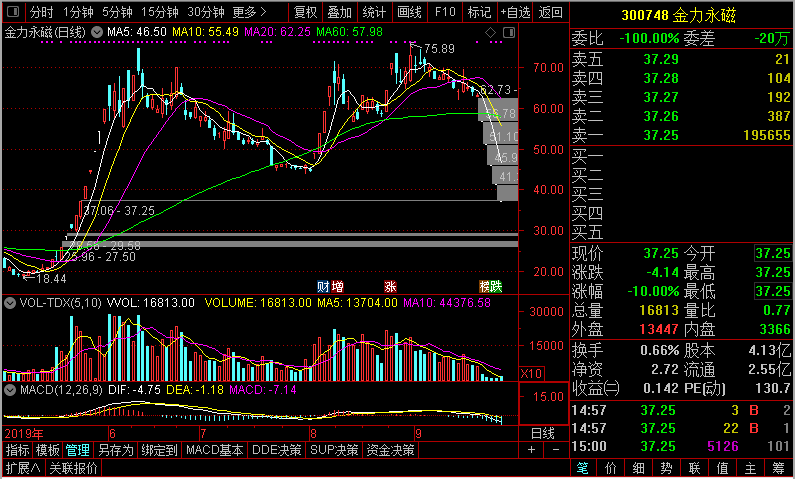

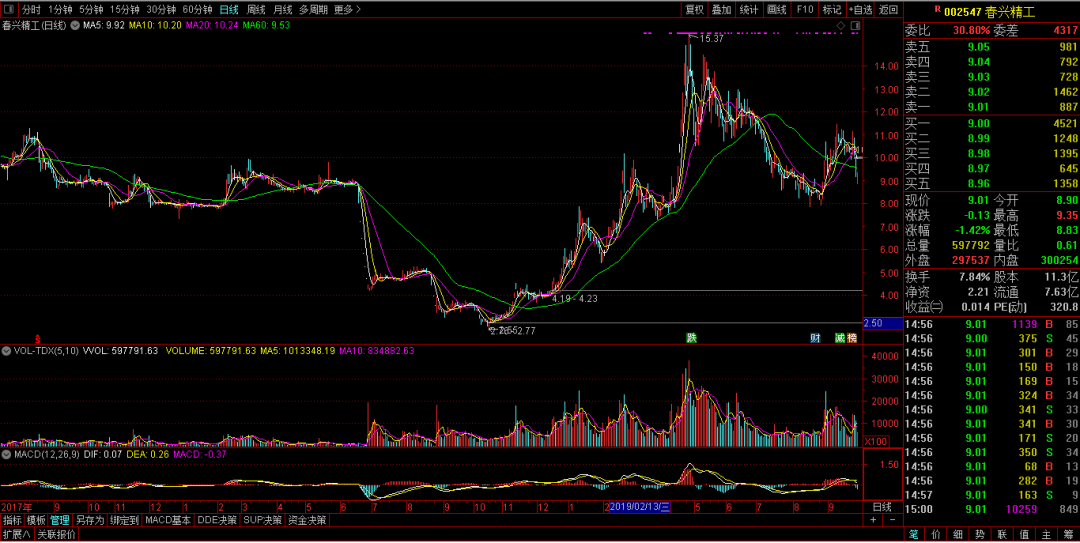

不仅当年在高位炒新族被套着亏得“满地找牙”,而且像“落水鬼”一样,把同类板块的个股(救生员)也拖下水底,一起“死”,对大盘指数和个股具有极大的杀伤力。如最近金力永磁连续5个跌停,就因巨额限售股解禁;春兴精工暴跌,就因董事长减持股份。

有大小非减持的次新股,可谓A股暴跌不止的元凶!

3、机构投资者实力太弱。

美国股市之所以既有活力又有韧性,稳定性超强,主要是机构投资者的资金与市值的占比达到60%—70%,养老基金、保险资金、共同基金(公募基金)成为绝对的主力,中长线投资蔚然成风,鲜有割肉杀跌者。

而A股市场30年,管理层只顾高速扩容,却迟迟没有做最重要的顶层设计——培育与50多万亿市值相匹配的机构投资者的资金队伍。遂导致A股熊长牛短,绝大多数投资者连年亏损累累。这是严重的失职!

目前A股的机构投资者持股情况如何?据央行半年报告,内资机构方面,国家队持有A股市值4.12万亿、公募基金持有A股市值2.0844万亿、保险资金持有A股市值1.3324万亿、社保基金和养老基金持有A股市值1528亿、119亿,国内七大机构合计持有A股市场7.85万亿。

外资机构方面,QFII持有A股市值1604.56亿,RQFII今年以来流入1572亿,即使满仓A股也只有6933亿人民币。外资(QFII、RQFII和北上资金)持有的A股股票总市值只有1.65万亿元。

也就是说,A股的内外资机构总共持有A股市值仅9.5万亿,仅占55万亿A股总市值的17%,根本无力维持A股市场的稳定,更撑不起A股进入牛市。何况,许多机构投资者也频繁进出,热衷于做短线。这样的A股怎么可能有活力、有韧性?

4、大户、中小散户频繁做短线,追涨杀跌。

美国股市也有不少散户,但是以中长线投资者居多。有数据显示,尽管美股连续大牛市10年,投资者获利极其丰厚,但美国43%的个人投资者一年都不抛一次股票。这可能与抛售后要交股票所得税有关。

而A股最大的特色是:不仅拥有1.5亿的中小投资者,其中85%以上资金总量在10万元以下,而且每天盯盘4个小时,以频繁做短线为主,被套后才做中长线。遂造成A股日成交量世界第一,换手率奇高,追涨杀跌割肉成风。

虽然这是中国股市熊长牛短、下跌容易上涨难、利空消息特别多、人们对利空消息和不确定性的恐惧特别大造成的,但也与中国股市特有的文化和思维习惯有关。如见利空就杀跌割肉,见利好出货,每个长假前都要减仓甚至空仓等。人多力量大,这就造成了中国股市的超级不稳定。如本周三、四,尽管有机构通过银行股、保险股、券商股奋力护盘,也难以挡数千只股票的汹涌跌势。

更有一批年轻的投资者,通过量化软件,对上百只个股做量化交易,更加剧了A股的波动。

5、题材股的主力过度投机,大涨大跌。

美国股市因法律法规严厉禁止个股主力对倒和盘中做大笔反向交易,违者将遭重罚,甚至坐牢,因此美股超级稳定,上涨容易下跌难,下跌后的自我修复能力很强。

但是,在A股中,主力通过分散账户,分散交易席位,或联手其他群体和个人,运用对倒手法,大幅推高股价,则是比比皆是,手法也越来越隐蔽,很少被监管层查处。

于是,尽管中国股市在整体是既无活力又无韧性,但是在局部的热点个股上,则是活力四射,炒作之疯狂,令人咋舌。

例如,今年上半年的东方通信股价涨了10倍,近期新股卓胜微3个月股价涨幅超10倍。今年在取消了对连续涨停个股进行“特停”后,至少有一二百只个股连续3—9个涨停板。甚至用暴力抗拒证监会调查的深大通,竟然也连续9个涨停。

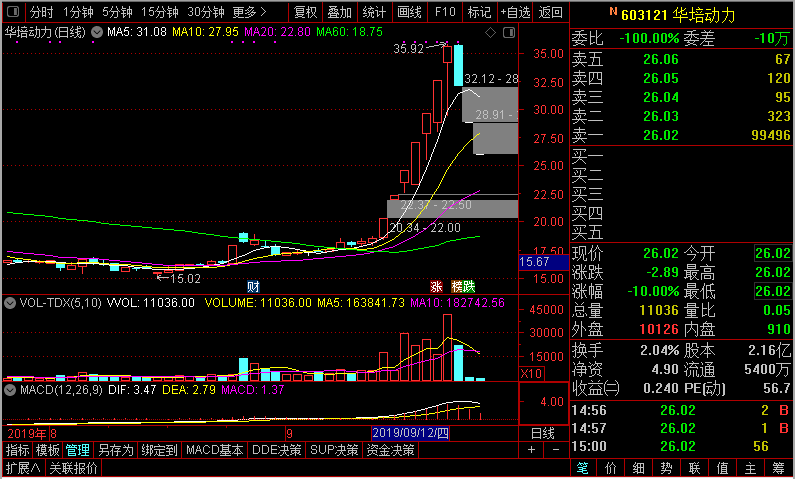

涨得凶,今后必然也跌得凶,如大牛股金力永磁近日5个跌停,从75.89元—37.25元;华培动力3个跌停板,从35.92—26.02元;数源科技从11.32—8.73元;东方通信从41.88—20.40元。

而庄股、大牛股的暴跌,对市场最具示范效应和做空指向意义。本周四101只个股跌停,大多是前期暴涨的热门个股。

6、主力最有杀伤力的伎俩——“往下做”。

A股几乎所有的个股主力惯用的伎俩是“往下做”,这是对个股最具杀伤力、令中小投资者十分无奈的“绝杀招”!

明明主力将个股炒高后,流通盘在高位已经全部换手,市场的平均成本都比较高,人们都在盘算该股能有几个涨停板。但是,主力在将股价拉出了空间后,往往不愿往上做充当“解-放-军”,而是选择“往下做”。

即让跟风的投资者死死套牢,在高位站岗。往下杀,离开头部相当的距离,做箱型震荡,高抛低吸,吸引买盘,达到出货的目的。或逼高位跟风被套着割肉。或者为继续上行减轻压力,或者将自己原先的1股变2股,既不失筹码,市值有无损。

更有甚者,经反复“往下做”后,当主力出完了多数筹码,为了重新介入,便乘大盘恐慌下跌之际,在低位对该个股用砸盘,甚至砸跌停。买入部分筹码后,再砸跌停,逼高位持仓投资者割肉,缴械投降,以便达到低位大量建仓的目的。

主力这种对个股疯狂的“往下做”行为,不仅造成个股不可理喻的暴跌,而且对大盘指数也极具杀伤力。多数满仓而无力补仓的投资者,对主力在低位或底部的“往下做”,只能眼睁睁地“等死”,一筹莫展。很多人经不起折磨,在底部不得不割肉出局。而没过多久,该股却又连续暴涨了,成为很多人的“曾经拥有过”的记忆!

7、A股的生存之道。

上述导致A股既无活力,又无韧性的问题症结,已积重难返,需要管理层花大力气来综合治理。在没有根本解决之前,投资者要善于寻找A股的生存之道和对策,学会风险控制。比如:

其一,把握一年四季的操作节奏,即“冬播”(年底至次年初)、“春收”(四五月份)、“秋抢”(九到十月除);

其二,要控制仓位,任何情况下仓位不得超过70%—80%;

其三,要精选个股,坚持价值、高成长、低价、低位,有政策支持的热门题材。在低位震荡时,尽可能通过高抛低吸做波段,降低持股成本,以便能拿得住筹码。

其四,分散仓位,轮番运筹,及时优化持仓结构,按照各人不同期望值,如短期个股涨幅超30%,或超50%,就应保持平常心,坚决获利了结一半,另一半也伺机逢高逐步了结,这样在股指上涨的年份,一般可获取30%以上的收益;

其五,提高应对主力往下做的能力,对于高位放巨量充分换手的优质个股,若有部分未高抛或被套,若不拉开距离,就不轻易承接。要耐心等待主力往下做,拉出足够的空间,成交量萎缩,主力不愿再“往下做”,股价不再创新低时,便应果断出手,分批补仓,摊低成本。一旦再拾涨势,不仅能迅速解套,而且能再次获利,甚至捕捉到大黑马。

8、迎接国庆后“秋抢”行情再续。

这两天的大幅杀跌,并非利空消息所致,也非秋抢行情结束,而是长假前避险资金的集中减仓行为。从创业板、中小板、深成指、中证500的跌幅大大超过上证50、沪深300和上证综指来看,主要是对前期涨幅较大的高科技股获利盘的兑现比较坚决。尤其是9月以来增加较多的融资盘,不愿承担长假风险,果断获利了结,成了做空的主力,以便腾出资金节后再战。

虽然很多人认为大盘还有杀跌动能,但截至本周五,大盘都未曾回踩60天线2917点,收盘仍在2930点之上,那么下周一长假前最后一天破60天线和2900点的可能性几乎没有。大盘的KDJ指标已从原先的91以上回调到16,32、-16,显示市场已超卖,向下的空间不会很大。我还是维持原先观点,节前市场有望在30天线区域2930—2950点一线企稳。

对投资者来说,3000点以下本身就是机会大于风险。何况经连续2天的大幅、快速杀跌,更是逢低吸纳的宝贵机会。无论是跌幅较大的高科技股,或是科技ETF,都可以择机分批低吸。

过去10年的历史表明,凡国庆长假前大盘杀跌,那么,敢于分批建仓、持股过节的投资者,在节后都可领到丰硕的红包,将长假期间所有的境内外旅游和消费,在节后第一天向节前杀跌、接后抢盘的资金悉数“报销”,屡试不爽!

又到了考验投资者智慧和勇气的时候了!

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。