李志林丨明年A股会否是成长股的春天?

明年A股会否是成长股的春天?

从上周四至本周末,大盘连续7天站稳五周均线和2900点整数关。周五,在中央经济工作会议和贸易协议即将达成的消息刺激下,更是一举收复了120天线和60天线,征服了所有的均线,进入了完全意义的多头市场。

本周虽然七大指数收出了小周阳线,并且深市七连阳,沪市八连阳,但是日指数涨幅往往只有几点,阳线实体非常小。主要是权重红股和机构抱团取暖的白马股、核心资产股死气沉沉,倒是成长股相当活跃,涨幅惊人。

当满市场舆论都在为今年拥抱“核心资产”的公募基金取得了平均50%以上的年收益而津津乐道、认为明年A股的机会仍然在“核心资产”时,我则提出一个大胆的观点:明年A股市场的超预期机会,主要在廉价资产、高成长性资产中!

1、中央经济工作会议定调了明年A股稳字当头。

明年政策的总基调是:稳中求进,扎实做好“六稳”工作,GDP增长率在6%左右。

明年政策的主线是:坚持“稳”字当头,宏观政策要稳;微观政策要活,确保全面建成小康社会。

明年的货币政策基调是:由今年的“松紧适度”,改为“灵活适度”,降低社会融资成本;不再提去年经济工作会议强调的“提高直接融资比重”这句容易导致股市扩容大跃进的话。

明年A股的政策基调,我(公号:李志林)以为,必然是以维稳和全面建成小康社会为导向,力求股市稳中有涨。

2、明年供求关系有望保持基本平衡。

上周,针对市场人士和专家对扩容大跃进的强烈质疑和批评,证监会主席易会满及时作出了回应:

“新股将坚持常态化发行,不会因为各种因素而暂停IPO发行,也不会搞大跃进的集中核发批文;会根据目前的市场情况,保持平稳的发行节奏,重视市场投融资两端的平衡,明确市场预期,严把市场入口关,推动发行、注册和市场承受力的有机统一衔接”。这可视为监管层对广大投资者的庄严承诺!市场长期以来的扩容恐惧症,将得到缓解。

随后,监管层又颁发文件,允许银行理财子公司进A股市场,直接到证券公司开户,市场预计可带来1.34万亿新增资金。据各券商研究所预估,经第四季度北上资金持续净流入,境外资金持股市值已接近公募基金的1.9万亿,明年还会继续增加,明年A股的新增资金可达1万亿—1万3000亿以上,应该能承受2000多亿元新股募资和3000—4000亿元的大小非减持的压力。

尽管明年创业板和新三板也将加快改革,但应该不会发生无休止的扩容大跃进造成的供求严重失衡、股市一路走低继续走熊的情况。

3、“核心资产”的高价白马股滞涨,以及科创板的高价、高估值,对低价成长股具有强大的牵引作用。

目前,机构在周期性的“核心资产”的白马股中抱团取暖已有年余,绝大多数的白马股涨幅已十分可观,绝对股价较高,估值也不低,题材早被充分发掘。明年它们略有上涨是可能的,但指望超预期的上涨,则不现实。

科创板已运行了4个多月,65只挂牌股的平均估值仍在75倍市盈率左右,有7只股价在百元以上,与主板和中小创的低价成长股形成了强烈的反差。在明年1月22日科创板小非解禁前(科创板小非禁售期为6个月),在其股价调整不充分之前,科创板基本不具备参与价值。

由于科创板入市门槛在50万元以上,因而将占市场总开户数90%以上的中小投资者排除在外。同时,公募基金、私募基金、保险资金、社保、养老、QFII、RQFII等机构,只参加新股网下配售,基本上也不参与科创板二级市场。

根据每年股市风水轮流转的规律和商品市场的最基本原则——比价原则,各路机构和广大投资者更愿意另辟蹊径,到主板和中小板、创业板参与被多数人所忽视的低价成长股,进行投资和运作。因而,明年“廉价资产”的低价成长股的机会似更多些。

4、重组新规和再融资新规,封杀了多数低价股和ST股的下跌空间。

2018--2019年的A股,市场结构分化剧烈。一方面,及IG欧风粉条常华股权到“核心资产”的白马股中去;另一方面,两年的扩容大跃进和大小非减持,导致资金紧缺,股价中枢不断下移,1--5元的低价股占了四分之一。其中有相当多的是国资国企股,资产质量还是不错的。它们中的许多股,在明年要加快推进得国资改革和并购重组中,将会获得新生。

至于ST股,一小部分可能会退市,但大部分会有重组的机会。人们是否注意到,近期ST板块走势明显强于大盘,近两周ST板块指数的涨幅达到6%左右,跑赢了七大指数的涨幅。

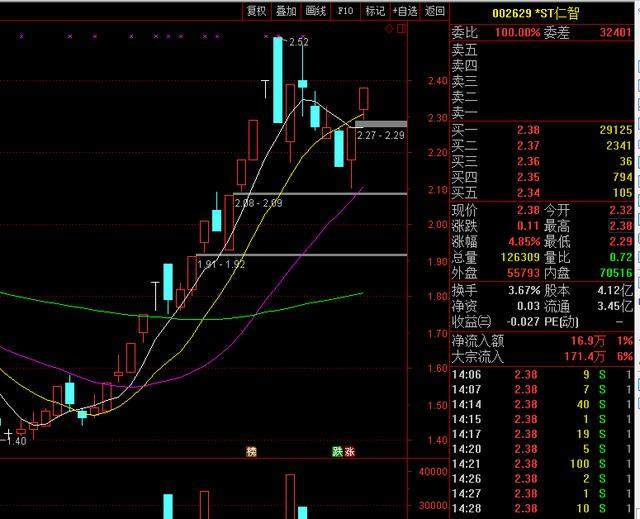

累计十几个涨停板的ST股比比皆是,个股涨幅也颇为可观,如ST仁智,累计13个涨停;ST九有,累计12个涨停;ST信威,累计15个涨停;ST猛狮,累计14个涨停;ST中捷,累计10个涨停;ST百特,累计10个涨停板。

ST个股的涨幅也颇为可观。如ST信威从1.05—1.88元,涨幅79%;ST九游从1.02—1.73元,涨幅69.6%;ST百特从1.19—1.94元,涨幅63%;ST中捷从1.46—2.47元,涨幅69.2%;ST猛狮从2.68—5.28元,短短3周涨幅达97%。

1元ST股的平均涨幅在60%—70%;2元ST股的平均涨幅40%—50%,超过了同期绝大多数的白马股和黑马股的涨幅。如果精心选择,组合投资,基本上功能排除风险,稳稳获利。

连处于市场最底层、被舆论普遍看坏的的ST股都开始创造明显的赚钱效应,那么,业绩还可以的超跌低价成长股,就必然会吸引更多的机构和个人投资者的关注!

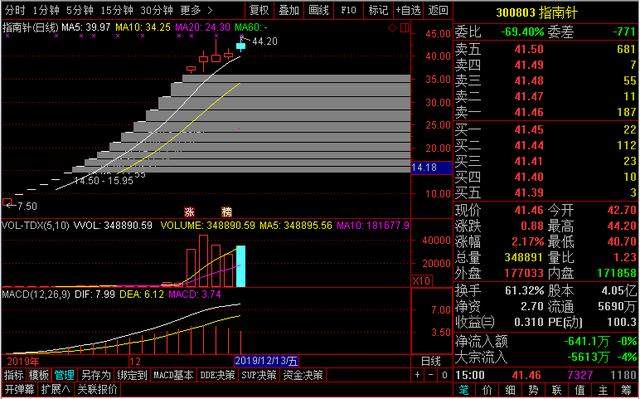

5、个股连续涨停板数不断增多,也颇能吸引市场对成长股的眼球

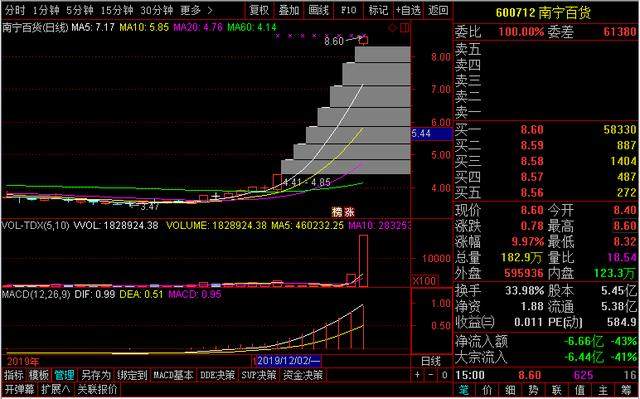

市场转强的一个最鲜明的标志,就是连续涨停的个股在不断增多,以及个股连续涨停板数在不断增多。近期,新股中的指南针16连板,斯迪克13连板,久量股份9连板,锦鸡股份累计11板,嘉美包装10连板。老股中,南宁百货8连板,万通智控6连板,漫步者5连板,劲拓股份4连板等等。这是在刘氏执掌时代想都不敢想的!

主板和中小创中,这种新股和老股的连板效应,有助于激活股市,营造大盘稳中有涨的局面,与科创板新股开盘一步到位、随后暴跌,拖累大盘向下,是不可同日而语的。

能够连续涨停,即是成长股的魅力所在,也是成长股快速盈利的“专利”,并具有滚雪球的赚钱效应,能吸引更多的投资者来参与炒作,从而体现股市的活力和韧性。

6、险资举牌潮最青睐的就是低价成长股。

在沉寂了几年后,今年的险资投资热潮又起,特别表现为举牌潮。不仅有象宝能那样的中等规模的保险公司,不再是万能险唱“主角”,而且也有以中国人寿、中国平安、太保寿险等保险龙头公司领投,标的也都具有盈利稳定、股息率高、低市盈率等特征,且资金来源更多元化,举牌的目的从“赚快钱”转变为“赚大钱”。

近期,不仅有*ST大洲这样获得机构“举牌”的A股上市公司,而且,已有包括青岛中程、中恒集团、南宁百货、界龙实业、上海临港、敦煌种业、博汇纸业等多家A股上市公司发布了被产业资本举牌的公告。

如果将视角扩大至整个2019年四季度,则截止12月11日,已有多达20家上市公司宣布了被举牌的消息。举牌上市公司的事项之所以骤然增多,主要与近期A股市场估值还处于相对低位、并后市将持续向好有关。产业资本此时出手吸纳上市公司资产,所付出的成本相对偏低,而投资预期却较为可观。

“举牌”概率较大的上市公司通常具备以下几个特征,一是股权分散、大股东占的股份比重通常不超过10%,这样“举牌”方只要收集少量筹码,便能一举成为第一大股东。二是股价偏低,存在破净、市盈率明显低于行业平均水平,对于产业资本而言具备“捡便宜”的价值。三是总股本较小且不存在未解禁限售股,产业资本只需支付相对较小的成本即可完成对公司股权的控制。四是所处行业存在整合重组的大趋势,在监管层面上较易获得政策支持。

最令市场瞩目的是宝能举牌的南宁百货,目前已8连板,仅3周,股价就从3.47—8.60元,涨幅147.8%。周五盘中开板巨量换手34%,参与者众。如果下周继续涨停的话,便会成为具有强大赚钱效应的明星股。此前,被机构举牌的被举牌的St大洲,也是从2.04元的低价起步。

保险资金及其他大机构资金,应多采用举牌方式,谋求对中小盘、绩差、连跌、低价股的控股权,然后注入优质资产,优化资源配置,实现转型升级。

这既是一条多快好省加大直接融资比例的举措,也是激发股市活力,营造财富效应的最有效手段!

7、低价成长股的涨幅远超“核心资产股”,具有必然性!

今年年初从2440--3288点春季行情的黑马股股均是低价高成长股,如:

东方通信3.7—41.88元,涨幅1219%;顺灏股份从3.47—23.77元,涨幅585%;市北高新从3.01—20.27元,涨幅573%;岷江水电从5.96—27.54元,涨幅530.9%;人民网从5.98—34.6元,涨幅478.6%;新五丰从3.37—16.5元,涨幅389.6%;恒立实业从2.42—10.53元,涨幅335%;绿庭投资从2.46—9.59元,涨幅290%;深南电从4.23—15.68元,涨幅270.7%。

从4月8日大盘见顶3288点后涌现出的黑马股,依然是低价高成长股。

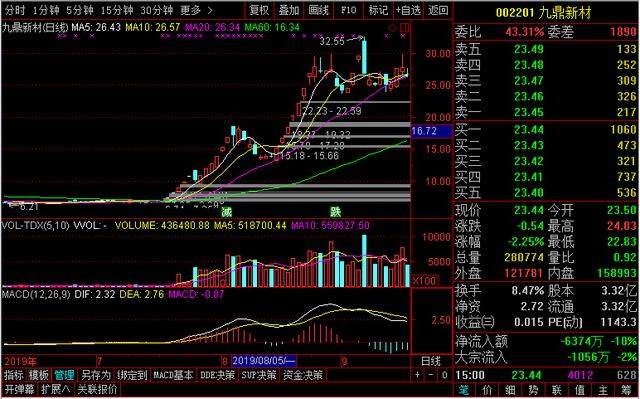

涨幅500%以上的成长股黑马有:九鼎新材从5—32.55元,涨幅551%;万集科技从14.1—90.99元,涨幅545.3%;岷江水电从5.96—27.54元,涨幅530.9%;闻泰科技从17.71—106.85元,涨幅503.3%。

涨幅400%以上的成长股黑马有:中潜股份从10.73—57.88元,涨幅439.4%;宝鼎科技从5.99—31.7元,涨幅429.2%;金运激光从8.87—45.36元,涨幅411.4%;科蓝软件从12.9—65.1元,涨幅404.7%;领益智造从2.41—12.15元,涨幅404.1%;兴齐眼药从19.29—97元,涨幅402.8%。

涨幅在300%以上的成长股黑马有:金溢科技从15.3—76.17元,涨幅397.8%;商赢环球从4.9—23.4元,涨幅377.6%;正邦科技从5.25—24.67元,涨幅370%;中国软件从20.1—92.7元,涨幅358%;益生股份从12.11—54.78元,涨幅352.4%;益生股份从12.11—54.78元,涨幅352.4%;诚迈科技从6—27.16元,涨幅352.7%;武汉凡谷从6.24—27.16元,涨幅335.3%;沪电股份从6.80—26.6元,涨幅335.3%;南华科技从13.85—60元,涨幅333.2%;红宇新材从3.21—13.79元,涨幅329.6%;麦克奥迪从4.52—18.5元,涨幅309.3%。

涨幅在200%以上的成长股黑马有:华正新材从14.03—55.68元,涨幅296.9%;济民制药从1.45—52.78元,涨幅292.4%;民和股份从11.15—43元,涨幅285.7%;中国长城从4.63—17.60元,涨幅280.1%;山鼎设计从18—67.99元,涨幅277.7%;天康生物从4.18—15.66元,涨幅274.6%;龙溪股份从5.26—19.2元,涨幅265%;梦网集团从7.03—24.26元,涨幅245%;中孚信息从17.73—160.98元,涨幅243.9%;新希望从7.23—23.76元,涨幅228.3%;立讯精密从12.81—37.56元,涨幅193.2%。

涨幅在100%以上的成长股黑马,因实在太多,此从略。

8、成长股的业绩证伪期要到明年4月30日年报截止日,运作的生命周期较长,这对机构有吸引力。

9、培育高科技成长股黑马,符合国家发展战略和监管层的政策取向!

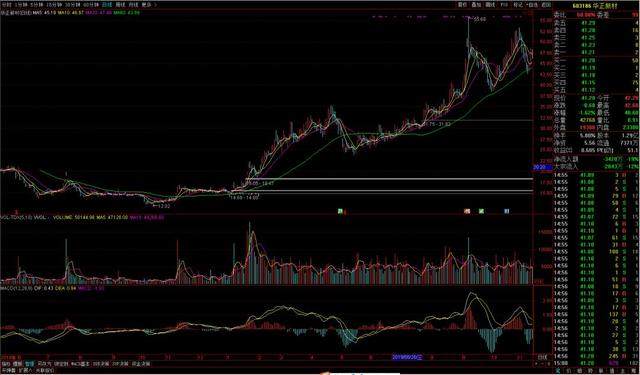

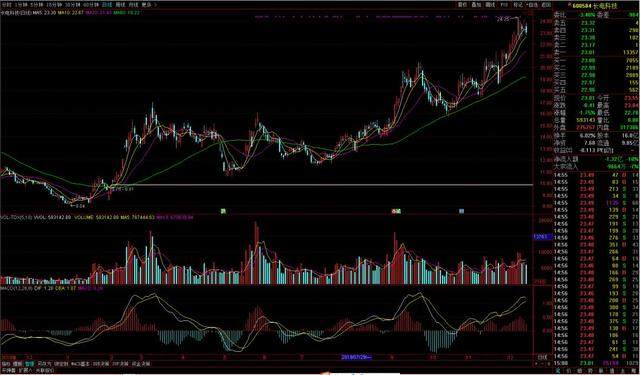

如果说以前的成长股黑马多处于周期性传统产业的绩差股的话,那么,近几个月,就连5G、芯片、集成电路、无线耳机、人工智能、智能穿戴等高科技领域,主力也发掘出低价高成长股黑马。如长电科技,从8.24—23.84元,涨幅189.3%;通富微电,从6.96—17元,涨幅144.3%;麦捷科技,从5.40—13.16元,涨幅143.7%;漫步者,从5.11—27.11元,涨幅431%,累计14个涨停板。

如此等等,不一而足。主板和中小创的高科技成长股黑马的涨幅,一点也不比科创板差。并且它们是一步一个台阶地上,是长牛的走势,远比科创板个股的走势漂亮。并且参与的投资者人数更广,中小投资者都能来分享财富效应。

在周末两大利好的鼓舞下,相信市场人气会有所凝聚,做多信心会所有增强,是明年A股震荡向上的重要保障!

对场内外踏空的机构和个人投资者而言,要想寻找上车的机会,迎头赶上并后来居上,我以为,最佳的策略就是:选择长期超跌、中小盘、低价、低位、低估值、低市净率(最好破净)、有潜在股权转让或注入优质资产题材、底部刚开始放量的高科技、高成长股。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。