海银财富“兑付风波”直击 信誉修复争分夺秒

重温风险敬畏

作者:陈晚邻

编辑:李明达

风品:南辞 明湘

来源:铑财——铑财研究院

第三方财富管理业,近来难言太平。

诺亚财富与京东的缠斗还未果,另一头部企业就又出了状况。

12月14日,海银控股(海银财富)发布产品延期兑付公告,称代销的部分资管产品出现赎回问题,无法达成延期兑付协议。

12月17日,海银财富官微发布公告,已成立专项小组。根据最新监管政策和行业导向,海银财富主动退出,对存续业务梳理,相关方案将在月底前给出,希望不信谣不传谣。

及时发声应对安抚诸多不安情绪。美东12月18日股价上涨5.06%,收于2.49美元。然自12月7日的6.65美元算起,累计跌幅仍超60%,截止美东12月22日收盘价2.32美元,总市值不足6500万美元。

另一厢,同属海银集团控制的岩石股份难言安稳,12月18日跌停收于16.75元,相较12月22日的22.53元累计缩水超25%,截止12月26日收于17.59元。

面对突发风浪,两者能平安渡过么?

01

“雷”是怎么埋下的?

LAOCAI

海银财富并不为大众所熟知,与公司业务定位有关。

公开资料显示,海银控股为高净值客户提供资产配置咨询服务和综合金融产品,主营业务为财富管理、资产管理等。自称国内“最大的房地产固定收益产品提供商”与“第三大独立财富管理机构”,实控人为韩宏伟。

2021年3月,海银财富成为第二家赴美上市的第三方财富管理公司,第一家是深陷罗静案、正与京东缠斗的诺亚金融。

知名机构陷入项目兑付延迟危机,自然想低调也难。好在公司保持了积极解决态度。12月15日,一则海银控股“致客户的一封信”发出,称将“维护客户和员工的利益,坚决负责到底”。

据中国基金报报道,海银财富提到的“主动退出,对存续业务进行梳理”,指的是良性清退非标固收业务,这些非标准化债权产品,此前在金交所备案。

据招股书,海银财富主要拥有三大业务板块:财富管理、资产管理及保险经纪。其中,财富管理业务是收入来源主体。

2018-2020财年,海银财富主营业务财富管理收入10.82亿、10.62亿、11.83亿,其中,私募房地产产品收入8.05亿、8.38亿、10.51亿,占比高达74.4%、78.9%、88.8%。

彼时,招股书中海银控股自称“国内最大的房地产固定收益产品提供商”,其分销的财富管理产品大部分涉及房地产相关金融产品。且提及“提供的产品投资于恒大、融创等知名、信用评级良好的大型开发商的房地产项目,期限一般为6-36个月。”但未披露具体占比情况。

行业分析师郭兴认为,房地产市场素以“高周转”驰名,赚钱秘诀就是以资金杠杆驱动规模扩张。房价向上阶段,房企金融机构共享利润盛宴;反之,则易形成坏账、衍生流动性风险。

据《中国新闻周刊》、北京商报,多家媒体报道,有市场消息称,海银财富牵扯恒大、融创等地产债务达到30亿。

难能可贵的是,2021年及2022年,上述房企相继违约后,这些6-36个月产品都正常兑付甚至提前兑付了。同时,逐渐加码权益性投资、供应链金融、白酒产业等板块,分散对房地产的过度依赖。

截至2021年6月30日、2022年6月30日和2023年6月30日止年度,海银此类理财产品的总交易额分别占其经销所有理财产品总交易额的58.2%、37.9%和28%。

可见,海银控股是有风险敬畏心的,决绝去地产化让其躲过了一轮雷暴。代价同样不小,2023财年年报显示,海银控股2022年7月1日至2023年6月30日收入为20.92亿,同比增长7.71%,净利1.20亿,同比减少49.01%。

有退就有进,海银控股选择在资产管理业务上转型发力,2023财年上半年,资产管理规模同比增长114.3%,达到70.13亿元。净收入1620万元,同比增长79.4%,只是收入占比仍显羸弱,仅1.56%。

行业分析师于盛梅表示,“接替”地产项目的类别中,需警惕供应链金融。其容易“伪造”金融资产,地产好歹是块实体,看得见摸得着;供应链金融质地性质较难判断,容形成资金池,从而存在坏账可能性。

据时代周报报道,停止兑付的产品,底层资产多投向应收账款债权、项目债权、供应链金融资产等,被包装成固定收益类理财项目,投资收益率在7%~10%不等。据数位投资人向时代周报提供的产品合同,这些理财产品多带有“应收账款债权”“项目债权”“应收账款”等字样,如“睿臻21号应收账款债权项目D款”、“成都JY欣和债权项目”。

大象转身从来不是易事。对海银控股来说,在转型关键时刻,出现项目兑付延迟是一种遗憾。后续事态如何发展,危机前兆还是虚惊一场,等待时间作答。

能肯定的是,这是一个可贵警示,敬畏市场、守住风控红线、把投资者利益放首位从不是一句空话,事关企业发展乃至存亡。

需要指出的是,伴随地产业深调,“海银系”走势也吸引着舆论目光。

2021年7月,五牛基金被取消私募基金管理人资格;2022年10月,“海银系”另一家私募基金海银资产也因异常经营被注销。2023年2月,“海银系”退出东方期货一度成为媒体热炒话题。

金融版图瘦身,长期看对韩宏伟应是好事。毕竟从规模到质量转型已是各行各业的大趋势,企业越发需靠专业专注吃饭。不过风险出清的过程必然伴随阵痛,如何减小代价、稳住基本盘,考验高管层大智慧。

02

撇清关系、回购又质押

LAOCAI

同属海银集团控制的岩石股份,也被拉到舆论聚光灯下。

至少在股价上,其与海银控股有惺惺相惜感。12月18日惨遭跌停,之前短短四个交易日累跌超25%。

岩石股份在股价异动公告中提示:公司的关联方海银控股出现较大波动,公司目前生产经营状况正常。

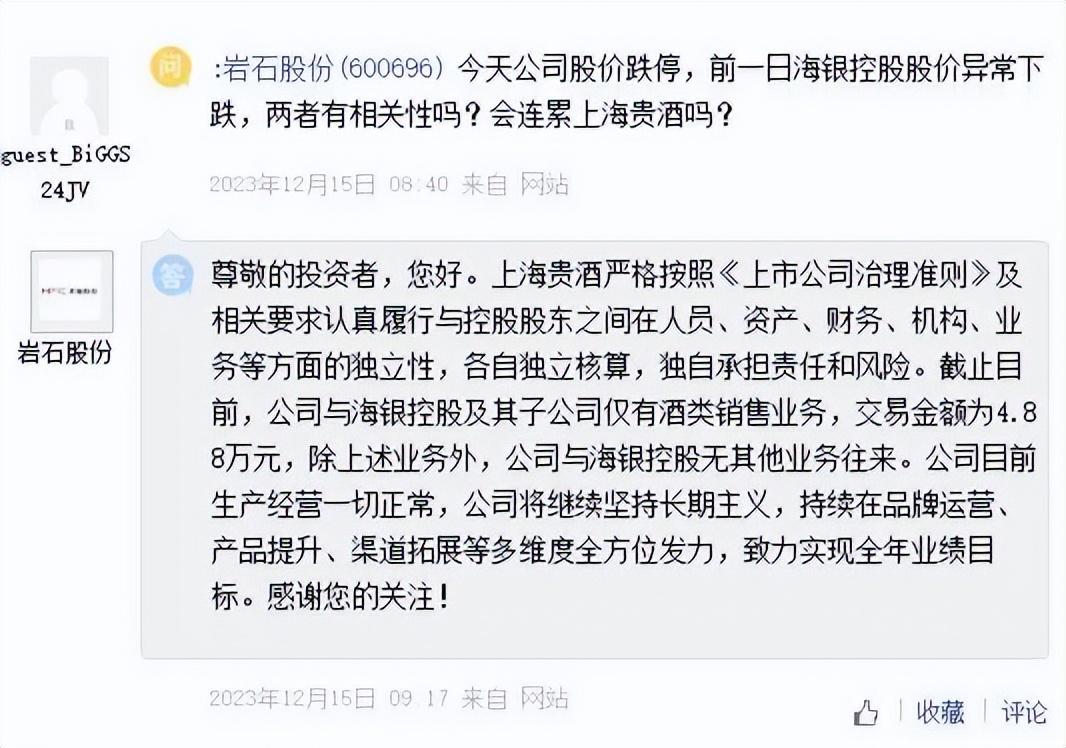

12月15日,有投资者在互动平台询问,公司14日股价降停,与海银控股股价异常下跌,两者有无相关性?

对此,岩石股份回应称:截止目前,公司与海银控股及其子公司仅有酒类销售业务,交易金额为4.88万元,除上述业务外,公司与海银控股无其他业务往来。

从股权关系看,岩石股份股权穿透后的各层级均未出现海银控股与韩宏伟。

虽及时撇清了关系,可两者的关联性仍是审视焦点。企查查app显示,海银控股和岩石股份,同为海银集团控制的上市公司。且海银控股董事长韩宏伟,与岩石股份实控人韩啸,是父子关系。

据经理人杂志,截至2023年9月末,韩啸通过上海贵酒和五牛基金间接持有岩石股份55.98%股份,为公司实控人。

据中华网财经,公司能顺利转型为白酒企业与韩宏伟密不可分。如在韩氏父子运作下,岩石股份有了自己的酒厂。据市界报道,2015年韩氏父子携五牛基金入主岩石股份,韩宏伟将表决权委托给儿子,韩啸便成为岩石股份实控人。之后经过几番变更,韩宏伟与海银控股从五牛基金退出,切断了与岩石股份股权关系。

在海银财富(海银控股旗下的核心板块)2023年官方发文中,上海贵酒是海银财富的“合作伙伴”。6月,上海贵酒赞助海银高尔夫邀请赛;海银财富高净值客户走进上海贵酒;10月海银财富称,将为高净值人群举办论坛,期间晚宴上将共同鉴赏上海贵酒的酱香型白酒。

有分析人士指出,海银财富遭遇兑付危机,需警惕波及石岩股份的控制权。

12月18日,岩石股份公告,拟回购不低于6000万元且不超1亿元股份,全部用于员工持股计划或股权激励,护盘之心灼灼。然12月20日,企业又公告称控股股东进行股票质押,将其持有岩石股份的1750万无限售流通股质押给天津中财商业保理有限公司。

因质押时间恰巧与关联方海银控股爆雷接近,让一些股民产生质疑,“是否是资金紧张,或资金用于解决海银延期兑付问题?”

贵酒发展公告表示,“自身资金需求”,不存在被用作重大资产重组业绩补偿等事项的担保或其他保障用途的情形。

孰是孰非,留给时间来作答。不管怎么说,关联方出现危机总不是一件好事,给岩石股份敲响风控警钟。

往期看,合规层面是有“翻车”教训的。2023年7月,上海证监局曾向岩石股份下发《行政处罚事先告知书》,因2017-2020年年度报告存在虚假记载,企业被处以200万罚款,韩啸为代表的管理人员被处50万—300万不等的罚款。且会计师事务所也对岩石股份2022年财务报表出具了非标审计意见。

03

经销商量大增、警惕铺货质疑

LAOCAI

拉长时间维度,岩石股份称得上一家神奇公司。曾广泛涉足过建筑材料、房地产开发、互联网金融等多个领域,现以卖酒为主业。业务几番切换、实控人更迭让公司频繁更名,股票简称包括“福建豪盛、ST豪盛、利嘉股份、G利嘉、G多伦、多伦股份、匹凸匹、ST匹凸、ST岩石”,以至被网友吐槽“更名王”。

即使聚焦当下,因与“贵州贵酒”(前身是国营贵阳酒厂)存在品牌纠纷,从“岩石股份”到“上海贵酒”的证券简称更名,至今未被上交所核准。

众所周知,白酒是一门仰仗时间的生意。诞生于2020年的上海贵酒,历史文化方面几乎是从0开始,为此,上海贵酒定位为“融合经典与创新的综合性酒业集团”。

据上海贵酒介绍,其白酒销售业务主要分为线下和线上两大模式。线下主要是经销商模式和团购模式,线上则是在天猫、京东、抖音等平台开设线上门店。

2022年报显示,经销商模式、团购模式、线上渠道贡献的营收占比为70.8%、20.09%、9.11%。截至年末,上海贵酒经销商数量已达到4883家,2021年初仅336家。

爆发式增速足够吸眼球,但有没有“水分”也是舆论一个质疑点。《中国房地产报》曾援引知情人士透露,上海贵酒有一部分销量是靠强压员工和处于弱势地位的合作伙伴购买而形成的数据。

另据“红星资本局”报道,上海贵酒知名度有限,主要在特定圈层内销售,除通过经销商来经营圈层,上海贵酒还希望普通员工也能进行销售。

据市界报道,岩石股份华东地区一位经销商称,去年年中成为岩石股份君道系列经销商,现在感觉进退两难,“被收割了”。岩石股份压货回款后却很难卖出去。已压200多万元货,但动销很差。

客观而言,上述言论或有个人色彩、偏颇片面性,却折射了上海贵酒发展模式“不一般”。作为新晋白酒新贵,成绩来之不易,敬畏市场、周期,及时查漏补缺总没有错。

行业分析师孙业文表示,铺货能短期快拉业绩增长,可后续有效动销才是真正考验。目前白酒业存在库存高企、价格倒挂痛点,追其原因即是终端动销不畅,最终高增泡沫破裂、业绩变脸,酒鬼酒就是例证。说到根本,营利只是纸面富贵,检验公司稳定经营、可持续增长,关键还看消费者认可性、最终买单度。

04

要面子更要里子

LAOCAI

平心而论,作为韩氏父子在资本市场上拿下的第一家上市公司,岩石股份近年业绩增速足够强悍。虽然2015年韩啸便携五牛基金入主“匹凸匹”,但2019年才真正初涉白酒,到2020年切换主业企业营收才8000万元,2022年已飙至11亿元,2023年更定下26亿元目标。

2023第三季营收5.11亿元,同比增长76.19%;归属净利6645.89万元,同比增长520.93%。增速直接秒杀一众上市酒企。前三季营收13.54亿元,同比增长72.11%;归属净利1.2亿元,同比增长153.63%。均超过去年全年。

什么概念呢?以金种子酒为例,这家1998年上市、长期白酒主业深耕、2022年还迎华润加持的老牌上市酒企,2023前三季营收不过10.73亿元,净利甚至亏了3400多万。

作为外来者、后来者,如何做到的呢?岩石股份解释称,营收增长主要系酒类销售增长所致,归母净利增长主要系酒类销售增长、毛利率上升、政府补助增加所致。2023年前三季,企业计入当期收益的政府补助为0.3亿元。

不过,增速强劲,并不代表没有隐忧点,除了上文的铺货质疑,烧钱营销也是一个考量。

2022 年,岩石股份销售费高达 4.54 亿元,同比增长222.48%,销售费用率增至 41.56%,在A 股白酒上市公司中遥遥领先。

进入2023依旧势头不减,仅2023上半年销售费就高达约3.5 亿元,同比增长 97.37%,增速远超营收净利。

岩石股份透露,销售费增长主因公司上半年加大了广告宣传、市场投入。

针对“烧钱模式”,岩石股份总经理鄢克亚曾公开表示,公司2019年开始做酒,时间不长,需要通过一些非常规的营销举措迅速让市场上知道上海贵酒,前期的品牌,包括销售市场投入是不可避免的,“这是必经之路”。

审视点在于,销售费并非万能药,也有边际效应、双刃效应。比如2022年,企业营收10.91亿,增超80%,净利却仅为3724.40万元下降39%。面对增收不增利尴尬,有何反思呢?

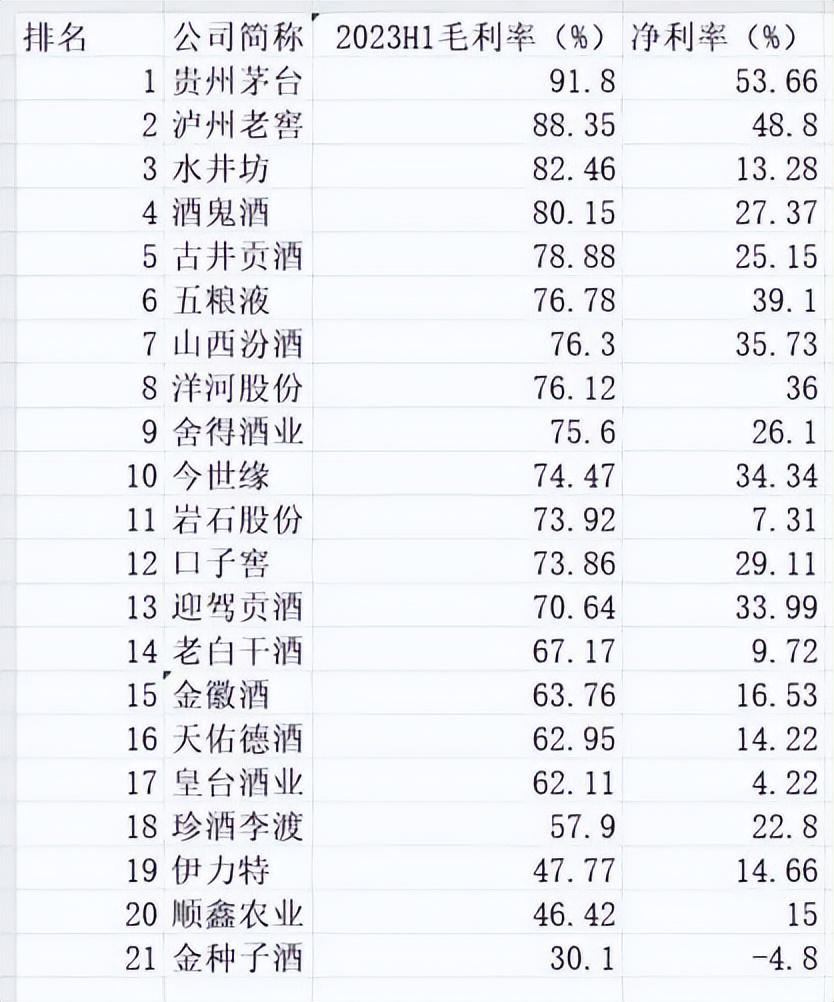

以2023上半年为例,净利增超670%,可73.92%的毛利率在21家上市公司中名列11名,处于中游位置;净利率更只有7.31%,排名倒数第三,仅高于处于调整期的皇台酒业与金种子酒。

2023前三季,企业自由现金流-4.19亿元,上年同期为0.32亿元。资产负债率58.56%,相比上年末上升0.12个百分点;有息资产负债率13.61%,上升10.93个百分点。

当被投资者问及:公司的销售费用偏高,营收规模做到多少才会开始关注利润?

上海贵酒回应称:“很多企业在成长初期都采取了规模优先,而不是利润优先的战略。下半年将继续加大营销投入,持续为品牌加码。”

换言之,“烧钱”还会继续。

白酒营销专家肖竹青认为,在资本市场凭借各种概念不断推高股价的上海贵酒,是需要投资人、消费者和渠道商提高警惕的企业,其产品单价都很高,但是心理价位缺乏公众认知,不具备代表面子消费的社交属性。

言语犀利,是否公允见仁见智,却有良药苦口。还是那句话,白酒是时间文化沉淀下的慢生意。销售费只是“面子”,消费口碑、特色体验才是“里子”,背后是高质研发、工匠精神,历史文化的综合打底结果。只有表里如一,才能真正在酒圈站住脚跟、持续发展。

2023上半年,企业研发费用仅103.94万元,销售费为其近340倍。到底靠啥驱动核心成长、赢在未来呢?

05

关键5天、修复信誉争分夺秒

LAOCAI

出问题不可怕,关键在于能否正视问题、解决问题。

欣喜的是,关键时刻海银财富没有躺平。12月15日,在“致客户的一封信”中,海银控股董事长韩宏伟表示,“我始终秉持'责任、经营、正念’,维护客户和员工的利益,坚决负责到底。”12月18日其现身海银财富咨询接待处,与投资者交流兑付情况。并再三承诺:“我不会跑路,详细方案会在后续解决。”并在接受媒体专访时称“已形成初步的解决方案”。

基于此,12月18日企业股价大涨,之后几个交易日基本横盘结束了跌势。

信心比黄金更重要。显然,市场对企业仍怀揣希望。

深入业务层面,各方也应给海银控股更多耐心、信心:其转型动作明确、正在积极布局健康领域。2022财年和2023财年,相继收购了大医生医疗股份有限公司、北京美力三生科技有限公司(生命汇)、至诚和爱健管理中心等专业机构。

2023财年,海银健康定位“高端健康管理服务”,近9000万的收入也让外界隐隐多了几分“第二增长曲线”遐想。

再看岩石股份,股价走势也基本企稳,抛开上述种种槽点,良好业绩增势依然是价值底盘。

以前三季为例,除了营收净利高增,经营活动现金流净额达到4.07亿元,同比增长10883.40%,主要系酒类销售回款大幅增加以及政府补助增加所致。

毛利率74.47%,同比上升9.76个百分点;净利率9.48%,上升1.48个百分点。第三季毛利率75.36%,同比上升10.56个百分点,环比上升0.99个百分点;净利率13.06%,同比上升6.21个百分点、环比上升7.09个百分点。

财报显示,公司已将酒类业务作为核心主业做大做强,在发展战略上推动产业升级和商业模式创新,重塑白酒新消费格局,推动白酒产业高质量发展。

叠加上文的回购计划,全部用于员工持股计划或股权激励,长期看,内外提振加持、主业深耕的岩石股份不缺价值看点。

当然,股价企稳只是第一步。截至目前,海银财富还是没给出更详细解决方案,离月底节点已不足一周时间,市场依然在观望中。

第三方财富管理,最大的价值底座、发展根基就是信誉。一旦受损动摇,衍生影响或难估量。若从此看,剩下的五天时间至关重要,争分夺秒、早一天解决,便早挽回一些可贵信任。

掐指算来,实业起家的韩宏伟创业已有30多年。个中起伏甘苦自知、见惯风雨眼下挫折或只是一个小浪花。都说上阵父子兵,韩宏伟与韩啸各拥一家上市公司,可谓一段资本佳话。

那么这一次,两者能否安然度过呢?但愿只是虚惊一场。更愿是一个蜕变分水岭,让当家人、企业重温风险敬畏、扎牢运营根基。

一切成功的伟大事业,都源于挫折。

本文为铑财原创

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。