白马股变白骨精,医药板块可以逢低抄底吗?

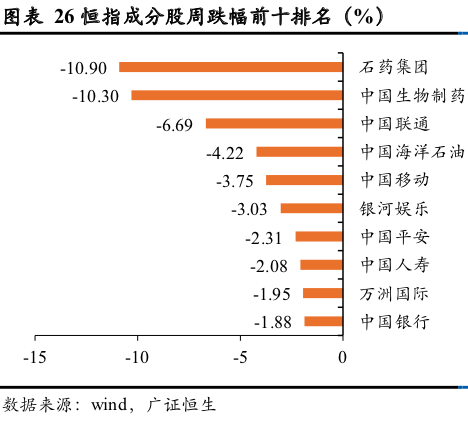

港股的医药板块今年一直以风流倜傥的白马形象深入人心,但上周恒指累计下跌0.93%,其中医药板块为港股上周跌幅最大的板块之一,整周下跌 5.79% ,医药板块的两个大哥大石药集团和中国生物制药领跌周跌幅排行榜的前两名,白马股变白骨精。

周五医药股更是集体走低,其中,亚盛医药跌6.77%,东曜药业跌5.65%,四环医药跌5.62%,中国抗体跌5.37%,金斯瑞生物跌逾4%,整个医药板块一片哀鸿遍野。

但是,从基本面和消息面上看,白马医药股们并没有什么大的问题,也就是板块的技术性回调。我们知道市场在不同时间点对应的波动率不一样,年关将至,市场又到了西风渐入的时候了。

今年港股行情中,资金对“中国核心资产”相关股票的抱团取暖现象明显。从传统的银行、保险、券商等金融板块,到反映内地消费升级的内需股,再到代表中国新经济发展趋势的科技板块,这些领域的优质龙头公司都是“中国核心资产”的代表。

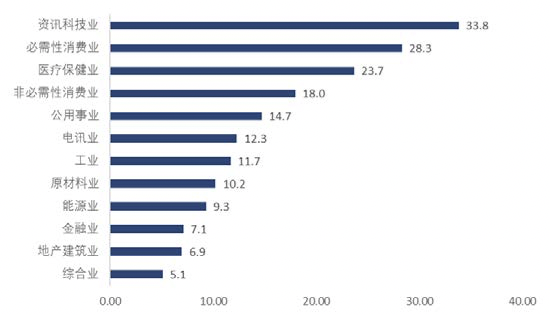

在当前市场不确定性依旧较高的情况下 ,再加上年底资金活跃度较低,高弹性高估值的科技股很容易被杀估值。而消费、科技、医药这些大白马集中板块今年整体表现实在太好,资讯科技业和必需性消费业以及医疗保健板块的市值都在相对高位。

买了这些板块的机构,目前收益都着实不低,现在这些板块估值也不低了,到了收货果实进行冬藏的时候,机构减仓保证自己今年的净值不失为明智之选。

港股不同行业的市盈率(TTM)水平

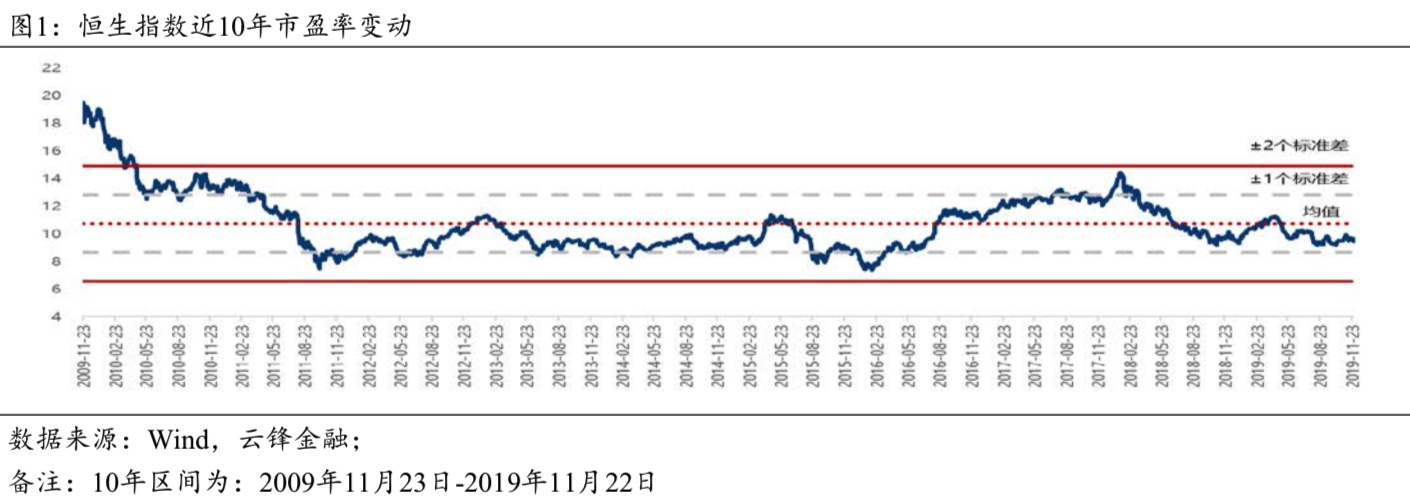

一直以来港股能吸引资金持续南下的因素在于:港股绝对估值的吸引力相对A股的估值吸引力,以及港股特有的核心资产。

整体上,恒生指数当前估值处于2002年至今1/4分位,相比其他主要市场估值具备吸引力。在海外“资产荒”背景下,避险资产、债券预期回报率的下行,越来越难满足配置需求,长线资金开始在全球范围内寻找权益价值洼地。而港股低估值、高股息、依旧是不可多得的核心竞争力。

而核心资产”则意味着机构抱团,这些行业龙头、高竞争壁垒、持续高ROE具有防御性品种的特性。“在经济转型的过程中,核心资产的稀缺性也将使其获得估值溢价,因此,无论从ROE角度还是估值角度,核心资产都是值得战略性配置。

和分析师朋友交流的过程中,他们普遍认为就目前短线来看,医药板块的个股中,市盈率高低已经和下跌力度大小产生了一定的正相关性,在医药板块整体走弱的时候高市盈率个股下跌幅度更大,简单说就是要短期回避医药板块的高市盈率个股。

随着老龄化加剧,疾病谱变化。医疗服务需求刚性大,医保商保增长稳定。消费升级,医疗保健需求激增,追求高质量医疗产品与服务,助推医药行业需求提升医药作为机构(专项基金、QFII、社保、保险、券商、信托)参与的主站场, 不可否认医药板块依旧具有“核心资产”的特性。

虽然通过今年的医改大潮,医药各行业优胜劣汰现象明显,医药行业在经历近两年清理后,压缩了药商的利润,并且在带量采购的影响下,连医药大企业都不得不以价换量,谋求生存空间,行业利润被压薄的力度可想而知。长线来看,医药是机构的长期持仓方向,医疗依旧是人类基本需求。

未来医药行业(仿制药、医疗耗材器械等)利润将进一步压缩。而核心医药厂商以及创新原研药企的放量生产和专利申请,大概率从明年上半年开始。它们也是我们应该重点关注的对象。

小结:

虽然,白马股业绩暴雷让不少投资者心有余悸。一段时间,大家心有余悸,不可否认医药依旧具有布局的价值。

本文作者 皮皮虾

以上文章只代表作者观点,与本站立场无关

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。