投产在即,德赛电池能否成为下一个欣旺达?

近期储能概念热度持续。消息面上,围绕储能电池供应紧缺的话题忽然火了起来,说目前储能锂电池供不应求,甚至有部分储能企业被迫暂停接单,今早一众布局储能的电池企业纷纷拉涨。

不过消息似乎有夸张的成分,中国基金报调查显示,根据内部从业人士反映,这种供应紧张基本可以反映在成本之上,但不至于对下游客户暂停接单。但今年储能装机需求旺盛,上半年储能锂电池出货量达到了44.5GWh,整体规模已经接近去年水平。

上游原料碳酸锂价格不断创新高,中游电芯制造仍开足马力不断扩产,跨界加入储能的企业也络绎不绝。作为锂电池电源管理系统及封装集成产品制造商,德赛电池在今年2月便宣布了进军电芯制造领域,明年一季度4GWh电芯产能开始爬坡的规划,捕捉了大部分投资者的想象力,收获了两天涨停板。

消费电子疲软,后续增长动能不足

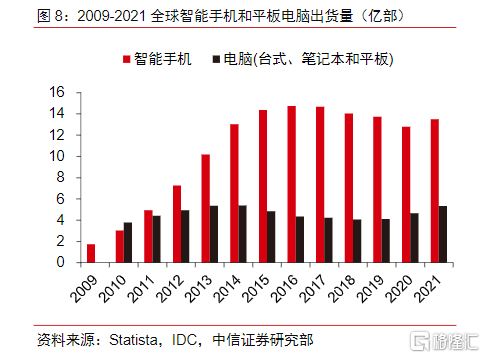

公司传统主业为终端电子产品制造商提供封装集成的锂电池pack,应用领域包括智能手机,电动工具、智能家居和出行、智能穿戴类、笔记本电脑和平板电脑类,今年上半年各种电池产品的营收比例分别达到44.60%、20.13%、14.30%、13.40%,其中第一大客户的营收占比就达到了47.96%。

过去消费类电子产品市场需求强劲,得益于人均消费实力提升,叠加产品迅速更新迭代。在产品创新周期里,每一次功能结构的升级革新或者品类延伸对供应链企业而言都意味着新的业务增量机会。以智能手机为例,自07年步入第一代IPhone推出以来,每一代移动通信技术升级都引发了一波换机潮;后续摄像头、全面屏、折叠屏等功能外观升级都会引起一小波出货量高潮。公司作为苹果供应链的一员,亦受益于IPhone系列的爆发,电池代工业务一直占据主要营收。

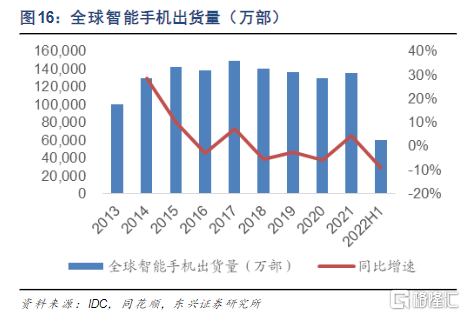

如今消费电子产品在功能上已经能够满足大多数人的使用需求,这些3C产品已经很难再做革新了。今年由于经济增速放缓及疫情等因素影响,许多产品出货量同比出现下滑,据Strategy Analytics数据,1-8月全球智能手机累计出货量8.01亿部,同比降低了9.1%;Q2全球平板电脑出货量同比下降11%,连续四个季度下跌;笔记本电脑二季度出货量下滑了24.5%。

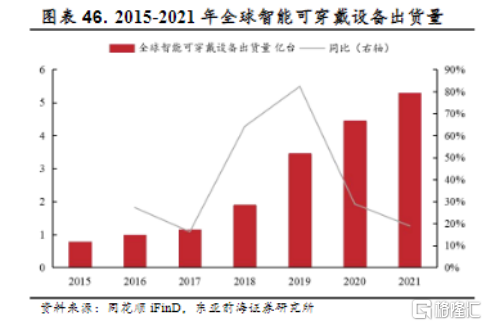

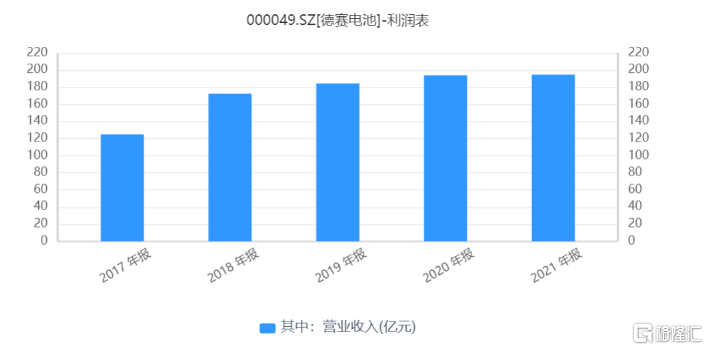

更关键的是,消费电子整体市场规模增长开始放慢已经是估值硬伤。从2015年开始,如只能手机、电脑等主流消费电子市场就已逐渐步入存量发展期。2017年-2019年,以TWS为代表的无线蓝牙耳机、智能可穿戴设备以及智能家居等新兴领域成长迅速,2020年以后出货量增速也开始放缓,加上疫情对供应链的影响,这对本就依靠电池代工赚取的低利润率形成了挤压,自2019年以后公司营收增长已经只有个位数了。

(同花顺iFind)

拓宽业务品类,减小单一领域增长放缓带来的业绩风险,本该是这类供应链企业的救生阀。德赛电池在曾经热门的消费电子领域做得很成功,但前行的步伐还是跟不上新的创新周期。消费3C后的5G手机、新能源汽车的动力电池,便让苹果供应链上的小伙伴—欣旺达抢先了一步。

2014年欣旺达就已经成立汽车电池公司布局动力电池业务,而到2021年末欣旺达在动力电池装机量上已经升至前十。今年前8个月欣旺达动力电池装车量超过4GWh,跃升至第五位。比排名上升更具魄力的是,对于动力电池市场成长空间的信心,今年以来欣旺达更是卯足了力气宣布四次电池扩产,总共规划建设130GWh动力电池生产基地。

随着新能源汽车渗透率不断提升,动力电池的产能竞争逐渐激烈,德赛电池无疑错过了最有利润的环节,尽管之后布局了电源管理系统的封装集成业务,但是价值链上的差异也令欣旺达和德赛电池在估值上拉开了差距,由于掌控电芯产能,欣旺达走出了纯代工低利润率的困境,在电池供应上逐渐掌控更多的议价权。

(同花顺iFind)

卷进储能,走得慢会掉队

为了培育第二增长曲线,德赛电池将目光聚焦在储能电池这一块,为下游华为、古瑞瓦特、华宝新能源等公司提供储能电池pack,去年收入在3个亿左右,还需要采购电芯进行加工。

不过,这次公司吸取了错过动力电池的教训,花75个亿在湖南长沙规划了20GWh的电芯产能,其中一期投资16亿元建设的4GWh将争取在明年一季度投产运营。根据公告,项目全面达产有望实现的年产值能达到120亿元。

公司如今积攒了不少优质的储能客户,此次布局电芯是往电池供应链上游的延伸,提高自身的利润空间。从合作客户上看,此次储能电池项目投产后应用于用户侧储能场景,比如5G基站、数据中心后备电源、家庭储能等领域。

储能电池这条赛道与动力电池相差无二,都得通过产能堆砌逐步抢占下游市场份额,今年无论是出口还是内销,储能电池出货量井喷的速度一度超过了产能扩张,以至于出现了供不应求的现象。

而扩产已经是电池界的常规操作。据北极星储能网统计,截至目前,59家中国电池企业的储能电池产能规划已经达到2300GWh((部分产能由储能电池和动力电池共享)),而电池产能从建设到完全释放大概需要2-3年的时间。根据媒体报道,多家电池厂商表示,现货已经排期到明年,主要短缺的是280Ah大电芯,主要用于大型储能项目。

就着电池供应紧缺的发酵和公司自身电芯布局,德赛电池迎来了两个涨停板。

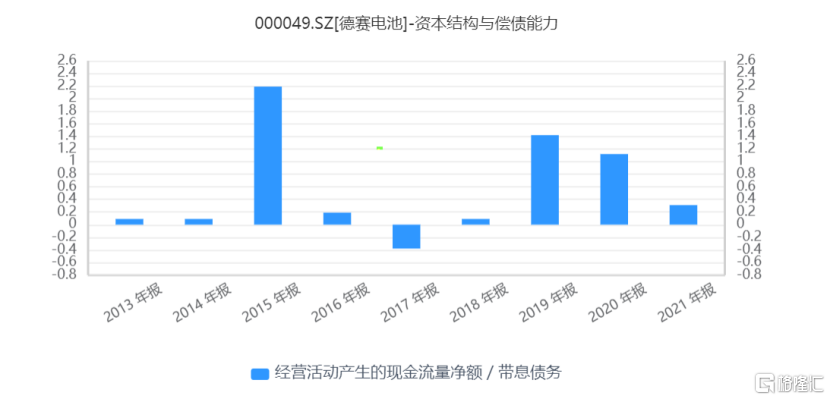

但回到公司基本面上来,仅靠锂电池封装业务的横向延伸,公司仍然能赚取一定利润。卷进电芯制造也意味着公司之后几年锁定了庞大的资本开支,以保证有足够的产能来竞争市场份额,这将对公司的现金流和债务结构造成冲击,毕竟这就是电池行业内的正常玩法。

再者,当前原材料价格飞涨,大部分公司其实只是增收不增利,现金流承压严重。出色的产能壁垒反而是在逆周期的时候布局形成的。结合公司自身经营状况而言,持续加注储能电池只能说压力很大。

公司经营性现金流净额与带息负债的比例自2019年开始下滑严重,今年上半年经营现金流则只是接近去年一半。公司在今年8月份电话交流中也提到,单纯靠传统业务滚存的现金流没法儿满足资金需求,未来不排除会开展资本市场再融资。

(同花顺iFind)

储能行业里处于成长期的细分领域众多,无论是户储还是工商业储能,对于德赛电池而言是值得押注的机会,对于投资而言有望迎来价值的重估,但在当前原料价格高企,产能疯狂堆砌的节点,走得慢还是可能要掉队。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。