李志林丨利好失灵突显市场三大顽症无法回避

利好失灵突显市场三大顽症无法回避

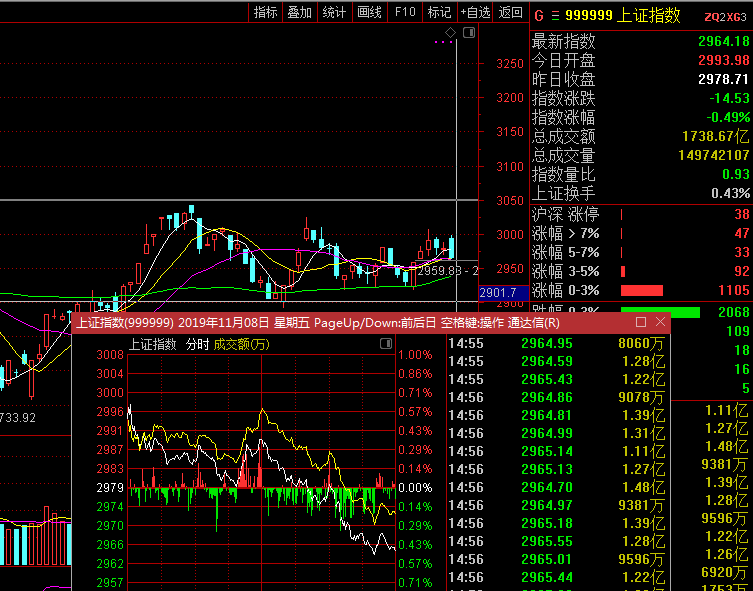

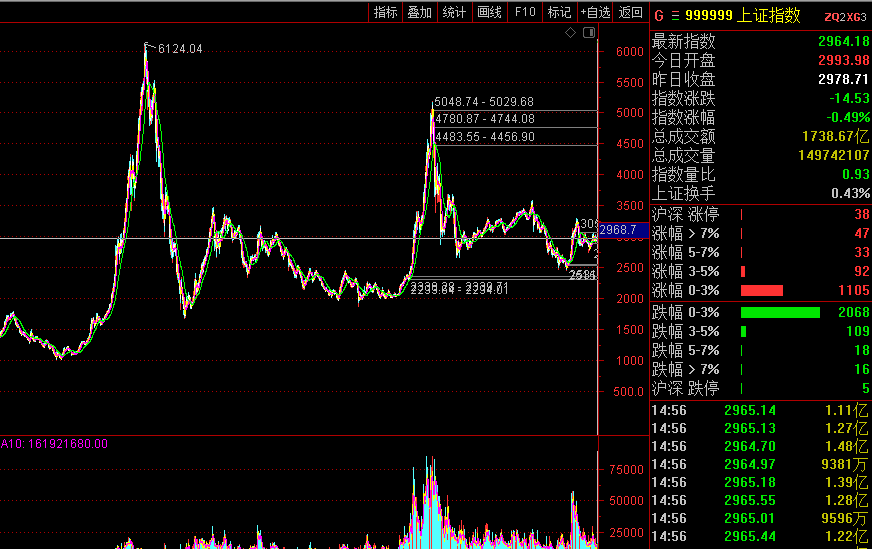

尽管周四夜市场频传两大利好,美股、欧股、新加坡A50均大涨。相当多的投资者兴奋地度过了难眠之夜,满以为今日A股将拉出长阳,攻克3000点。甚至有市场著名人士称:“中国准备迎接一轮超级牛”。但是,周五大盘仅高开15点,摸高2998点,便震荡回落。仅维持了半天的小涨,午后便逐波跳水,七大指数均收出了阴线,令市场空欢喜一场,乘兴而来,败兴而归!

为何两重大利好再次失灵呢?我以为这是最值得管理层思考的问题。

1、两重大利好再次失灵说明了什么?

一是外部问题取得重大进展——中米同意随协议进展,分阶段取消已加GS。这是一年半来的外部问题中,双方首次就妥善解决各自核心关切,进行了认真、建设性的讨论,取得了原则性共识。外部问题终于峰回路转,分阶段取消GS,持久战露出胜利的曙光!

中米达成第一阶段贸易协议,并有望签署,这不仅有利于双方的经济和贸易,也有利世界经济和贸易。当然,也有利于受外部问题重大利空冲击的A股走势,至少应把5月6日的跳空缺口补上。

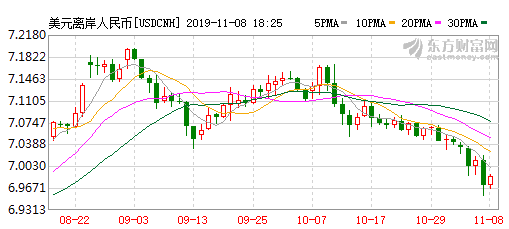

二是人民币跳涨400个基点,升值到6.96元,一个多月来升值1700个基点,累计升值2.8%,意味着以人民币计价的资产升值,以及投资者财富的增值。这历来都是对股市的重大利好。

然而,这两个重大利好,在今日A股中再次失灵了。究竟是市场“见利好出货”的惯性思维在起作用,还是市场本身的顽症压倒了所有的利好,致使市场的价值规律、价值取向和价格传导机制失灵?

我认为是后者!

2、监管层绝不可回避市场三大顽症!

近期,无论是监管层一个多月前推出的资本市场改革12条,还是易主席就资本市场改革答新华记者问,或是四中全会后,监管层贯彻就国家治理现代化,谈资本市场治理的现代化构想,都被监管层视为打造“有活力、有韧性资本市场”的“良方”。

诚然,列出的改革措施可谓面面俱到,也不乏颇有新意而又情真意切的表态,如“检验改革成果有两条标准,一是能否稳定市场预期,二是能否真正给市场带来信心”,似乎让人颇有期待。

但是,但其改革措施仍停留于闭门造车,没有走群众路线,没有集思广益,没有抓住,反而刻意绕过了导致市场长期熊市的顽症。所以,市场对此的普遍反应是:“不接地气” ,“避重就轻,治标不治本”。

A股市场的顽症在哪里?广大投资者认为主要是3个:

第一,搞不切实际的扩容大跃进。

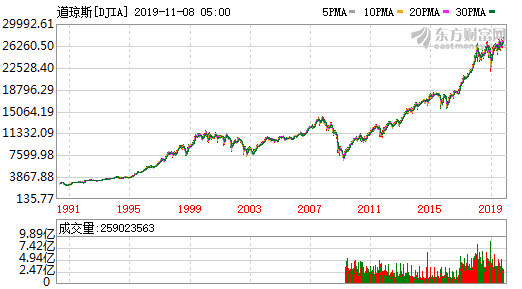

请看世界第一大股市——美国股市。尽管连续10年大牛市,100多次创出历史新高,需要融资的好公司比比皆是。但是,美股每年发新股只有一二百家,并且极力鼓励上市公司大幅度回购股份,予以注销缩容,以确保上市公司业绩优良。

再看世界第三大股——日本股市。尽管日本的中小优质高科技企业多如牛毛,但是,在过去10年的大牛市中,仅发了200多只新股。

这可能与美国、日本贷款利率不到1%有关系。

唯独熊冠全球10年的A股,尽管指数仍在金融危机前高点的半山腰以下,但新股扩容大跃进的速度,却在世界股市历史上“史无前例”的,现已有3700多只股票,已与美股股市相当。

严重的问题是,A股扩容大跃进的方针继续不变,有增无减:注册制试点的科创板,5个月就发100只新股;主板和中小创,每周仍然发5只左右的新股;创业板也迫不及待地要求搞注册制,与沪市进行新股扩容竞赛;新三板的精选层也摩拳擦掌、跃跃欲试,争取大批直接转板上市。周五,证监会又全面松绑主板、中小板、创业板再融资要求,更加大了扩容带来的压力。

虽然对作为国家战略扶持的高科技股大量上市,市场能够理解,但是,劣质的、周期性传统产业的大盘股,通过包装也接连不断地上市,就引起市场强烈反感。如问题多多、刚上市就股权抵押的渝农商行,以高于港股发行价一倍的价格,发行上市,濒临破发。近期,管理层又确定了“优先给中小银行补充资本金的指导方针”,预计是要给成百上千个地方城商行、农商行的上市开绿灯。为农商行“扶贫”,那可是一个无底洞啊!

然而,监管层却毅然地抛弃了以往一贯强调的“扩容的节奏要考虑市场的承受力”的指导方针,既不像90年中期,证监会宣布“每年新股扩容额度为300亿”,也不像前一任证监会主席,在2014年5月向市场安民告示:“下半年新股扩容不超过一百家”,遂掀起了轰轰烈烈的大牛市,而是将新股的扩容节奏、总家数、募资总量变成“黑箱”,很不透明,不提前向市场“安民告示”每年的扩容额度。故使市场的“扩容恐惧症”愈演愈烈,将每一次利好都作为出货的良机。

第二,巨量大小非源源不断地解禁、减持。

据公开数据,从11月到明年一季度,就有1541亿股、1.9万亿市值的大小

非解禁,数量是全年新股扩容的10倍。哪怕其中有10%的大小非减持,就超过了年新股扩容金额。并且,大小非是以几元甚至几毛钱的超低成本股份,砸向市场,投资者岂有不恐惧之理?

虽然大小非减持已有现成的制度,一般不得随意修改游戏规则。但是,监管层为何不果断进行新老划断,从新股开始,进行股权结构的改革,规定控股股东比例不得超过三分之一,从而一劳永逸地杜绝大小非减持的顽症呢?

遗憾的是,尽管市场人士已反复呼吁、贡献这一高智慧的良策,但至今在监管层制定的各项改革举措中,置若罔闻,好像大小非减持不是资本市场活力和韧性的障碍,根本就不是一个问题,实令广大投资者非常失望!

由于大小非没完没了地解禁、减持,就迫使市场没完没了地炒作,高抛低吸做短线、抢反弹、搞投机,见利好出货,使A股无休止地在低位纠缠。

第三,市场严重缺乏资金。

科创板仅开设3个多月,上市了50只股票,绝大多数的个股便从最高价

腰斩,3只新股破发。50万以上的大户或因融资而爆仓,或被肃杀得千疮百孔,元气大伤。而50万以上的大户却是A股市场里资金实力最大的,最活跃的个人投资者,都去了科创板被网下配售了70%新股的各路大机构割了“韭菜”。

剩在主板和中小创中的,绝大多数都是被深度套牢的10万以下的散户。即便见利好发布,也无力购买股票。一旦见利好下股票都不涨,就加入抛盘的队伍。

在今年4月以后的7个月里,A股指数始终在百点内纠缠;1-3元的低价股超过300只,平均股价跌到了9元左右;大量的个股跌破净资产,跌破发行价和增发价;股价普遍从高点打1—3折,股价比股灾最低指数时还要低,满街都是亏损者。

凡此种种都表明,别看A股有世界最多的开户数,凭目前市场的资金,实在无力托起市值45万亿左右的流通盘,不能指望会有什么大行情。面对高速扩容,只能是“拆东墙补西墙”。股价中枢的下移,就像将河道拓宽,水平面就自然下降一样。A股的估值之所以成为全球股市的估值洼地,就是扩容大跃进造成的市场存量资金严重失血,新增资金因市场长期的亏损效应望而却步。

尽管近期管理层反复强调“要鼓励中长期资金入市”,是好事。但在市场看来,这完全是隔靴搔痒、杯水车薪。如北上资金今年进入A股2200亿左右,还不如新股上市抽取的资金;又如MSCI-11月将扩大持有A股的权重至20%,但区区几百亿资金,连填补浙商银行、邮储银行两大盘股的募资还不够。

既然管理层一再说目前A股是全球估值洼地,很有投资价值,为何不放慢扩容,让国内投资者踊跃入市,将估值洼地恢复到正常水平,而宁可通过扩容大跃进,长期维持A股的估值洼地,让外资来抄底呢?

3、结论:A股没有大牛市,只有结构性投机行情。

只要A股的三大顽症不消除,股市最本质的供求关系没得到改善,那么,现有的所有利好,包括以后新的利好,都不可能导致A股终结熊市,诞生大牛市,更不要说超级牛市了。哪怕近期很多券商纷纷看好明年进入大牛市,并且一季度看高3300点,全年看高3700点,那也决不是大牛市的腔调!

至于近期高盛预测年底前沪深300指数在年内有望涨到4200点或5000点(目前在3973点),亦即还要涨5或25%。如果真能如愿,那就意味着,上证指数能涨到3120点—3710点,深成指能涨到10360点—12340点,创业板能涨到1800点—2140点,这岂不是天方夜谭?

当然,A股三大顽症不解决,股指仍徘徊在熊市或牛皮市中,投资者并非不能求生存、谋发展了。人们可以把握中国股市的实际,通过以下几个途径,捕捉盈利机会:

一是每年春季抢一波“春生”较大的行情,秋季抢一波“秋抢”小行情;

二是与国家队、险资、公募基金、北上资金、QFII、RQFII等大机构一起抱团取暖,在若干只公认的优质白马股中或博取差价,或长线投资;

三是重点关注有自主核心技术的高科技股,尤其是硬科技股中(硬科技八大领域:1、人工智能;2、航空航天;3、生物技术(含基因技术、脑科学等);4、光电芯片;5、信息技术(含量子科学、区块链、物联网、大数据等);6、新材料;7、新能源;8、智能制造。),轮番运筹,波段操作;

四是从认真研究上市公司公告和确切信息,捕捉被众人忽视的、控股权将变动的、将注入优质高科技资产,转型为一流水平的软硬件平台、估值在30倍以下、股价较低的高科技股;

五是分阶段的协议签署后,可关注优质低价,被错杀的贸易股;

六是逆向操作,见系统性利空——买入,见系统性利好——出货;

七是在低位时,介入科技ETF,获取高科技股的平均收益;

八是股指在低位时买公募基金,交由专业机构操作。

我相信,如此操作,每年盈利20--30%的可能性还是很大的!

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。