杉杉股份新征程畅想

深度 独立 穿透

把好快慢机、平衡术!

作者:蒙多

编辑:吴双

风品:令煜

来源:首财——首条财经研究院

一代人有一代人的长征。

12月8日,杉杉控股被证监会立案调查一事引发舆论关注,如何平稳应对考验90后董事长郑驹智慧。

当然,压力也能转化为动力。

12月13日,杉杉股份公告称,旗下子公司拟建设年产4000万平方米高端显示用偏光片生产线项目,总投资不超60亿元。12月15日,芬兰10万吨一体化项目又取得获批新进展。

好消息接连传出,可谓雪中送炭、能否否极泰来呢?

1

钱从哪来?

公开资料显示,杉杉股份创建于1989年,靠着服装业务起家。1999年,公司转型进入锂电池材料领域,经过20多年发展,已成长为全球负极材料龙头。

今年3月,受创始人郑永刚离世影响,32岁郑驹成为企业新掌门。其曾远赴英国留学,还攻读EMBA,妥妥的高知管理者。

据界面报道,郑永刚生前曾多次表示,未来公司将由郑驹接班,后者也在企业多个岗位接受过历练。

然真正坐稳当家人宝座并不轻松。3月23日,郑驹当选杉杉股份董事长,其继母周婷却突然站出来要求继承实控权。

直至5月10日,周婷当选为杉杉股份董事,这桩豪门恩怨才告了结。若由此算起,郑驹掌控杉杉经营大权不过7个多月,展露的发展雄心已不容小视。

以开文60亿元投资为例,含公司拟收购LG化学旗下SP业务及相关资产的收购价款14.07亿元,以及后续搬迁改造投资金额。其中固定资产投资约45亿元,流动资金投资约15亿元。

杉杉股份相关负责人表示:近年来,高端显示用偏光片市场需求增速较快且市场空间广阔,公司本次投资符合相关发展趋势,旨在优化产品结构、丰富产品应用,有助提升公司在高端显示用偏光片领域的市场地位,提高相应市场份额。

不过浏览雪球投资社区,一些股民不乏微词“哪来的钱,后面又是发债定增了”“拟投资,画饼充饥。”……

扩容扩产是发展活力的一种体现,努力展示更多成长性值得肯定,上述评论或有偏颇片面处。但还是那句话,实力要与野心匹配,审视企业基本面,上述质疑或非完全空穴来风。

截至今年9月底,杉杉股份账面货币资金仅46.32亿元,同比下滑47.96%。拉长视线也不讨喜。今年Q1、H1分别为43.53亿元、43.05亿元,对应增速分别为-22.89%、-30.07%。

另一厢,企业账面应收账款为51.27亿元,同比增长24.84%;预付账款14.39亿元,同比增长42.41%。销售商品、提供劳务收到的现金为129.02亿,经营活动现金流出小计达152.32亿,经营活动产生的现金流量净额为-15.50亿元。

2023年Q1、H1,杉杉股份经营活动产生的现金流量净额同样为负,分别为-13.26亿元、-14.64亿元,净额持续扩大。

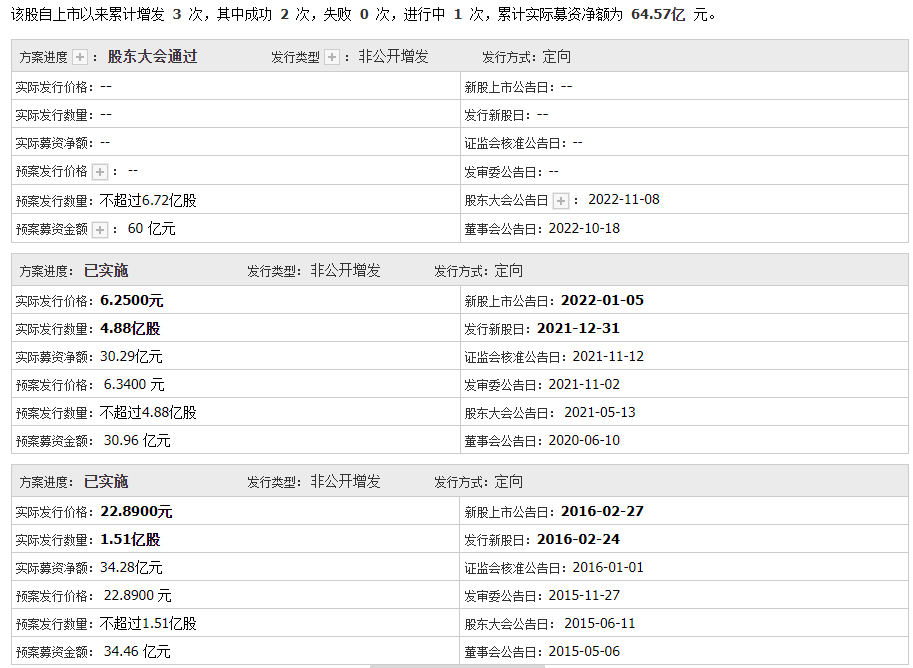

如此基本面,若想完成上述交易,确实需先解决钱的问题。据同花顺,杉杉股份正在推进一笔高达60亿元的定增。而2022年1月,企业才通过定增募资30.53亿元。

频繁向市场要钱,难免让投资者有些微词。

2

业绩连降 警惕规模陷阱

或许,也有无奈与急迫。

据悉,正在进行的定增用途系推动云南杉杉新材料有限公司年产30万吨锂离子电池负极材料一体化基地项目(第一期)建设,以及补充流动资金。而最新的60亿交易,则为提升公司偏光片业务的竞争力。

负极、偏光构成了杉杉股份的收入主引擎。以负极业务为例,2020年至2022年业务收入为25.18亿元、41.40亿元、80.58亿元。但今年上半年增速失色,营收31.61亿元同比下降9.69%。

杉杉股份称下滑原因系上游原材料价格下降、石墨化加工价格下调,以及行业产能释放加剧竞争等因素影响,行业整体盈利空间缩窄。

那么,结合市场变化,再看上述进击扩容有无隐忧?是否需要调整呢?

2020年至2022年,杉杉股份营收82.16亿元、206.99亿元、217.02亿元,对应增速分别为-5.35%、151.94%、4.84%;同期归母净利1.38亿元、33.40亿元、26.91亿元,对应增速-48.85%、2320.00%、-19.42%。

整体看,在郑永刚治下,公司营收净利虽有起伏,总体体量增长仍可圈可点。

而进入2023年,业绩压力陡增。一季报、中报、三季报营收增速分别为-11.53%、-12.11%、-7.14%;归母净利增速为-29.05%、-39.01%、-45.58%。不仅营利双降,盈利下滑幅度还更多。

对此颓态,杉杉股份三季报中曾表示,内部外部皆有原因。其一,报告期内公司权益法核算的巴斯夫杉杉电池材料有限公司净利同比下滑较大;其二,报告期内公司负极及偏光片业务受行业市场环境变化影响,产品价格同比下降。

行业分析师于盛梅表示,新能源电动汽车增速放缓,导致动力电池市场去库存,锂电池客户排产不积极。当前负极材料赛道迎来产能释放期,同行竞争加剧不容忽视。

偏光片业务下滑则与消费电子需求不振有关。资料显示,偏光镜是显示技术的核心要素,偏光片使图像能够在屏幕上显示和被看到,广泛应用于电视、显示器、笔记本电脑、手机等领域。近年来全球消费电子需求陷入低迷。

以智能手机为例,12月14日,市场调查机构Counterpoint信息图显示,2023年第三季度,全球智能手机市场出货量为2.998亿台,同比下降1%。另据Counterpoint此前数据,全球智能手机市场规模萎缩8%,创下过去十年来最差Q3表现。

杉杉股份负极材料、偏光业务的营收占比达九成,两主业双双遭遇市场变阵,业绩承压自然就不奇怪。那么,上述投资是否有些激进呢?

今年1月12日,郑永刚在公司2023年度经济工作会议上提出,要向实而行,做强产业,不断提升上市公司价值;要继续做减法、去杠杆,加快处置非主业资产。

不可否认,上述投资有做强主业深意值得肯定。然而别忘了真正规模效应的达成,除了规模更要有质量。截至2023年三季度,杉杉股份资产负债率为50.79%,而2022年末为46.29%。去杠杆做得如何呢?

应对市场波动、穿越周期,他山之石可以攻玉。TCL李东生曾分享公司多次穿越低谷的经验。在他看来,有两点尤为关键:一是保住有现金流,二是强调有效率地运营和关注盈利的可持续性。

对照之下,现金流与造血能力并不出色,杉杉股份却又要扩产,是否需要警惕规模陷阱?

事实上,杉杉股份公告中亦坦承交易背后潜在风险。该交易一方面会对公司的经营和偿债带来造成压力;另一方面,相关项目由于筹建周期约39个月,亦存在实际投资额高于计划投资额的风险。

明知山有虎,偏向虎山行。难免令外界捏一把汗。

3

突遭立案、藏不藏暗雷?

夯实内部治理“篱笆”,同样显得急迫。

12月8日,杉杉股份公告,公司间接控股股东杉杉控股涉嫌收购人未按规定履行义务,证监会决定对其立案。

梳理公告内容,问题出在与锦州永杉锂业股份有限公司的相关交易上。

同日,锦州永杉锂业股份有限公司即吉翔股份也发布公告:尽管同样没披露立案具体原因,但杉杉控股为其控股股东宁波炬泰投资管理有限公司(下称宁波炬泰)的控股股东,也是第二大股东上海钢石股权投资有限公司(下称上海钢石)的实控方。由此,外界猜测立案与2020年上海钢石受让吉翔股份股权有关。

据媒体报道,2020年,上海钢石受让了吉翔股份10.32%股份。但当时并未披露上海钢石与杉杉控股的一致行动人关系。2021—2022年,上交所曾多次向吉翔股份问询,上海钢石与宁波炬泰是否构成一致行动人关系,吉翔股份均予以否认。

直到今年1月,吉翔股份公告称,上海钢石为杉杉控股实际控制企业,与公司第一大股东宁波炬泰构成一致行动人关系。

业内人士指出,之前不承认,或许与吉翔股份转型有关。按照相关规定,若上海钢石彼时承认与杉杉控股构成一致行动关系。前者收购吉翔股份股权时将触发要约收购,整个收购信披流程耗时较长,或许影响转型进程。

问题在于,是否损害中小股东权益?据新浪财经,除吉翔股份外,杉杉系疑似在宝硕股份收购华创证券并配套融资的发行对象中、璞泰来IPO前股东退出中涉嫌隐瞒关联信息。

2016年,宝硕股份为收购华创证券,分别进行了规模73.6亿元的收购配套融资和73.6亿对价的股份发行,其中股份发行对象中包含上海杉融实业有限公司、上海易恩实业有限公司等六家实体疑似均为杉杉系控制。

不过上述六家实体中,明确由杉杉控股控制的企业仅有杉融实业,而易恩实业自2013年成立起由杉杉系“影子股”上海钢石实际控制。

另据21世纪经济报道,璞泰来第五大股东上海阔甬投资管理有限公司、第六大股东芜湖佳辉投资管理有限公司分别持有璞泰来上市后股权比例5.72%和3.20%。

其中,佳辉投资实控人为杉杉系关联人,郑永刚外甥女婿吴军辉;而阔甬投资名义实控人汤荣华仍与杉杉系表面无关,但监事和财务负责人黄柏威疑似为杉杉控股工作人员,杉杉官文ICP备案负责人等。

应披尽披、合规经营,是上市公司的价值基础、稳健发展根本。上述媒体报道孰是孰非,立案调查真相如何,等待时间作答。可以肯定的是,外界审视声音是一记警钟,及时查漏补缺、扎牢内控篱笆总没有错。

4

跃升前夜?新征程畅想

人无完人、企无全企。存在问题不可怕,关键在于能否正视问题、化解问题,在持续进化中变得更强大。

随着行业低端、无效产能出清,以及技术迭代升级,负极业洗牌的同时也酝酿着跃升机会。优质企业有望凭借研发创新、产业链成本等优势,率先吃到复苏红利。

截至2023年6月30日,杉杉股份负极材料已有授权专利245项,其中国际专利4项;国内发明专利189项,实用新型专利52项。

偏光镜方面已在韩国、中国、日本、美国等全球多个国家已申请1000余项,LCD偏光片相关专利,其中已授权专利1017项(含境外专利796项),包括发明专利944项,实用新型专利65项,外观专利8项。

深入产品层面,专利转化同业可圈点。比如自主开发的高能量密度低膨胀、液相快充包覆、硅负极前驱体合成等多项技术位居行业前列。

再如,研发的高容量兼顾快充负极材料,助力公司突破高能量密度快充技术瓶颈,已实现5C产品的批量出货和6C产品的送样验证;研发的OLED手机用偏光片已实现出货,还将继续推进OLED产品在轻薄化、高对比度、低功耗等方面的研究和开发。

面向未来,VR终端与智能汽车方面已有战略卡位。如自主研发的VR显示端用偏光片已完成,目前正在积极推动客户认证和量产;自主研发的车载用偏光片则完成技术和专利储备,正加快推进产品开发。

值得一提的是,杉杉股份还与上游供应商联合成立专项原材料开发小组,发力负极材料性能所需的功能性原料、功能性造粒剂及包覆剂开发。为进一步保质保供,与国内头部原材料供应商建立战略合作关系,在针状焦、石油焦等领域展开全方位合作,保证原材料供应稳定安全。

12月21日,杉杉股份在投资者互动平台表示,2023上半年,公司硅基负极产品不断实现技术突破,持续获得海内外客户认可。其中硅氧产品已在消费电子、动力市场实现批量应用,且第二代硅氧新型负极,采用连续式混合气包覆技术,具有优异的低温循环性能。

对于造血能力不足的问题,杉杉股份也在“规模降本、技术降本”。2020年至2022年,以及2023前9月,研发费为3.93亿元、7.16亿元、9.53亿元、6.91亿元。同期销售费为2.18亿元、2.05亿元、2.81亿元、1.65亿元;管理费为5.05亿元、6.54亿元、7.13亿元、4.51亿元;财务费为2.79亿元、6.54亿元、6.96亿元、3.60亿元。

不难发现,杉杉近年来持续加码研发,今年前三季度增速虽有下滑,体量仍已接近2021全年总和。与同期三费相比,规模优势明显。

截至2022年末,公司有研发人员300人,技术人员750人,合计占员工总数比达13.92%。

有收缩有进击,显然在背负种种挑战、痛点的同时,杉杉股份也有诸多价值看点。

一旦市场回暖、重回上升期,业绩反转也未可知。若从此看,上述定增收购风险与机遇并存。成败关键在于审时度势、把握好快慢机、平衡术。

遥想2022年,郑永刚接受媒体采访时表示,“踏上新的‘赶考’路,杉杉将始终牢记‘打铁还须自身硬’的道理,坚持以实业为根基、以创新为驱动,推动企业高质量发展,为全球新能源和新材料发展贡献更多杉杉力量。”

一代人有一代人的征程、考题!如今,杉杉指挥棒交到了郑驹手中,子承父业,任务没变方向没变。办法总比挑战多。

新征程中,杉杉、郑驹将交出怎样答卷?

本文为首财原创

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。