摸着SHEIN过河,TEMU能否占领美国低价市场?

来源:东哥解读电商

作者:金珊

吸取SHEIN的经验,可能只是开始。

Temu在美国迅速起盘。近日,市场调研机构Sensor Tower数据显示,拼多多旗下Temu已经成为美国市场全类别下载量最大的APP(11月1日至12月14日期间),安装量已达到1080万次。在多个应用商店下载排行榜位列第一。

同是出海,Temu和SHEIN总是被同时提起、比较。归根结底,在终端消费者眼里,低价好用的商品才是消费降级后的真实需求,平台背后的商业模式不是用户关注的重点。SHEIN已经是出海的典范,已经被验证过的服装、饰品等成功品类,也是Temu做全品类低价电商的第一步。

近日也有消息曝出,Temu开始挖掘SHEIN的买手团队、联系供应商。面对后来者的轮番动作,SHEIN也格外重视,升级供应商管理。

摸着SHEIN过河,Temu能否做好全品类低价平台?

北美的“五环外”,出海淘金的热土

SHEIN已经验证了低价和服装在北美的可行性,这也是拼多多出海的首要方向。

亚马逊做不好服装,并且缺少低价商品。提到出海,不得不提北美本土的电商格局。亚马逊始终稳坐电商巨头的位置,市占率达到38%。即便如此,也有亚马逊上无法覆盖的用户群。海豚社创始人李成东表示,美国有1亿2680万户家庭,亚马逊覆盖了7660万家庭,即使亚马逊这么强,也依然有4600万家庭没有覆盖,或者后者没有足够的钱来买会员。

消费者有需求,但平台上供给不足。在亚马逊平台上,价格在15美元以下的商品数量,在平台所有商品中仅占22%。

走低价的路线也是出海北美的选项,Wish和Fanno已经是出海先例,但并不算顺利。前者已经失去七成用户,后者也被曝关停。目前成功的是SHEIN,除了低价还踩中了亚马逊做不好的服装品类。

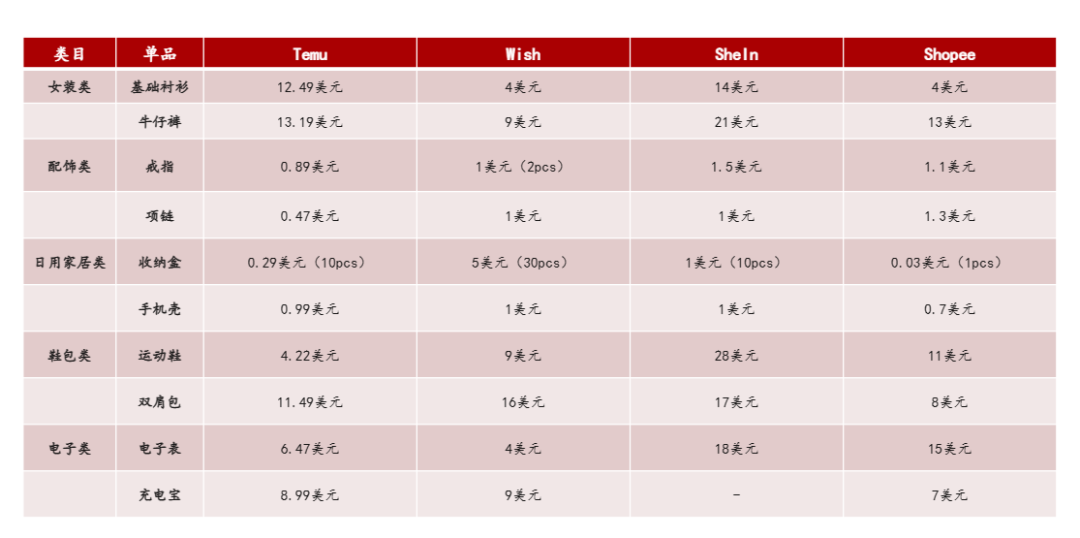

图片:各平台产品价格对比,来源于浙商证券

对于服装品牌来说,线下门店、独立站和APP才是重要的渠道,对平台的依赖感并不是很强。例如耐克入驻亚马逊后又果断退出,全力做自己的APP。疫情客流减少,服装品牌才开始拥抱电商。2020年美国服装的线上渗透率迅速提升到40%,而2019年仅为26%。亚马逊也在这一年如愿成为全美最大的服装零售商。规模迅速增长,但亚马逊的形象和时尚关联感很弱。这也导致亚马逊上的服装更多偏向白牌,并且设计感较弱。

美国最大的零售促销公司The Integer Group的副总裁曾表示:“亚马逊更像平价超市,而非时尚百货。人们更想在上面消费日用品,而非high fashion的设计师服装,购买基本款T恤等产品才是强需求。”

低价、上新速度足够快的SHEIN脱颖而出,成为快时尚巨头。据海豚社发布的2021新茅新消费品牌榜单显示,SHEIN的交易额达到1000亿元,折合美元144亿。富国银行曾预测亚马逊上去年的鞋服交易额为450亿美元。SHEIN的体量接近亚马逊的三分之一。

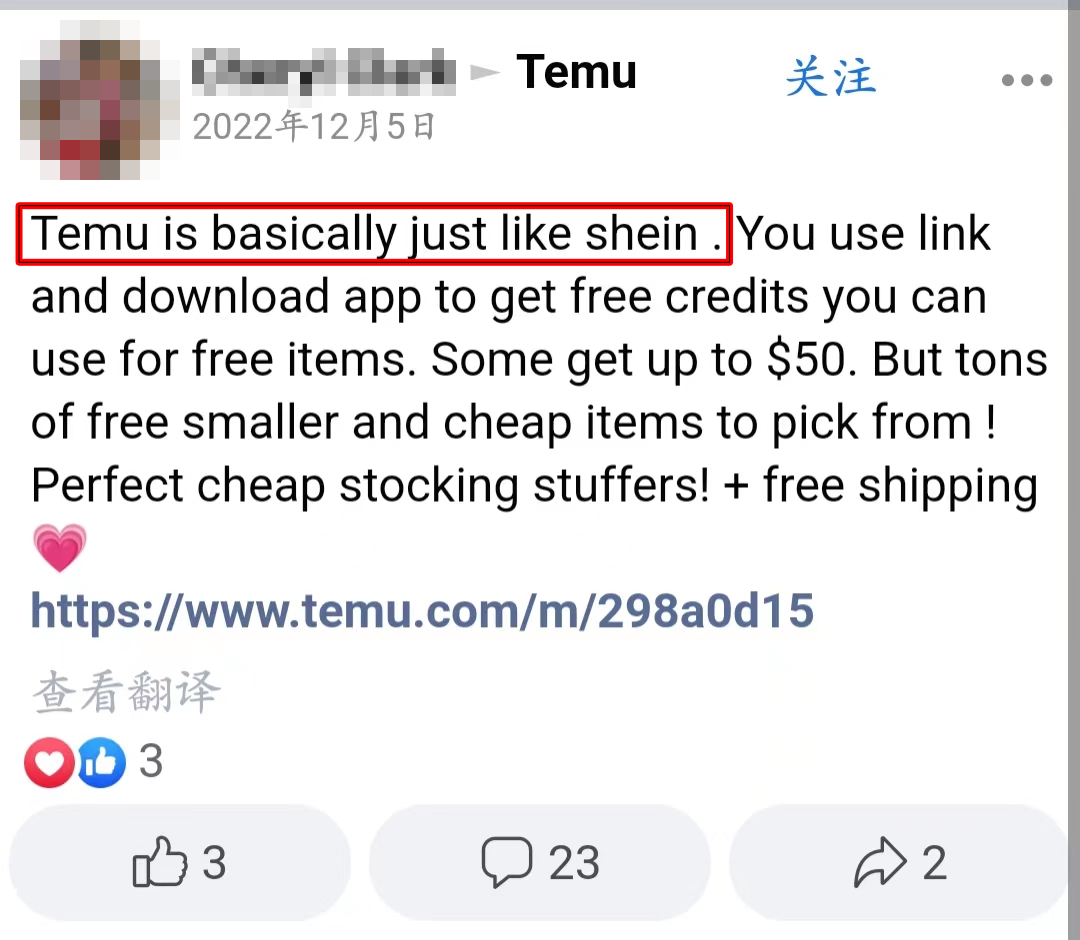

Temu在营销方面,也有意借势。用户可以转发平台注册链接,吸引新用户的同时,自身也可以享受折扣优惠。在链接前的标语表明两个平台同样低价。Temu是想抢夺SHEIN的低价心智。但我们认为,两者的用户群可能不是一类。Temu的服装可能不如SHEIN有设计感,这在供应商上有所体现。

图片来源于网络

Temu如何做供应链?

没有柔性供应链,Temu成为去库存的渠道。

供应链是Temu急需解决的关键问题,目前了解到对平台有意向的主要有三种商家。SHEIN的供应商、亚马逊商家、国内制造厂商。

此前拼多多已经宣布出海扶持计划,计划扶持百个出海品牌,千家制造企业。从结果上看,跨境出海经验较少的厂商还是抱有谨慎态度,不愿冒险。亚马逊红利少些,风险也低。入驻的更多是另外两类商家。

SHEIN的供应商,肯定是平台积极争取的。但从结果上来看,在这些商家中,只有少数生产规模较小的供应商选择入驻。对于这些商家来说,SHEIN的订单较少,入驻TEMU,可以多一种渠道,也能减少对SHEIN的过度依赖。生产规模较大的供应商来说,拼多多出海跨境还处于早期,前景不明朗。对Temu也会持续关注,但目前没有必要为了它影响SHEIN的合作关系。同样,SHEIN今年的供应商比以往更加分散,单个厂商的出走不会过多影响整个体系。

同样的厂商,也不能直接拿SHEIN的专供款上线Temu。这也是前者保持竞争力的措施。SHEIN的供应商只是生产者,不能直接接触终端,在柔性供应链的几年熏陶下是否已经能够把握北美用户需求还未可知。另一方面,专供款的界定范围,我们并不明确。服装的产权和设计专利很难维护和区别,SHEIN自身也陷入几次侵权风波。例如,一件专供款裙子,供应商如果只对其中的部分设计进行改动,领口、纽扣等等,是不是可以上线Temu?

图片来源于网络

声量最大的是亚马逊卖家,利润为0甚至是负,但还在持续入场。对不少商家来说,上线的商品都是积压的库存,放在Temu上面卖掉,要比压在仓库里积灰好很多。以成本价上线,利润为零直接清仓。有商家在社交平台上表示,经营一个月的情况是销量628单,销售额19041.3元,可提现0元。也有商家表示,可以实现微盈利,一天几十单,可以赚一份猪脚饭。一个明显的趋势是,亚马逊大卖家有棵树、易佰,跨境通旗下品牌ZAFUL已经陆续宣布入驻Temu。

大部分商家并不会把亚马逊畅销商品上线到Temu,因为担心Temu的低价扰乱原有的价格和利润。有卖家做过尝试,但发现销量并不好。亚马逊上卖不动的商品在Temu上爆单,也验证了拼多多争夺的并不是亚马逊的市场。

平台和供应商之间是基于利益的双向选择。不管是来自哪里的供应商,同样要遵守Temu的运行规则。其中有一条是,商家上线的商品如果在30天内没有销量,将会由平台的仓库自动退回。这也意味着Temu总体库存周转天数会接近30天。SHEIN的库存周转天数也同样保持在30多天左右。

这种对库存周转的高要求,也就保证了平台上新的快,不适合的被直接淘汰,通过上线的商品去测试北美消费者的需求,来摸索选品。

上线一个月Temu的日均GMV破150万美元,入驻商家近3万个,SKU在30-40万,涵盖了24个一级类目。年底前Temu的GMV目标是3-5亿美元,并在未来一年达成30亿美元的目标。

极兔和Temu的双向奔赴

Temu能保持低价,也离不开物流优势。目前分摊到平台的物流成本远低于普通的跨境物流,时效也很快。

据报道,Temu从本月12号开始,将不再承担部分商家的头程运费。这只是整个跨境物流过程中成本最小的一部分。Temu商家需要先把货物发到广州仓(头程),再由平台统一配送,这和SHEIN类似。整个物流过程包含头程、干线和尾程。我们了解到,头程运费约两元,折合0.29美金。后期这部分费用平台和卖家五五分,虽然卖家的利润将会减少,但还在可接受范围内。

平台承担的是成本的大头干线和尾程,包含了从国内仓库到北美消费者手中的全过程。Temu的合作物流是极兔和云途。结合寄售的模式来看,消费者下单后,只需5到7天就可以收到快递,介于亚马逊和SHEIN之间。亚马逊寄售模式的FBA物流时效是2到4天。SHEIN是从国内直发,时效性更差,8到12天不等,最晚15天可以收到货物。

保证时效的同时,成本得到控制。普通的跨境物流时效慢,价格贵,成本14美元左右,时效在10到15天。Temu在保障时效下,平台承担的成本几乎在8到9美金,远低于平常。这主要是由于极兔的补贴,和平台共同承担了这部分费用。

国内和东南亚增量放缓的背景下,欧美是极兔一直觊觎的市场。用Temu的电商件打开市场也是很好的选择。后续随着订单的上升,会给极兔持续带来增量。极兔在北美发展还处在早期,没有“最后一公里”的配送网络,目前还是依赖美国本土的USPS进行配送。物流补贴后,拼多多跨境能否赢得用户心智也是关键因素。

结语

从目前来看,Temu在库存、商家审查、用户引流、物流方面相比于此前的跨境出海平台有所改善,核心的优势还不明显,一些问题还未解决。但对刚刚出海的Temu来说,在北美收获了部分用户,交易额和订单在持续增长,给拼多多整体带来增量,已经是一个很好的开始。吸取了SHEIN等公司的出海的经验,起盘后的Temu还有很长的路要走。

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。