解密基金|大而不强、人才流失 工银瑞信似乎从未改变

作者|李慧君 编辑|过江鲫

银行系基金由于背靠银行,常被视公募圈中的“富二代”。

拥有“宇宙行”背景的工银瑞信基金,管理规模8364.69亿元(截至2022年11月23日),在所有基金公司中排名第10;2022上半年实现净利15.05亿元,不仅是银行系基金的领头羊,在整个行业内也仅次于易方达基金,位列第二。

“稳健”、“长期”等被泛滥使用的银行风格的关键词,在工银瑞信身上有着鲜明的体现。重固收、轻权益,工银瑞信的盈利水平与投研能力的反差明显。

深陷经理出走风波的工银瑞信,今年以来偏股型产品的收益率仅为-21.23%,排名54/147;2022上半年,旗下的350只产品亏损高达202.73亿元。

成立之初从光环加身到经受非议

2005年,商业银行设立基金管理公司的试点工作正式启动。

2005年6月,工商银行正式获得银监会批准发起设立基金管理公司,并委派出身资管部的郭特华筹备组建基金公司。

这一年,股权分置改革刚刚启动,上证指数最低时还不到1000点,工银瑞信就这样在资本市场改革、探索金融创新的大背景下应运而生,由此拉开了银行系基金筹建的序幕。

工银瑞信基金管理有限公司由中国工商银行、瑞士信贷第一波士顿、中国远洋运输(集团)总公司共同发起设立,注册资本金为2亿元,其中由工商银行出资1.1亿元、持股55%,瑞士信贷第一波士顿持股25%、中国远洋运输(集团)总公司持股20%。

工银瑞信的主要管理层均来自于工行系,董事长为当时的工行行长杨凯生,总经理为资管部副总经理郭特华。

背靠有着“宇宙行”之称的工商银行,含着金汤匙出生的工银瑞信成立第一年,就获得《21世纪经济报道》颁发的“中国基金管理公司新锐奖”。时任工商银行董事长的姜建清,也定下“力争使管理基金规模进入国内前三名,并牢固占据银行系基金管理公司第一位置”的目标。

2006年,工银瑞信的基金规模增长至近300亿元,跻身行业前十;2007年,适逢大牛市行情,上证指数一度涨超6000点,工银瑞信基金规模一年翻了近一倍,增长至582.92亿元,但由于其他基金公司同样扩张迅速,工银瑞信排名反而下滑。

2008年,席卷全球的经济危机也使A股行情一下经历了牛熊转换。这一年工银瑞信的股票型基金的规模大幅缩水127.4亿元。为了保证增长,工银瑞信在淡市中逆势扩张,选择通过新发货币基金来冲规模上排名。最终以752亿的资产规模,排名基金公司第6位。

单季度规模增加近300亿元的“壮举”,在当时震惊业界,也让工银瑞信陷入了非议。

与此同时,这也是工银瑞信历史上第一次资产规模低于持有份额,意味着工银瑞信基金的平均净值低于1元,即没有为基金持有人赚到钱。

到2010年底,工银瑞信的资产总额为578.7亿元,总份额却达到725.3亿份,是业内这两个指标背离最大的公司。

值得注意的是,2010年卸任的杨凯生已经是工银瑞信历史上任职最久的董事长,此后直至2021年,12年的时间先后走马上任了李晓鹏、陈焕祥、沈立强、尚军、郭特华、赵桂才6位董事长,每2年就有变动。

有工银瑞信基金内部人士表示,董事长都是大股东中国工商银行派出的,董事长变更对公司的影响不大。【1】

重要的是工银瑞信背靠“宇宙行”吸金,经营上难以摆脱控股公司的银行思维。

重固收轻权益、投研人才频繁出走

成立后前几年,工银瑞信的规模就顺利冲进了基金公司的前10名,但却遇到了与规模增长相悖离的业绩问题。

在2008年规模逆势暴涨后,工银瑞信的整体业绩就开始出现了滑坡,2009年,工银瑞信运作超过一年的5只主动型偏股基金中,4只排在同类的后1/2;2010年时,工银瑞信旗下收益率最高的全球配置和稳健增长也未达到10%,而且主动型股基工银大盘蓝筹甚至出现10.32%的负收益,有五只基金在同类中排名接近垫底。

当时有了解工银瑞信的人士表示,“此前工银瑞信投资和研究部门各自为政,研究总监和投资总监关系对立,研究员拒绝向基金经理提供支持。产品部门并不向市场部门负责,不关心如何做出切合市场需求的产品。”【2】

成立短短5年时间,工银瑞信的投研团队已经有戴勇毅、江晖、詹粤萍、杨建勋多位投研高层相继离职,几次经历投研核心的大规模换血。

在投研部门,权益投资总监何江旭之下,还设有有权益投资部总监曹冠业;固定收益投资总监江明波之下,还设有固定收益部总监杜海涛。这样在同一部门重复设岗的模式,也被业界解读为“国企思维”。

“何江旭时代”之后,工银瑞信开始逐步摆脱国企思维,内部的投研纷争告一段落:投资和研究部门的关系终于理顺,投资部门分为价值、成长、主题、数量四个风格小组,实现基金投资风格的差异化。

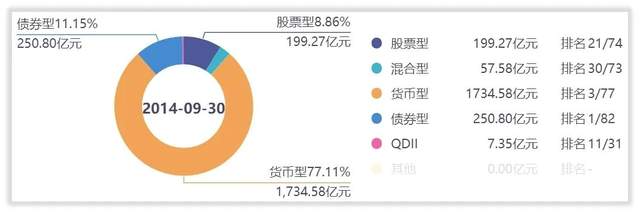

但此后很长一段时间内,工银瑞信重固收轻权益的情况仍没有改善。除2011上半年时,股票型产品规模短暂突破过300亿元外,后续持续缩水,2014年时最低不足200亿元,占比不足10%。

一直到2015年,工银瑞信内部近半数基金经理的任职年限不足2年。其中何江旭、张翎、吴刚等任职年限超10年的基金经理均已离职,余下的10年老将仅江明波一人。

在职基金经理中,王君正、鄢耀、刘伟琳、杜洋、赵蓓等如今的老将还只是初入的新人。

权益大爆发、余下后遗症

2014年-2015年工银瑞信权益类产品规模迎来大爆发。非货币基金规模从700亿元翻倍至1511亿元;其中股基规模从160亿元增长至456亿元,翻了近3倍。与上轮错失良机不同,在那年的牛市行情中,工银瑞信把权益类产品做上去了。

观察成立以来的变化情况,可以发现工银瑞信的权益类产品总是与牛熊行情共同进退,到2017-2018年,股基规模又迅速回撤至300亿以下,重新回到10年前水平。

有进步的是,这期间工银瑞信投研团队的稳定性大幅上升,并开始注重在内部自主培养人才。自主培养的基金经理占投资团队总人数的比例超50%,主动权益基金经理团队中这一占比超90%。截至2021年,工银瑞信投研人员约180人,投资人员平均从业经验超13年。

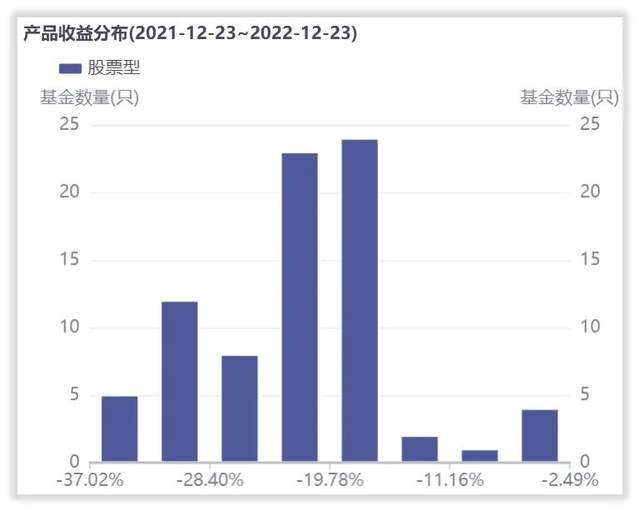

2022年以来,工银瑞信股基产品再次出现大幅度缩水,截至3季度末,规模较年初已经减少了341.66亿元。同花顺iFinD数据显示,近一年的股票型产品回报为集中在-20%以下,且没有达到正收益的股基产品。

明星经理赵蓓、袁芳分别管理的工银前沿医疗股票、工银文体产业股票、工银圆丰三年持有期混合这三只知名产品上半年分别亏损了29.38亿元、15.26亿元、15.29亿元,合计亏损已经达到近60亿元。

与此同时,工银瑞信又再次遭遇基金经理集体出走,已有7名基金经理离任,其中还有王君正、黄安乐等10年老将的离开;而“顶流”袁芳也已卸任其管理的5只基金产品,原因对外称工作调整。

这样看来,工银瑞信成立以来大而不强、人才流失的问题再次上演,历史积病并未得到根本性改善。

注解与参考:

【1】《工银瑞信董事长沈立强退休离任,董事尚军接任》,来源:蓝鲸财经

【2】《最牛渠道公司工银瑞信基金"国企思维"之乱》,来源:理财周报

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:机构派(ID:jgpai666)

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。