下调估值之后,药明康德值得买入了吗?

正文:

今天市场继续维持震荡表现,全天表现最好的是汽车板块。

我们重点关注的比亚迪大涨近5%,收盘价再创历史新高。今天中信建投发了一份研报,称比亚迪的估值在1.5万亿,其中新能源车业务估值约10000亿元,动力电池业务约4000亿元,消费电子业务约500亿元,半导体业务约1000亿元。

按这个估值,以目前股价计算还有70%的涨幅。

我个人认为在这个估值问题也不是特别大,就是什么时间达到罢了,以比亚迪目前的状态,基本吃定了10-20w这个区间价位车,包括燃油车和电车,基本找不到能打的对手。

所以,中信建投今天提出了“拥抱蓝海”这个概念,我认为是准确的,研报中是这么说的:

技术上:过去采用并联构型,存在“亏电油耗高”缺点,依赖充电。DM-i率先解决“成本高”、“亏电油耗高”的行业痛点,对标燃油车,在二线及以下地区的蓝海市场抢占先机

其实我认为不光是DM-i是蓝海,在10-20w这个级别的纯电新能源,比亚迪通过刀片电池也把成本做到了极致。

今天看到新闻说李斌去五菱考察了,准备进军中低端市场。

虽然,这个市场对比亚迪来说是一片蓝海,但是对技术积累不够的公司的来说,那就绝对是一片红的不能再红的海,蔚来有多大的概率胜出,我持悲观态度。

除了比亚迪,今天我的粉丝可能比较关注的就是CXO,或者确切地说是药明康德,药明康德今天盘中最多跌超6%,很多粉丝朋友都问我怎么看,到底是CXO不行了,还是抄底好时机。

那么,也借着今天药明康德半年报发布,我们来聊聊药明康德的现状。

其实CXO行业最近确实有不少利空:

1)CDE新政的推出,使得大量me too项目被砍,这会直接影响CXO行业的业务量,所以CXO的整体估值理论上应该是要回落一圈的;

2)CXO减持不断,从药明康德到昭衍新药,还都是核心高管,一致行动人的减持,数量也不少,对CXO的情绪也产生了负面影响;

3)昭衍新药半年报的业绩预告低于预期,临床前景气度较疫情期间已经下降,未来增速将回落至正常水平,作为临床前景气度下降,对整个行业影响还是比较大的;

4)还有一个因素我是今天看到的,这两天软银不是说要暂时退出ZG吗。

11日早间,软银银行集团董事长兼总裁孙正义在新闻发布会上表示:“在形势更加明朗之前,我们想静观其变。一两年后,我相信新规则将创造一个新局面。”

以软银为代表的国际资本可能会大批量退出中国,这对我国的生物医药融资产生负面影响,将直接影响到CXO国内的业务量。

以上这些点,第一、第三点是相对明确会影响到估值水平的,减持的问题我不关心,国际资本退出中国的问题我也不是太担心,我相信中国市场对于国际资本的吸引力,可能短期会有一些影响,但资本的逐利性是不会改变的,中国依旧是全球成长性最好的赛道。

下面我们再来看看药明康德的半年报情况:

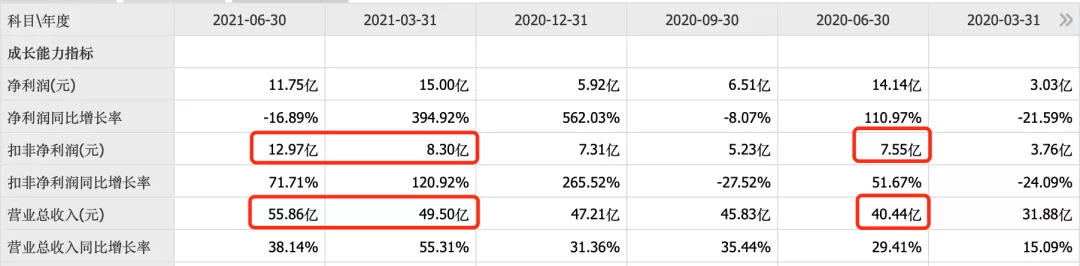

1、利润表:

药明Q2的扣非利润和营收,环比同比都是高增长,这个我认为是符合一家成长公司标准的,甚至可以说是优秀的,从目前公布的几家CXO业绩对比来看。

毛利净利水平相较去年同期也有小幅提升。

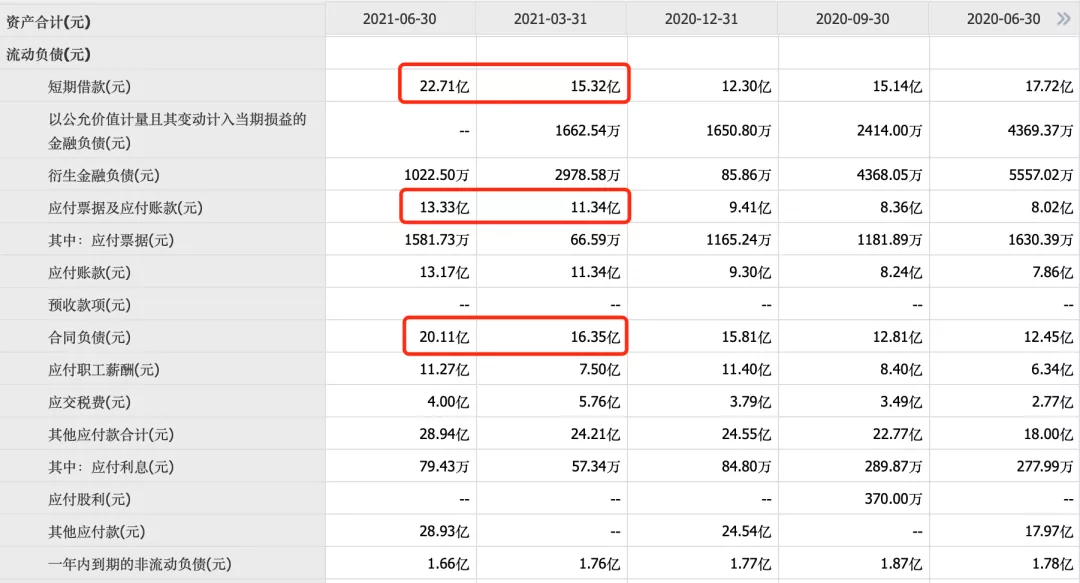

2、资产负债表

资产端问题不大,主要看负债端,短期借款增加,长期借款为0,问题不是特别大,比较公司处于快速扩张期,需要资金周转。

应付账款稳步增加,没毛病,合同负债增速继续加快,还是体现出行业景气度高的特点。

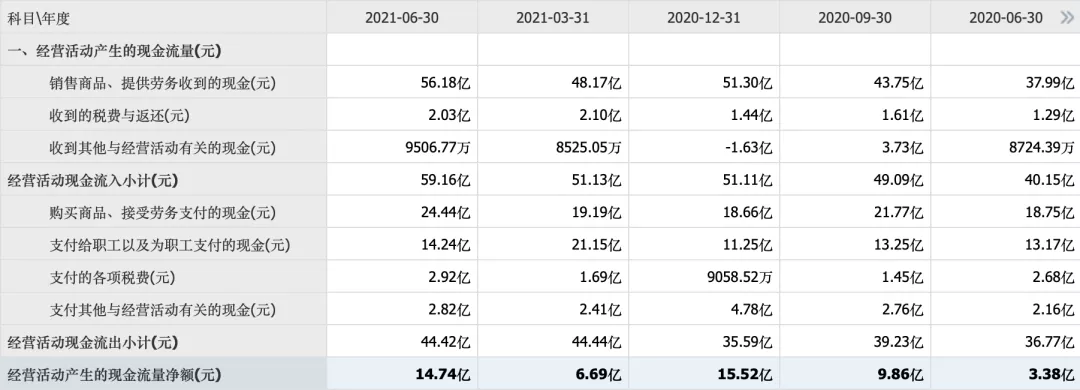

3、现金流量表

公司Q2现金流同比、环比均大增,Q2净现比重回1上方,整个经营活动方面基本是不错的。投资活动现金流现在看没意义,目前还在大幅投入阶段。

总的来说,从药明康德的整体业绩我们还是看到了CXO应有的景气度,从业务层面来看:

中国区实验室服务实现收入人民币 548,732.50 万元,同比增长 45.17%;

CDMO 服务实现收入人民币359,867.09 万元,同比增长 66.49%;

美国区实验室服务实现收入人民币 65,887.57 万元,同比下降15.71%;

临床研究及其他 CRO 服务实现收入人民币 78,253.08 万元,同比增长 56.51%。

除了美国区实验室服务,其他业务均实现了同比高增,随着美国疫情的状况的好转,业绩从回增长不是难事。

另外,我们看到公司的临床及其他业务,同比增长56%,由于临床业务去年受到疫情影响增速是放缓的,今年也迎来了一个不错的反弹,这点主要是帮助我们判断泰格的二季度的业绩情况。

下面我们做一个估值分析:

前段时间,药明康德的估值水平大概在120倍左右的水平,这是当下市场给成长股一个比较普遍的估值水平,但是我们知道这个估值水平是包含了投资收益的,以扣非计算的话就到150倍左右,和通策、爱尔一个水平。

那么,在CDE新政、以及疫情后增速回落的背景下,我们认为估值水平应该有所下降,以扣非计算,120倍左右的水平,差不多是以净利润计算,90倍左右的水平。

假设今年扣非45亿,以120倍PE计算的话,估值为5400亿,而现在药明康德的估值仅为4100亿。

以4100亿计算的话,目前的估值仅为90倍,注意这个是扣非计算的收益,算上投资收益,估值将下降到60倍左右。

90倍的估值水平,以未来年化30%的增速计算,PEG要消化到1,大概需要4-5年的时间,从我们对CXO行业的判断来看,5年的高景气度还是可以看到的,所以,我们认为当前这个价格基本是具备一定博弈价值的。

但是,我们也要注意另一个问题,就是性价比的问题,就是现在的CXO行业未来我们可能很难赚到估值提升的钱,如果估值不收缩,那么我们赚的就是年化利润增速,这个预期大概就是25-30%的水平。

而随着景气度逐步下降,估值还有进一步收缩的可能性,所以,这个收益预期还有一定的不确定性。

所以,从大的布局方向来说,对于抱团股我们现在的态度整体是比较谨慎的,虽然我们会精选赛道,但是保不齐流动性收缩的时候,会对估值造成何种程度的收缩影响,所以,除非是非常优秀的成长股,我们现在都不建议去做布局,或者已经布局的应该适当减仓。

以上,就是我们对药明康德,以及CXO行业当前的一个判断,希望对大家有帮助。

好了,今天就说这么多,记得点“在看”,下课!

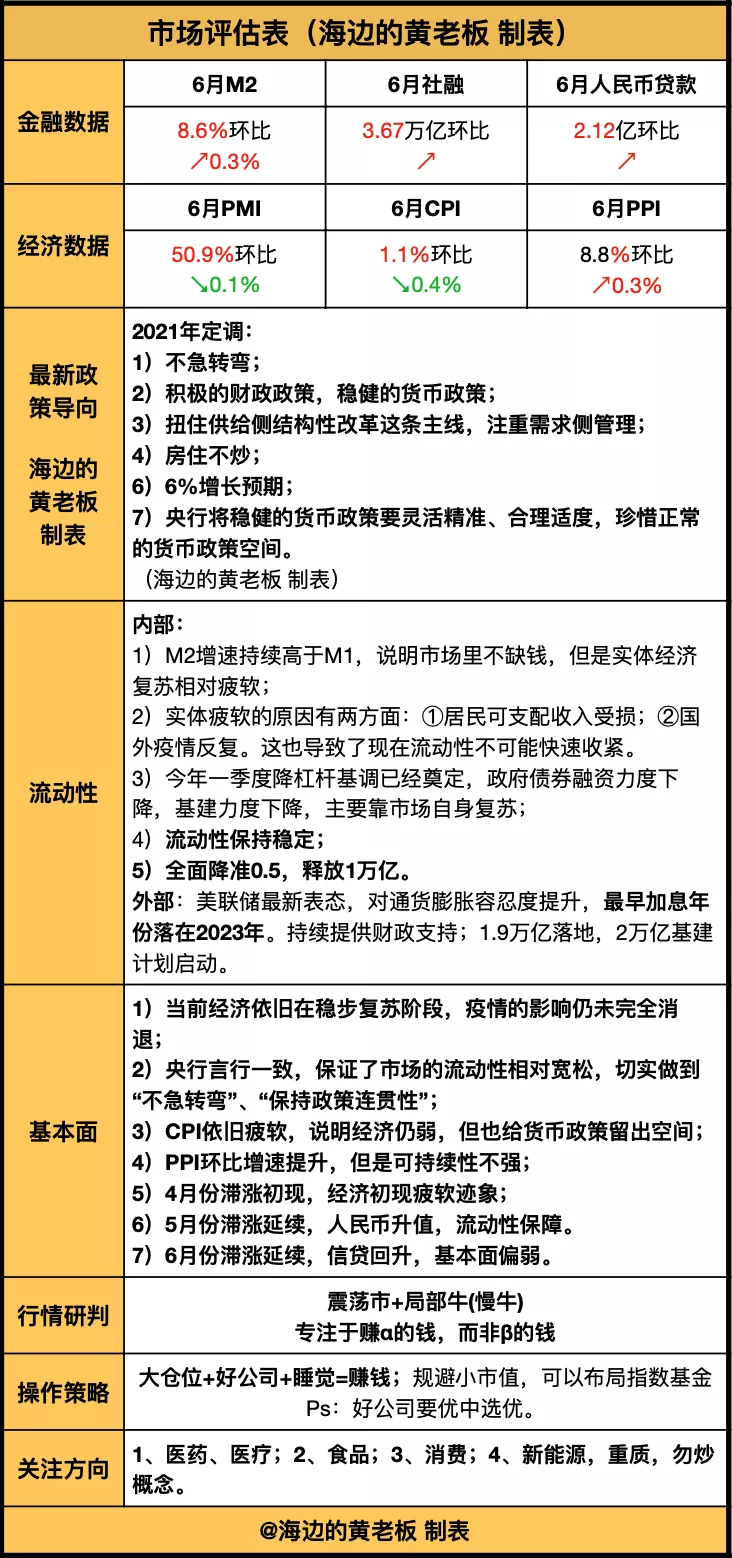

以下为市场评估表!

财经号声明: 本文由入驻中金在线财经号平台的作者撰写,观点仅代表作者本人,不代表中金在线立场。仅供读者参考,并不构成投资建议。投资者据此操作,风险自担。同时提醒网友提高风险意识,请勿私下汇款给自媒体作者,避免造成金钱损失,风险自负。如有文章和图片作品版权及其他问题,请联系本站。